Erste Research Blog

A nyersanyag szuperciklus beindult. Kik lehetnek a következő kör nyertesei?

ELEMZÉSHa tippeket kellene adnom, akkor az idei év a réz, a lítium és az amerikai földgáz jó szerepléséről fog szólni, ami valószínűleg meghaladja az...

Öt izgalmas nyersanyag, öt vezető részvény

ELEMZÉSA nyersanyagpiac ismét izgalmas időket él. A Bloomberg nyersanyagpiaci árindexe, a BCOM Total Return index idén 9,5%-kal emelkedett, de ha...

Évtizedes mélyponton vannak a nyersanyagok a részvényárazáshoz képest

ELEMZÉSMennyire drágák a nyersanyagok a részvényekhez képest? A lenti ábra a S&P GSCI Total Return nyersanyagár indexet veti össze a S&P500 amerikai...

Jó befektetések maradhatnak az olajipari cégek a nyersolaj kereslet növekedésének megtorpanása ellenére is

ELEMZÉSAz elmúlt időszakban egyre több jel mutatja, hogy a globális kőolaj kereslet megtorpanhat a következő 10 év során. A korábbi húzógazdaság, a...

Mit hozhat az izraeli-iráni háború az olajárakra?

ELEMZÉSMi történt? Június 12-án Izrael légi támadást indított iráni katonai és nukleáris célpontok, illetve vezető iráni tisztségviselők ellen. A...

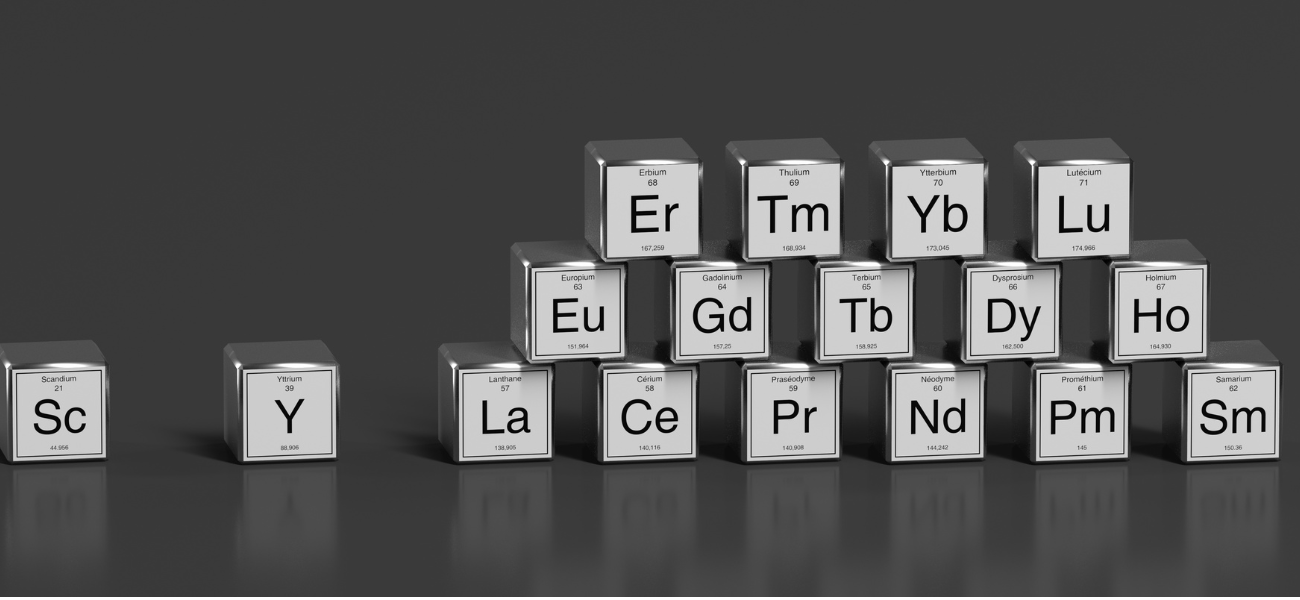

Ritka földfémek és kritikus alapanyagok: Kína visszavág az amerikai vámcsapásra

ELEMZÉSAz elmúlt hetek eseményei, elsősorban Donald Trump vámintézkedései nyomán Kína is válaszlépéseket tett. Ez különösen két területen lehet...

Durva volt a hullámvasút, de most már csökkenhetnek a gázárak

ELEMZÉSAz idei év igencsak izgalmasra sikerült az európai és az amerikai földgázkereskedésben. Mindkét piacon tavaly februárban voltak mélyponton az...

Az arany kitörés előtt áll avagy miért fénylik most ennyire a nemesfém?

ELEMZÉSAz arany a 2024-es év nagy sztárja volt a maga 30%-os emelkedésével. Az idén viszont mintha minden korábbinál nagyobb erőt mutatna a nemesfém,...

Az arany piacán a Fed kamatlépései a meghatározóak rövidtávon

ELEMZÉSAz arany idén az egyik legjobban szereplő eszközosztály volt. Az év eleje óta 28%-kal nőtt a nemesfém ára, így jobb hozamot hozott, mint a...

MOL: Rezeg a léc az orosz olajellátással és a különadókkal kapcsolatban

ELEMZÉSA MOL második negyedéves gyorsjelentését követő elemzői beszélgetés nagyon informatív volt. A cég nagyon korrekten és őszintén beszélt azokról...

Kína válik le a kőolajról, ennek hatásait érezni fogja a világ is

ELEMZÉSA kőolajpiac fő témája jelenleg a kereslet gyengesége. Főleg Kínára mutogatnak a befektetők. Az ázsiai ország ugyanis az év második...

Az ezüst sztori – miért ez az egyik legnagyobb potenciállal bíró nyersanyag

ELEMZÉSÖsszefoglaló (ha nem akarod végigolvasni a teljes bejegyzést) - Az ezüst az egyik legnagyobb potenciálú nyersanyag. - Az ipari felhasználás...

Több nyersanyag ára kitört az elmúlt napokban, jelentős átértékelődés várható

ELEMZÉSAz elmúlt egy hónapban több nemesfém és ipari nyersanyag is kitört a korábbi kereskedési sávból felfelé. Ezekben a nyersanyagokban ráadásul...

Ukrán támadások az orosz finomítók ellen: fáj Oroszországnak és nekünk is

ELEMZÉSÖsszegyűjtöttem az orosz finomítók elleni eddigi támadások hatását az ország finomítói szektorára. Erről azt kell tudni, hogy a jelenlegi napi...