Az elmúlt egy hónapban több nemesfém és ipari nyersanyag is kitört a korábbi kereskedési sávból felfelé. Ezekben a nyersanyagokban ráadásul további áremelkedési potenciál van. Nézzük sorban ezeket a termékeket.

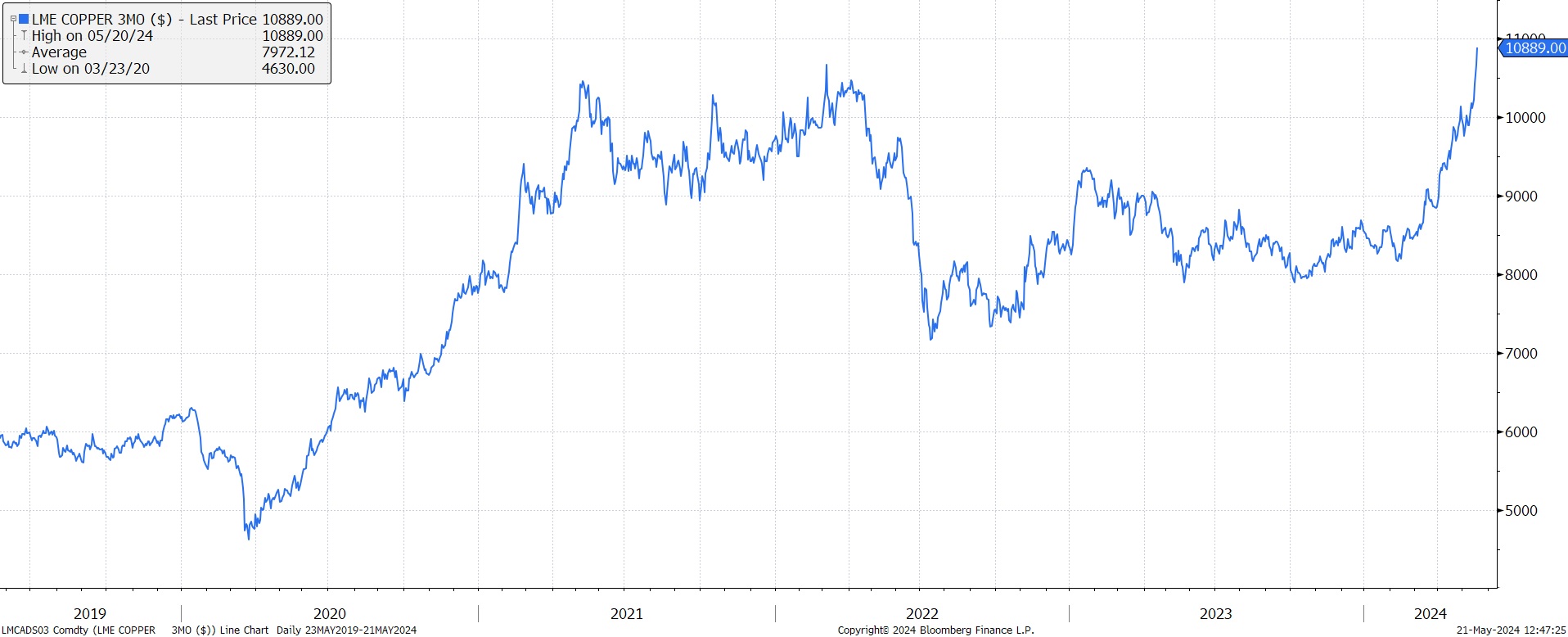

Réz – mindenkori csúcson az ár, az elektrifikáció miatt masszívan nő a kereslet

A réz az egyik legfontosabb ipari nyersanyag, használata az elektrifikáció területén elkerülhetetlen. A réz gyakorlatilag minden eszköznél jelen van, ami elektromos árammal működik, beleértve a vezetékeket, elektromotorokat, transzformátorokat. A réz árfolyama (LME) 10.900 dolláros szinten van tonnánként, ami mindenkori csúcs. Ez egyrészt a keresleti spekulációnak, másrészt annak köszönhető, hogy a kínálat alig nő. Az elmúlt 15 évben mindössze két új bánya nyílt a világban, miközben a becslések szerint 2040-ig megduplázódhat a réz kereslete. Tavaly 7,3%-kal nőtt a globális fogyasztás, főleg Kína jelentős stratégia készlet növelése miatt.

Mivel lehet megjátszani a réz árfolyamát?

Néhány komolyabb réztermelő cég, ami érzékeny az árak és a kereslet bővülésére: Freeport-McMoran (FCX US), Ivanhoe Mines (IVN US), KGHM (KGH PW), Antofagasta (ANTO US), Global X Copper Miners (4COP GR) – ez utóbbi egy Európában forgó UCITS ETF, amit kisbefektetők is vehetnek.

A réz áralakulása az elmúlt öt évben a Londoni Fémtőzsdén (USD/t)

Forrás: Bloomberg

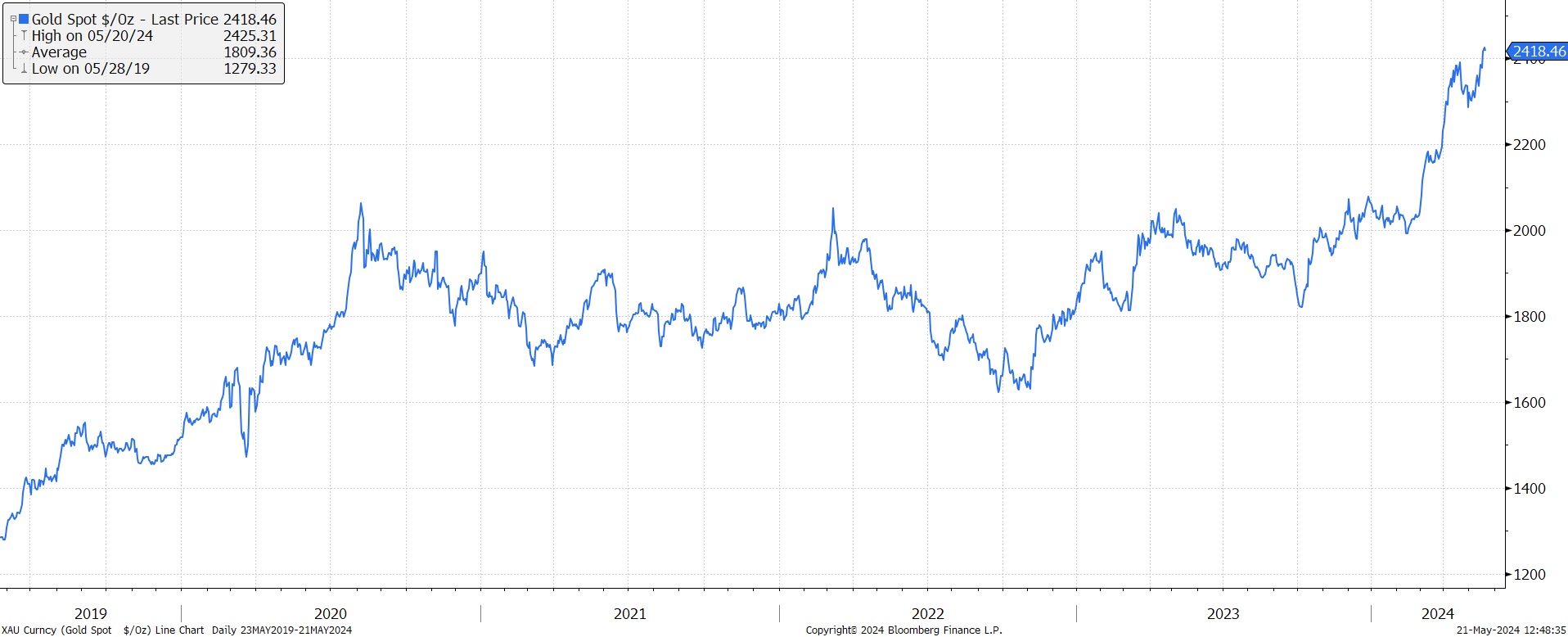

Arany – Kína mindent visz?

Az arany is kitört a korábbi ársávból, a 2.440 dolláros unciánkénti ár mindenkori árfolyamcsúcs. Az arany árát két tényező emeli: a jegybankok, élükön Kínával, veszik a terméket, mivel a Nyugat így nem tudja őket szankcionálni. A kínai jegybank tartalékainak jelenleg 4,5%-a arany, ezt a pletykák szerint a következő években 20-25%-ra szeretnék növelni. A másik fő tényező, hogy a magas várható infláció és negatív reálkamatok miatt csökken a belső érték nélküli pénzek iránti bizalom. Ez utóbbi azért lehet gazdaságpolitikai cél, mert másképp nem lehet lecsökkenteni a hatalmasra felduzzasztott államadósságokat.

Mivel lehet megjátszani az arany árfolyamát?

A fő certifikát piac mellett érdemes arany ETF-eket vásárolni, pl. WisdomTree Physical Gold (PHAU), illetve aranybányász cégek részvényeit venni, mint pl. Newmont (NEM US) vagy a Barrick Gold (GOLD US).

Az arany áralakulása az elmúlt öt évben (USD/uncia)

Forrás: Bloomberg

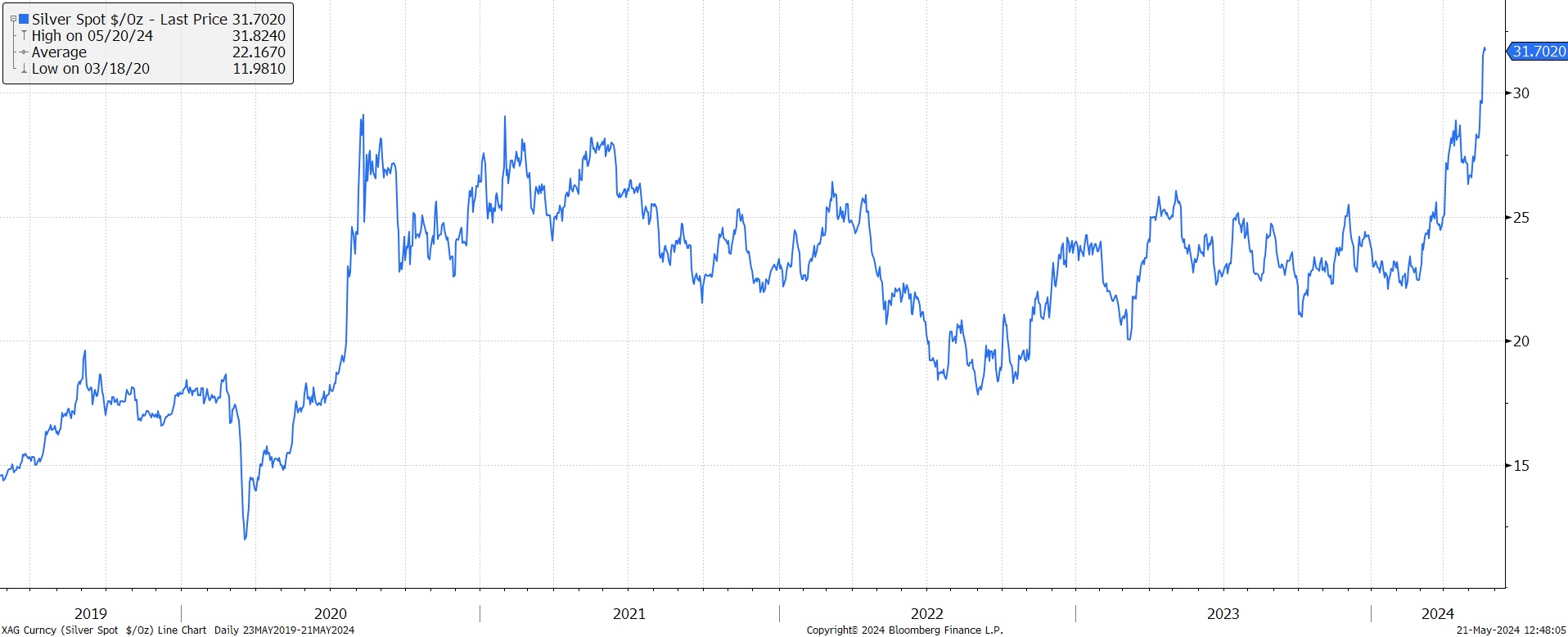

Ezüst – követi az aranyat, de a napelemekben is ezt használjuk

Az ezüst árfolyama is 10 éves csúcsra jutott, és megközelítette a 32 dollárt unciánként. Az ezüst áremelkedése részben az aranynak köszönhető, de van egy terület, ami önmagában is növeli az ezüst ipari felhasználását, ez pedig nem más, mint a napelemgyártás. Az ezüst emiatt további jelentős potenciállal rendelkezik.

Mivel lehet megjátszani az ezüst áremelkedését?

Például a Silver Mining UCITS ETF (SILV LN) segítségével vagy közvetlenül pár bányatársaság megvásárlásával, mint a Wheaton Precious Metals (WPM CN) vagy Pan American Silver (PAAN US).

Az ezüst áralakulása az elmúlt öt évben (USD/uncia)

Forrás: Bloomberg

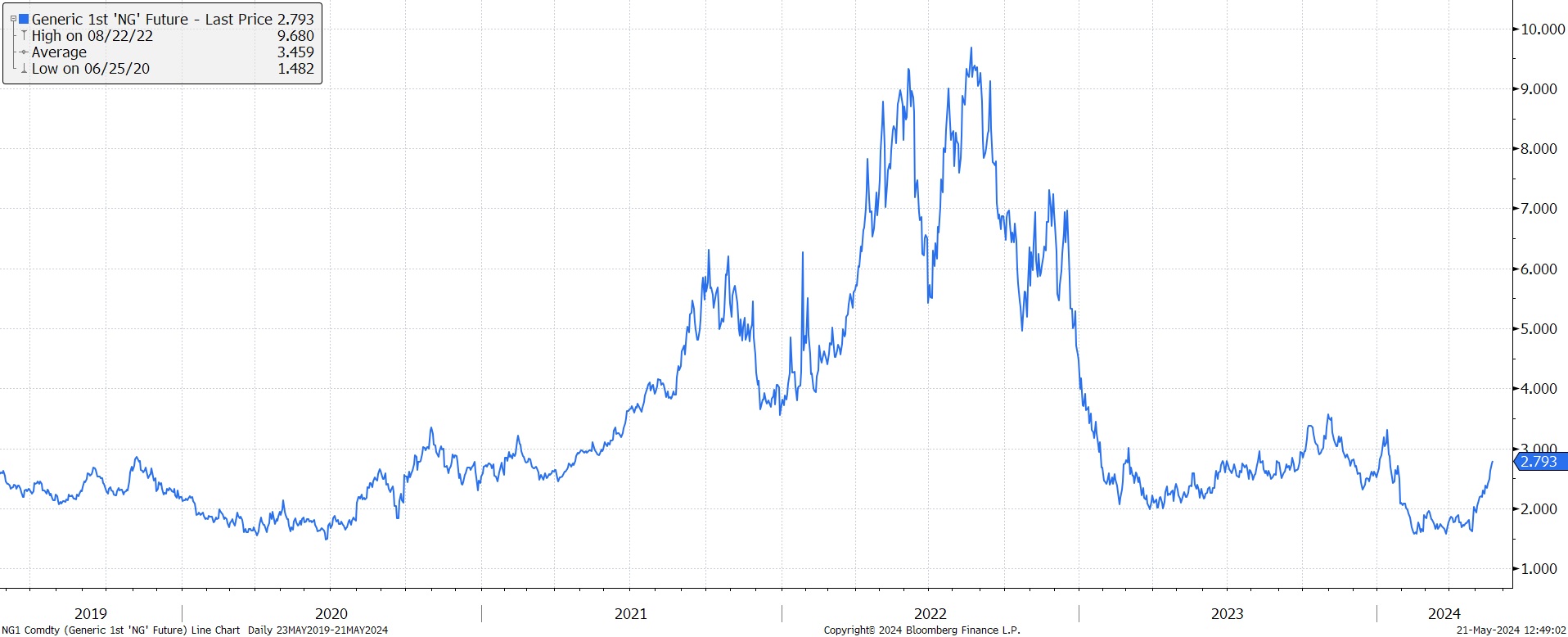

+1 Amerikai földgáz

Bár nem tartozik a nemesfémek vagy az ipari fémek közé, de van egy olyan nyersanyag, ami szintén masszív jövőbeli átértékelési potenciállal rendelkezik. Ez nem más, mint az amerikai földgáz. Két tényező emelheti az árat: 13 Bcf/nappal nőhet az LNG export kereslet a következő három év során az amerikai LNG kapacitások bővülése miatt. Ez a mostani teljes piac 13%-a. 2027-re az USA a teljes termelésének 25%-át exportálhatja a világba, Európa, Latin-Amerika vagy Ázsia felé. Az USA belső földgáz kereslete is nő, mivel a kőszén erőművek helyett gáztüzelésű erőműveket állítanak üzembe az amerikaiak. A kínálati oldalról pedig lassulás látható a növekedésben, elsősorban geológiai okok miatt. Az amerikai olajcégek ugyanis kifogyóban vannak a legjobb, legolcsóbb palalelőhelyekből. Emiatt lassul, sőt adott esetben meg is állhat az amerikai kőolaj és az ezzel párhuzamos földgáz termelés a jövőben, mivel a kisebb lelőhelyek nem tudnak akkora bővülést biztosítani, mint a legjobb, Tier-1 mezők.

Az USA földgáz jelenleg a legolcsóbb fosszilis energiahordozó a világban: a 2,78 USD/MMBTu Henry Hub ár kb. 15,5 dolláros hordónkénti kőolajárnak felel meg, míg, ha az európai 31-32 EUR/MWh gázárakat nézzük, akkor ez az amerikai gázár kb 10,3 EUR/MWh európai árnak felel meg. A különbség az ázsiai gázárakhoz képest még nagyobb. Az európai és amerikai gázárak közti háromszoros, az ázsiai és amerikai gázárak közti 3,5-4x-szeres, illetve a kőolaj árakhoz képest 5-5,5x-szeres különbség nem indokolható, főleg úgy, hogy egyre jobban átjárhatóak ezek a piacok a cseppfolyós földgáz export lehetőségek miatt.

Mivel játszható meg az amerikai földgáz?

Mi leginkább olyan papírokat ajánlunk, amelyek a Marcellus mezőn termelnek, mint az EQT (EQT US), az Antero (AR US) vagy a Range Resources (RRC US).

Az első havi amerikai Henry Hub földgáz áralakulása az elmúlt öt évben (USD/MMBTu)

Forrás: Bloomberg

Higgy magadban és indíts Erste Future befektetést!

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának