Az arany idén az egyik legjobban szereplő eszközosztály volt. Az év eleje óta 28%-kal nőtt a nemesfém ára, így jobb hozamot hozott, mint a S&P500 index, mely 21%-kal emelkedett az idén dollárban számolva.

Az arany áremelkedése a következő tényezőkre vezethető vissza:

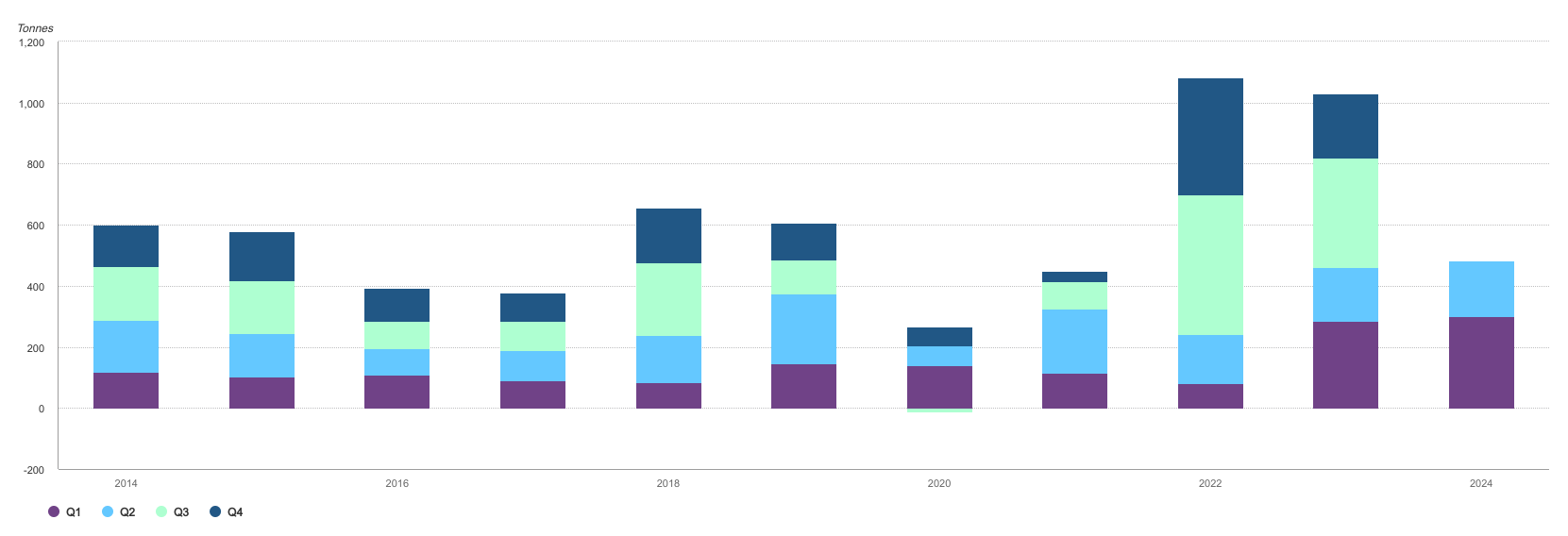

- A jegybankok aranyvásárlásai. A jegybankok az elmúlt években nettó aranyvásárlók voltak. Ennek részben diverzifikációs okai voltak, részben pedig az, hogy az orosz-ukrán háború kitörése után a nagy keleti jegybankok (Kína, Törökország), látva, hogy a dollártartalékokat lefoglalták a nagy nyugati jegybankok, inkább az aranyba fektették a jegybanki tartalékokat. A World Gold Council elemzése szerint az idei első félévben 483 tonna arany vettek a jegybankok, ami 5%-kal több, mint 2023 első félévének kereslete. Ez volt az elmúlt 10 év legnagyobb első féléves aranyvásárlása.

A jegybankok negyedéves aranykereslete (száz tonnában)

Forrás: World Gold Council

- A negatív reálkamatok idején erősödik az arany. Az arany hosszútávon véd a reál leértékelődés ellen, legalábbis az elmúlt 7000 év aranytörténelme erre tanította a befektetőket. Emiatt különösen felértékelődhet az eszköz, ha negatív reálkamatok alakulnak ki a gazdaságban, vagyis a nominális kamatok alacsonyabbak mint a fogyasztási javak értékvesztése. Ilyenkor egy államkötvény befektetés esetén a lejáratkor kapott tőke és felhalmozott kamat értéke kisebb, mint az eszköz reálértéke a befektetés kezdetén. Az arany esetében tapasztalati tény, hogy az értékemelkedés legalább annyi, mint az infláció, vagyis hosszútávon az arany reálértéke változatlan. A stagflációs időszak – alacsony gazdasági növekedés, magas infláció – különösen, ha ez magas államadóssággal jár együtt, előtérbe hozza az arany befektetéseket.

- A világban lévő geopolitikai feszültségek. Az arany jelentősége megnő, ha geopolitikai feszültség van a világ valamelyik részén. Az arany ugyanis menedékeszköz is, kis helyen viszonylag jelentős értéket tudunk belőle tárolni. A globális gócpontok terjedése, a helyi háborúk ezért növelik az aranykeresletet.

- A reálkamatok mellett a nominális kamatszint is fontos. Az alacsonyabb nominális kamatszint segíti az arany áremelkedését, mivel ebben az esetben az arany tartásának költsége, vagyis az állampapírokon megkeresett kamat kisebb lesz. Emiatt a csökkenő kamatszint az arany irányába tereli a befektetőket.

Az utóbbi pár hétben azt tapasztaltuk az aranypiacon, hogy a Fed 50 bázispontos vágása kellemes meglepetést okozott. Ez lendületet is adott a nemesfémnek, hogy új, nominális csúcsot érjen el, majdnem 2.700 dollárig emelve a jegyzésárat. Az utóbbi néhány hét amerikai makrogazdasági adati azonban némileg csökkenték a lelkesedést. Kiderült ugyanis, hogy az infláció magasabb, mint a várt, a gazdasági aktivitás pedig szintén erősebb, amit leginkább a munkaerőpiaci adatokban lehet tetten érni. Vagyis az USA gazdaságának kevésbé van szüksége kamatvágásra, mint korábban. Amig 3-4 hete a piacok 75 bázispontos kamatvágást áraztak, ez most már csak 50 pontra esett vissza – egy novemberi és egy decemberi 25 bázispontos lépés képzelhető el. Rövidtávon ezek a Fed lépések azok, melyek meghatározzák az arany áralakulását, miközben a nagy trendek – jegybankok vásárlásai, negatív reálkamat szint – továbbra is támogatói a drágulásnak. És persze nem szabad elfeledkezni a geopolitikáról sem – a közel-keleti feszültség és az orosz-ukrán háború bármikor még intenzívebb fázisába léphet, ami ismét lendületet adhat az arany vásárlóknak.

a biztonságos befektetések

kedvelőinek.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának