| Citigroup - stop-loss módosítás | bankszektor | ||||

| Belépési pont: | Kiszállási pont: | Stop-loss: | 44,9 47,1 | ||

Az elmúlt hetekben jól teljesített a Citigoup vételi ajánlásunk, pár nappal ezelőtt már az 50 dolláros lélektani szintet is megérintette az árfolyam, ezért érdemes a kezdeti stop-loss megbízást feljebb húzni. Holnap piacnyitás előtt érkezik a társaság gyorsjelentése, így megnövekedett volatilitásra lehet számítani a papírban. Ha kedvező számok érkeznek, az katalizátort jelenthet a papírnak a további emelkedéshez.

Szeptemberben egy korrekció futott végig a papírban, de a hónap végén talpra állt az árfolyam és rövid idő alatt elérte az 50 dolláros szintet, ahol az év elején járt utoljára. Tegnap korrekció indult a papírban, amely a mai kereskedésben is folytatódhat, az első támasz 48 dollárnál található, alatta pedig a 47,5 dollárnál húzódó 20 és 30 napos mozgóátlagok jelentenek megállót. A stop-loss megbízást a támaszok alá 47,1 dollárra érdemes feljebb húzni, mert ha az említett szintek sem tudják megállítani a korrekciót, akkor egy komolyabb mélyrepülés is jöhetne a papírban.

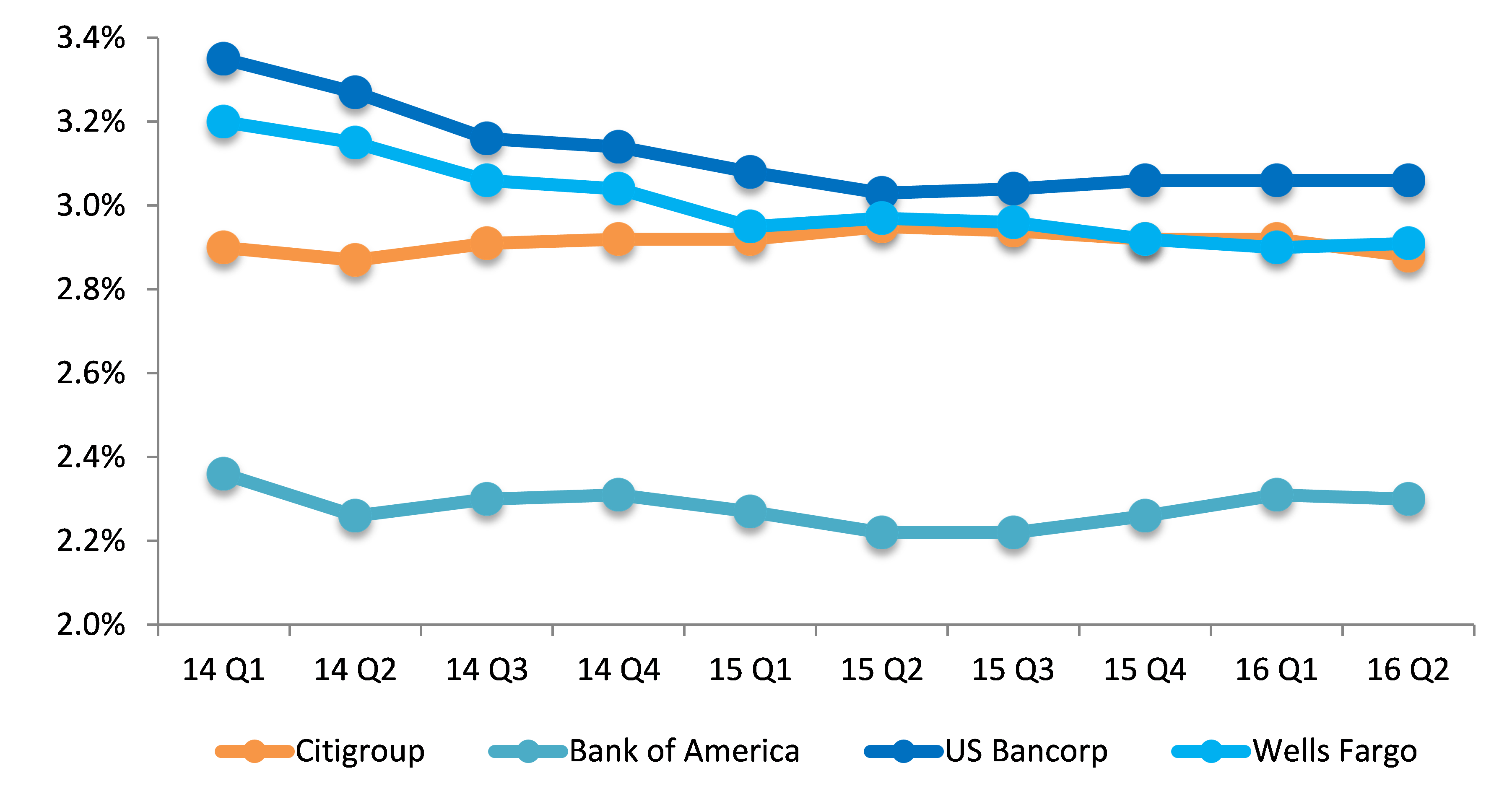

Az alábbi ábrán látható, hogy a Citigroup esetében stabilan alakult a nettó kamatmarzs az elmúlt negyedévekben. Ha beindul a tengerentúlon a kamatemelési ciklus, akkor a marzsok is javulásnak indulhatnak. A kamatemelés plusz bevételeket generálhat a bankok számára a kamatmarzsok növekedésén keresztül. A Citigroup nettó kamatbevétele 2 milliárd dollárral nőhet abban az esetben, ha a kamatok nagyjából 100 bázisponttal emelkednek. A holnapi gyorsjelentésből kiderülhet, hogy a harmadik negyedévben hogyan alakultak a marzsok.

Az elemzők várakozása szerint a harmadik negyedéven a tisztított nettó profit részvényenként 1,16 dollár lehet a tavalyi 1,35 dollár után, a társaság bevétele pedig 17,23 milliárd dollár körül alakulhat az egy évvel ezelőtti 18,5 milliárd dollár után. A menedzsment egy befektetői rendezvényen azt mondta, hogy a kereskedési bevétel magasabb lehet a várakozásoknál, de a befektetési bank részlegnek a növekedése gyengébb lesz a harmadik negyedévben.

Az elmúlt hetekben felröppent egy hír, amely negatívan érintheti a társaságot. Daniel Tarullo a Fed kormányzója arról beszélt, hogy egyes bankoknál szigoríthatják a tőkekövetelményeket. A 8 legnagyobb amerikai bankot érintené leginkább az intézkedés, az úgynevezett globális rendszerszinten jelentős bankokat (G-SIB), amelyeknél a jelenleginél szignifikánsan több pótlólagos tőkét követelnének meg. A legutóbbi stressz teszten a Citigoup kiemelkedően teljesített, a vizsgált bankok közül a Citigroup rendelkezik a legmagasabb Tier1 tőke megfelelési mutatóval, bőven a szabályozói szint felett van a bank rátája. Ráadásul negyedévente szignifikánsan emelkedést mutat.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. Jelen dokumentum a rá irányadó jogszabályok alapján marketing közleménynek minősül, nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

- Az Erste Befektetési Zrt. felügyeleti szerve a Magyar Nemzeti Bank.

- Az ajánlást az Erste Befektetési Zrt. a kibocsátóval nem közölte.

- Az elemzésben közölt információk forrását az adott grafikon vagy táblázat alatt külön jelezzük.

Az elemzés készítése során használt módszertannal, értékeléssel, valamint a becslés, előrejelzés, célárfolyam készítésekor használt feltételezésekkel kapcsolatos további információkat az Elemzési hirdetményben találhat. Az Elemzési hirdetmény ezen túlmenően magyarázatot ad az ajánlások (Long, Short) jelentésére.

Az ajánlás a következő időtartamra (befektetési időtartam) vonatkozik: Az ajánlás a célárfolyam teljesüléséig, vagy a stop-loss aktiválódásáig érvényes.

Az ajánlás tervezett aktualizálása: Társaságunk az általa korábban kiadott elemzéseket külön nem aktualizálja.. Erre tekintettel, kérjük vegye figyelembe a fent megjelölt befektetési időtartamot, amelyre ajánlásunk vonatkozik.

Kockázati figyelmeztetés: Felhívjuk figyelmét arra, hogy az értékpapírokba történő befektetés különböző kockázatokat hordoz magában, ezért befektetési döntése meghozatala előtt körültekintően értékelje az egyes értékpapírok termékparamétereit! Társaságunknál elérhető termékekről részletes tájékoztatás – mely tartalmazza az adott termékekben rejlő kockázatokat is – a weboldalunkon található Erste Market Dokumentumok – Erste Market anyagokban érthető el. A társaságunk által terjesztett befektetési ajánlások listája a következő helyen érhető el, ugyanitt megtalálhatók az adott instrumentumra esetlegesen adott korábbi ajánlások is.

Összeférhetetlenségi nyilatkozat

A Társaság képviselői és alkalmazottai a törvények által lehetővé tett mértékben a Vállalat értékpapírjaiban pozícióval (vagy a Vállalattal kapcsolatos opciókkal, warrantokkal vagy jogokkal, vagy a Vállalat pénzügyi eszközeiben vagy más értékpapírjaiban érdekeltséggel) rendelkezhetnek. Továbbá a Társaság, annak társult vállalatai, képviselői és alkalmazottai befektetési banki szolgáltatásokat ajánlhatnak fel a Vállalatnak. Társaságunk minden szükséges lépést megtesz az érdekellentétek lehető legteljesebb elkerülése érdekében. E cél megvalósítása érdekében - többek között - ún. kínai falak kerültek felállításra, amelyek elválasztják az üzleti és elemzési területet. A kínai fal tényleges és virtuális korlátok felállítását jelenti az információáramlás korlátozása, adott esetben megtiltása érdekében (például: fizikai elválasztás, informatikai elválasztás). Ezen kívül korlátozzuk és nyomon követjük munkavállalóink saját számlás kereskedését. A befektetési ajánlások tekintetében az összeférhetetlenség megelőzésére és elkerülésére létrehozott belső szervezeti és igazgatási megoldások, valamint információs korlátok leírása az Elemzési hirdetményben található.

Az Erste Befektetési Zrt. folyamatosan nyomon követi az ajánlásban foglalt kibocsátókkal kapcsolatos összeférhetetlenségi eseteket. Az azonosított összeférhetetlenségi esetekről és kezelésükről az alábbiakban tájékozódhat.