Két hete pénteken kezdődött és múlt hét szerdán már be is fejeződött a nagy amerikai bankok gyorsjelentési „szezonja”. Első ránézésre az látható, hogy a magas kamatkörnyezet megnövekedett kamatmarzsokon keresztüli pozitív hatása egyelőre könnyedén ellensúlyozza a hitelezés visszalassulását vagy az esetleges hitelbedőléseket.

Először a JPMorgan, a Wells Fargo és a Citi tette közzé harmadik negyedéves eredményét, majd múlt hét szerdán – mondhatni hagyományosan – a többiektől néhány munkanappal elmaradva a Morgan Stanley fejezte be a sort. A bevétel és nyereség adatokból látszik, hogy a magasabb kamatkörnyezetben realizált szélesebb kamatmarzs támogatta a bankok teljesítményét, de a volatilis kötvény-, deviza- és részvénypiac miatti magas forgalomból származó jutalékokon is szépen kerestek a pénzintézetek.

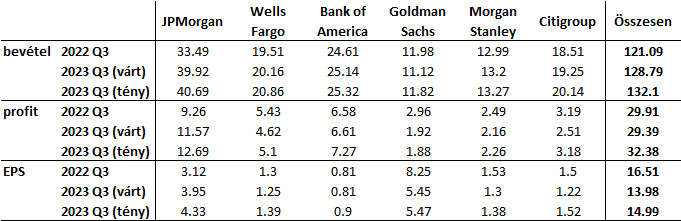

Míg egy évvel korábban körülbelül 121,1 milliárd dollár bevételen 29,9 milliárd dollár profitot ért el a hat nagybanknak összesen, addig idén július és szeptember között 132,1 milliárd dolláros bevételen 32,4 milliárd dollár nyereséget. Bevétel tekintetében a Goldman Sachs-ot kivéve az összes bank erősíteni tudott, és jellemzően a várakozásokat is felülmúlták, míg profitban a JPMorgan tudta a legnagyobbat dobni, többek között a bedőlt First Republic ügyfeleinek felvásárlása miatt is.

A nagybankok bevétele és nyeresége a legutóbbi negyedévben, összehasonlítva azt a 2022-es és a várt adatokkal

* Az adatok milliárd dollárban, EPS esetén pedig dollárban értendőek

Forrás: Bloomberg

A piac alapvetően félt attól, hogy az 5 százalék fölé emelt Fed alapkamatsáv a kezdeti pozitív hatást (növekvő nettó kamatbevétel) követően a banki hitelezés visszaeséséhez és a jelenlegi kihelyezett hitelállomány romlásához fog vezetni. Úgy tűnik, hogy ez egyelőre nem következett be, és bár az látszik, hogy az egy évvel korábbihoz képest növelnie kellett a bankoknak a céltartalékot, annak szintje nem érte el az elemzők által vártat. Pédául a Bank of America esetében ez 931 millió dollár volt a negyedévben, míg az elemzők 995 millióra számítottak, a JPMorgannél pedig 1,50 milliárd dollár volt a várt 1,74 milliárd helyett. Az alacsonyabb céltartalékképzés arra utalhat, hogy a bankok egyelőre nem látnak akkora veszteségeket, mint amekkorára többek között a szakértők is számítottak. Több bankvezér is megjegyezte, hogy ellenállónak bizonyul az amerikai gazdaság, amit az infláció és annak letörésére tett erőfeszítések ellenére stabilnak és erősnek tartanak. Az év hátralévő részére vonatkozó előrejelzések közül a nettó kamatjövedelemnél látható a legnagyobb változás, a pénzintézetek az eddig előrejelzettnél erősebb bevételt becsültek.

A gyengébben teljesítő bankok közül a Goldman Sachs nagy veszteséget volt kénytelen elkönyvelni ingatlan befektetésein. David Solomon vezérigazgató megjegyezte, hogy a bankot nem segíti az M&A szegmens lassulása, amelyet a magas kamatkörnyezet fog vissza. A Morgan Stanley esetében, ahol a hangsúly sokkal inkább a befektetési üzletágakra helyeződik, szintén az egy évvel korábbitól elmaradó eredmény volt látható a harmadik negyedévben.

Forrás: Bloomberg

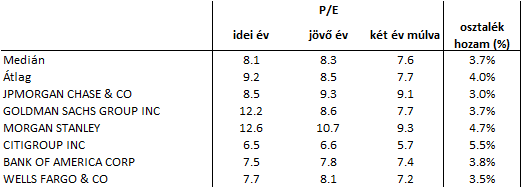

Ami a bankok értékeltségét illeti, a piac átlagával összevetve olcsóak a bankrészvények, a hat szuperbank az idei évi nyereség alapján átlagosan 9,2-es előremutató P/E rátán forog, míg a jövő évi profittal számolva 8,5-ösön. Amellett, hogy a magas hozamkörnyezet miatt több bedőlt hitelt becsülnek a piaci elemzők, a magas kockázatmentes hozam rontja az osztalékpapírnak számító bankpapírok értékét is, még inkább lenyomva az árfolyamokat.

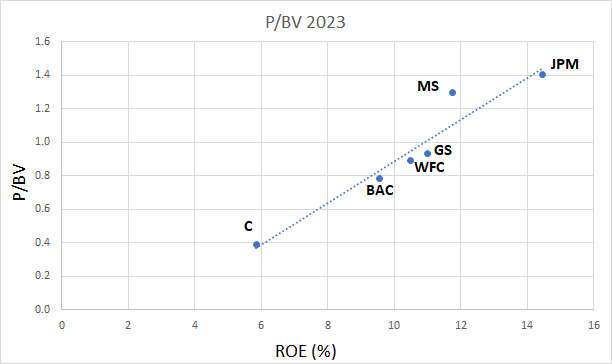

Jelölések: C – Citibank; BAC – Bank of America; WFC – Wells Fargo; GS – Goldman Sachs; MS – Morgan Stanley; JPM – JPMorgan.

Forrás: Bloomberg, Erste

Ha a könyv szerinti érték és a saját tőke megtérülés kapcsolatát vizsgáljuk, akkor azt láthatjuk, hogy a Morgan Stanley árazása a legdrágább, míg a Bank of America, a Wells Fargo és a Goldman Sachs tűnik a legolcsóbbnak.

Összegezve: az amerikai nagybakok remek negyedéven vannak túl, a megemelkedett nettó kamatmarzs növelte a pénzintézetek bevételeit. A várt hitelportfólió romlás egyelőre csak kismértékben mutatkozott meg: ugyan a bankok növelték céltartalékaikat az egy évvel ezelőttihez képest, de ez mégsem volt olyan mértékű, mint amire a piac számított. Az elkövetkező negyedévekben magas maradhat a nettó kamatbevétel, ám több bankvezér is óvatosságra intette a piacot, mivel nem elképzelhetetlen, hogy a hitelezés lassulása idővel ellentételezi a megnőtt kamatmarzs jótékony hatását. A befektetési üzletág lassulása folytatódhat, míg a kereskedési üzletág a piac volatilitásától függhet a következő időszakban is.

Higgy magadban és indíts Erste Future befektetést!

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében.