OTP: Dinamikusan növekvő kamateredmény és nagyon magas profit várható a harmadik negyedévben

Az OTP november 10-én teszi közzé 2023. harmadik negyedéves eredményét. Míg a második negyedéves eredményt számos egyszeri tétel is javította, most egy sokkal tisztább, de így is nagyon erős eredményre számítunk. Az OTP korrigált adózott...

Az OTP november 10-én teszi közzé 2023. harmadik negyedéves eredményét.

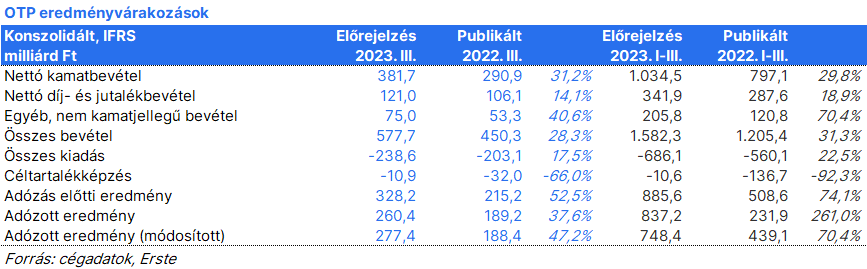

Míg a második negyedéves eredményt számos egyszeri tétel is javította, most egy sokkal tisztább, de így is nagyon erős eredményre számítunk. Az OTP korrigált adózott eredménye várakozásunk szerint csak kismértékben maradhatott el az előző negyedévi rekordtól, és 277,4 milliárd forint lehetett a harmadik negyedévben. A számviteli adózott eredmény 260,4 milliárd forint lehetett, ez nagyobb visszaesést jelent az előző negyedévhez képest, azt azonban számos egyszeri tétel is javította. Ezekkel a számokkal az OTP jó úton halad, hogy elérje a menedzsment és a piac 2023-as eredményvárakozásait is, egyúttal tovább javítva a bank CET1 tőkemegfelelését.

Az OTP már jelezte, hogy a harmadik negyedévben -7 milliárd forintos korrekciós tétellel kell számolni a szerbiai kamatplafon miatt, míg mi további -10 milliárddal kalkulálunk az akvizíciókhoz kötődően.

A magasabb kamatok és az, hogy ez az első olyan negyedév, amikor már az üzbég Ipoteka Bank eredményét is konszolidálják, tovább javíthatja az OTP nettó kamateredményét. A nettó kamatmarzs szintén javulhatott, részben az üzbég akvizíciónak köszönhetően, de a magyar alapkamat május és szeptember közti 500 bázispontos csökkentése is pozitívan hatott, mivel a magyar operáció korábban megszenvedte a rendkívül magas kamatkörnyezetet.

A nettó díj- és jutalékbevétel tovább javulhatott a harmadik negyedévben. Az egyéb bevételek rendkívül erősek voltak a második negyedévben, a hozamcsökkenés pozitívan hatott a babaváró hitelek és a támogatott hitelek átértékelésére. Mivel a hozamgörbe rövid oldala tovább csökkent, a harmadik negyedévben is pozitív átértékelési hatásra számítunk, ami ismét nagyon magas egyéb bevételt eredményezhetett.

Az inflációs környezet és az Ipoteka Bank kapcsán a működési költségek várhatóan tovább emelkedtek az előző negyedévhez képest is. A kockázati környezet továbbra is kedvező maradt, így a harmadik negyedévben is nagyon alacsony maradhatott az OTP céltartalékképzése.

Higgy magadban és indíts Erste Future befektetést!

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében.