Az elmúlt hetek olajpiaci árfolyamcsökkenése elsősorban annak volt betudható, hogy a legnagyobb piaci erővel bíró pénzügyi befektetők elveszítették optimizmusukat az olaj áralakulásával kapcsolatban és tömegével zárták vételi pozícióikat. A 1,5 milliárd hordós idei januári csúcs után a múlt héten már csak nettó 801 millió hordó vételi pozíció volt a piacokon.

John Kemp, a Reuters vezető olajiparral foglalkozó újságírója („columnist”, amire igazából nincs jó magyar fordítás) hetente jelentkezik legfrissebb számaival, ami az olajpiacon lévő nettó vételi pozíciókat veszi számba. Ez az érték a pénzügyi befektetők (money managers) long és short pozícióit gyűjti össze a legnagyobb, angolszász pénzügyi piacokon (NYMEX WTI, ICE WTI és ICE Brent), beleértve az olaj futures és opciós kontraktusokat is. Ez persze nem fedi le a teljes globális olajpiacot, de ezek a leglikvidebb piacok, melyek az Egyesült Államokban, az Egyesült Királyságban és Kanadában érhetőek el. A likviditás mellett még egy fő előnyük van ezeknek a piacoknak: gyakorlatilag naprakész statisztikák érhetőek el a nettó vételi és eladási pozíciókról befektetői szempontból is. Az olajpiacon a pénzügyi befektetők mellett természetesen iparági szereplők is részt vesznek, például olajtermelők (jellemzően eladói oldalon) és finomítók (jellemzően olajvételi oldalon). Az elmúlt években azonban a pénzpiaci befektetők (money managers) dominanciája volt megfigyelhető. Magyarul az ő lépéseik határozzák meg rövidtávon leginkább az árfolyamalakulást ezekben a főbb benchmarknak tekintett termékekben. A pénzügyi befektetők közé tartoznak a hedge fundok, a hosszú távú nyersanyag befektetők, az ETF-ek vagy éppen az árakalulásra játszó kisbefektetők is.

A pozíciók alakulása jó képet ad a hangulatról, arról, hogy a piac milyen irányú elmozdulásra számít az árakban. A túlzott egyirányú poziciónáltság azonban komoly veszélyt is hordoz: ha mindenki egyirányba spekulál, de nem történik meg a várt esemény, az ellenkező irányú zárások komoly árzuhanást okozhatnak. Az elmúlt hetekben éppen ez történt: mindenki az Irán miatti kínálat szűkűlésre és az árak emelkedésére játszott. Az olajkeresleti oldal gyengülése, ami főleg az USA és Kína közti kereskedelmi háború következtében alakulhat ki, azonban keresztülhúzta a számításokat. A pénzmenedzserek ezért rohamos vételi pozíció zárásba kezdtek, ami egy hét alatt 10 dollárral lökte lejjebb az olaj árát.

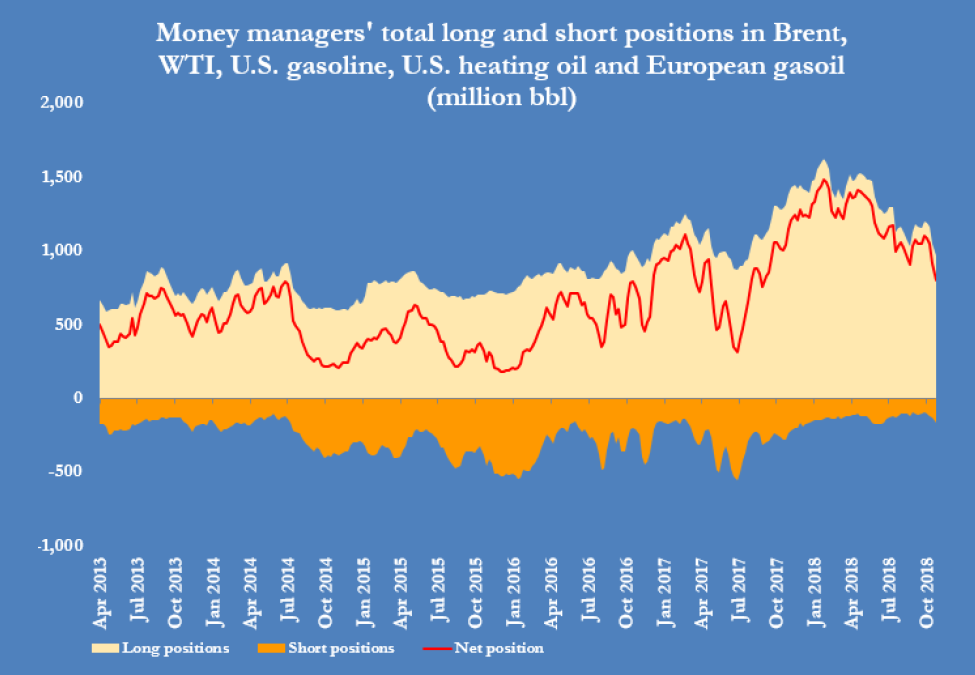

Az alábbi ábra jól mutatja a piacon a nettó long és short pozíciók alakulását. Érdemes megjegyezni, hogy a pénzügyi befektetők alapból mindig a nettó vételi oldalon állnak, mivel a befektetők egy része, például a hosszú távú nyersanyag befektetők, definiciószerűen mindig nettó vételi pozícióval rendelkeznek. Az egyensúlyi állapot ezért egy 7-900 millió hordós nettó vételi pont, ez jelenti az egyensúlyt lényegében az olajpiacon.

A pénzügyi befektetők nettó vételi és eladási pozícióinak száma a főbb olajtőzsdéken

Forrás: John Kemp, Reuters

A nettó vételi pozicíók csúcsa idén januárban volt, amikor 1,5 milliárd hordóra nőtt ez a mutató, ami egy drasztikus emelkedés a korábbi mélypontról, ami 2017 június végén volt (310 millió hordó). Október 23-át megelőző héten 111 millió hordóval esett ez az érték, ami jól magyarázza, hogy technikailag miért esett ekkorát a nyersolaj ára. Érdekesség, hogy gyakorlatilag a Brent (-48 millió hordó) és WTI (-43 millió hordó) nettó vételi pozíciója azonos mértékben csökkent, míg 20 millió hordó csökkenés a termékek (benzin, desztillátumok, fűtőolaj) esetében került feljegyzésre. Jelenleg a korábbi 12:1 long-short arány az egészségesnek tekintett 6:1 arányra esett az olajpiacokon.

Az olajpiacon tehát megszűnt a túlvett állapot, most sokkal inkább egy egyensúlyi piac van tehát. Ember legyen a talpán, aki eltalálja, hogy innen miként alakul az árfolyam.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának