Tovább tart a globális olajpiacon a kötélhúzás, konszenzus nincs az év végi árakról

A globális olajpiacon továbbra sincs egyértelmű konszenzus, hogy merre tart az év hátralévő részében a kőolaj ára. Több erő feszül egymásnak, ezek közül a legfontosabb az OPEC politikája és az amerikai palaolaj termelők növekvő kibocsátása.

A globális olajpiacon továbbra is megy a kötélhúzás, aminek eredményeképpen továbbra sincs trend a piacon. A legerősebb tényezők a következőek:

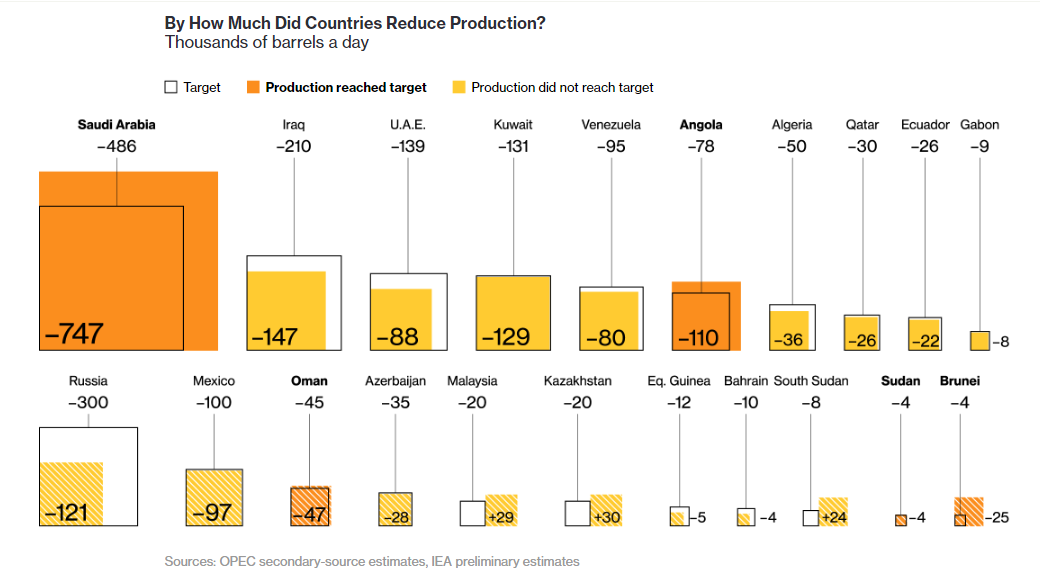

OPEC termelésbefagyasztás meghosszabbítása. Bár sok vélemény szerint (élen a Nemzetközi Energiaügynökséggel) enélkül is egyensúlyba kerülne a piac a III. negyedévben, az OPEC tagállamok szinte egyöntetűen elégedetlenek a kialakult 50 dollár körüli árszinttel. Ezért jó eséllyel lesz ennek a tavaly novemberi megállapodásnak folytatása, vagyis maradhat az 1,2 millió hordós termelésbefagyasztás az OPEC részéről, főleg, ha Oroszország és szövetségesei is támogatják a lépést a maguk 558 ezer hordós csökkentésével. Több véleményt lehetett olvasni, hogy az OPEC politikája megbukott, mivel igazán nem tudott áttörést elérni a kvóták betartása ellenére sem. Ezzel együtt valószínűbb, hogy sikerül még egyszer összerángatni a feleket és tartani az alacsonyabb termelési szintet. Főleg a szaúdi és orosz nyilatkozatokat kell figyelni.

OPEC megfelelés mértéke

Forrás: OPEC, IEA

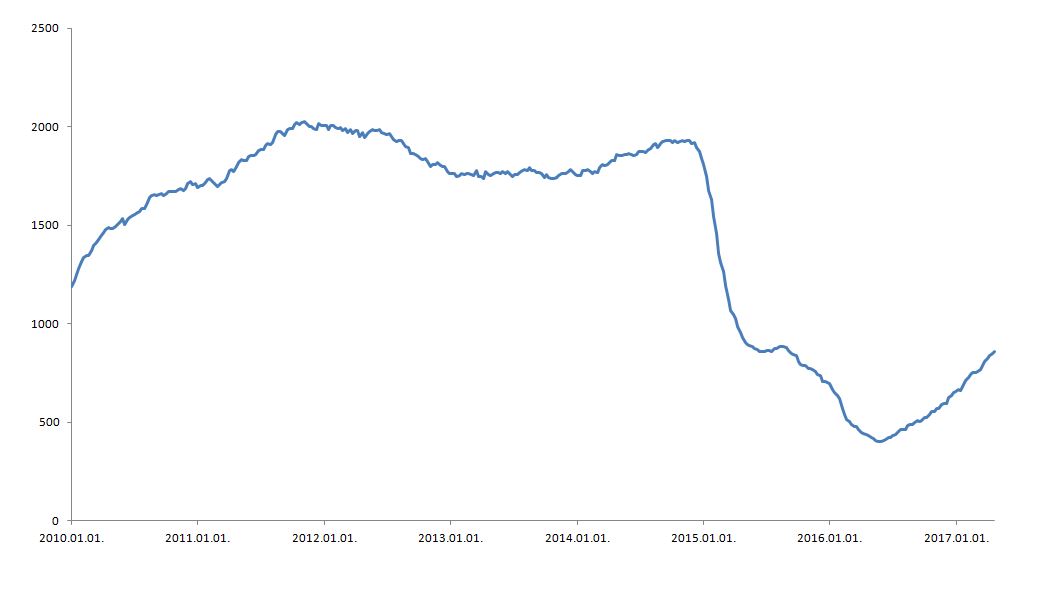

Az amerikai palaolaj termelők aktivitása. A múlt heti jelentések szerint már 9,27 millió hordó a napi olajtermelés az Egyesült Államokban, ami a tavaly nyári 8,5 millió hordós szintet jelentősen meghaladja. A Baker-Hughes által közreadott fúróberendezés szám is jelentősen megemelkedett: a tavaly májusi 404-ről 857-re nőtt, miközben heti 10-12-vel nő ez a szám. Ami megfoghatja a folyamatot, hogy az utóbbi időszakban elindult költség infláció: az amerikai munkaügyi statisztikák szerint idén március és 2016 novembere között 7%-kal emelkedett a fúrási költség szemben a 2014 márciusa és 2016 novembere közötti 34%-os zuhanásnak. Az előrejelzések szerint a fúrásköltségek inflációja gyorsulhat a jövőben.

Baker Hughes fúróberendezés szám.

Forrás: Bloomberg

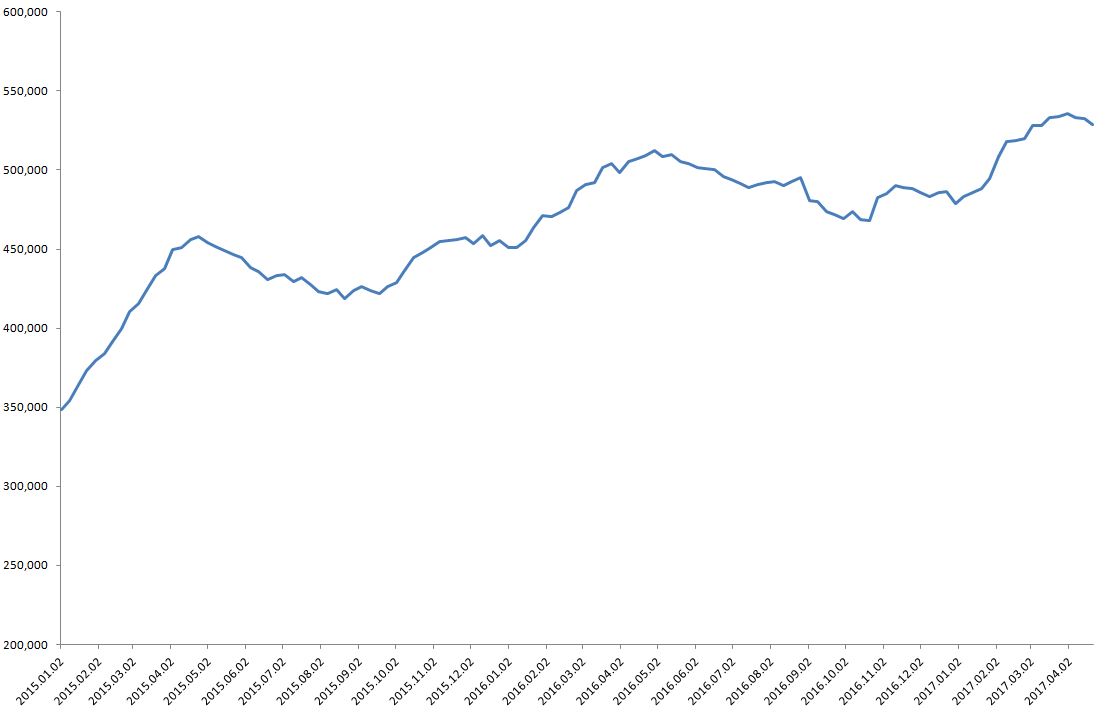

USA nyersolaj kitermelés alakulása (ezer hordó/nap)

Forrás: Bloomberg

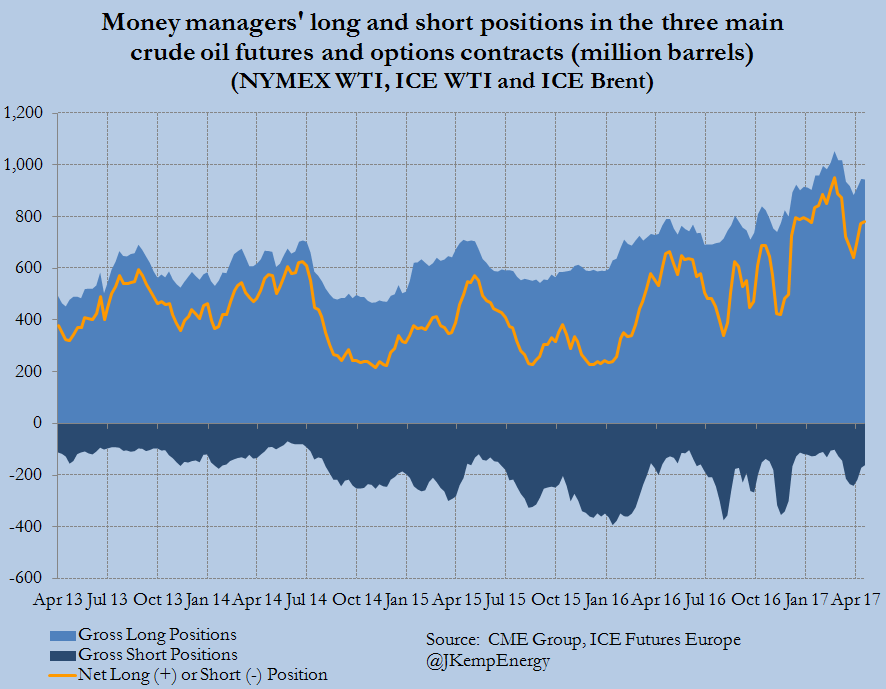

A spekuláció alakulása. A spekuláns fedezeti alapok rendkívül optimisták az olaj kilátásaival kapcsolatban. Nettó long pozíciók száma gyakorlatilag január eleje óta csúcs közelben van. Amikor zárásokra került sor március közepén, a WTI kőolaj látványosan 50 dollár alá zuhant. Azóta visszaépültek ezek a pozíciók. Nagyon érdekes volt az egyik legnagyobb nyersanyag hedge fund menedzser, Pierre Andurand megnyilatkozása a napokban: az idei év fájdalmas volt számukra, miután a márciusi esés miatt 12%-kal csökkent az alap értéke, ők továbbra is optimisták és kitartanak az olaj emelkedés mellett. Az alap egyébként tavaly 22%-ot nyert, mivel mind az év eleji esést, mind a későbbi emelkedést jól játszotta meg.

A fedezeti alapok nettó long pozicíója

Forrás: Reuters, John Kemp

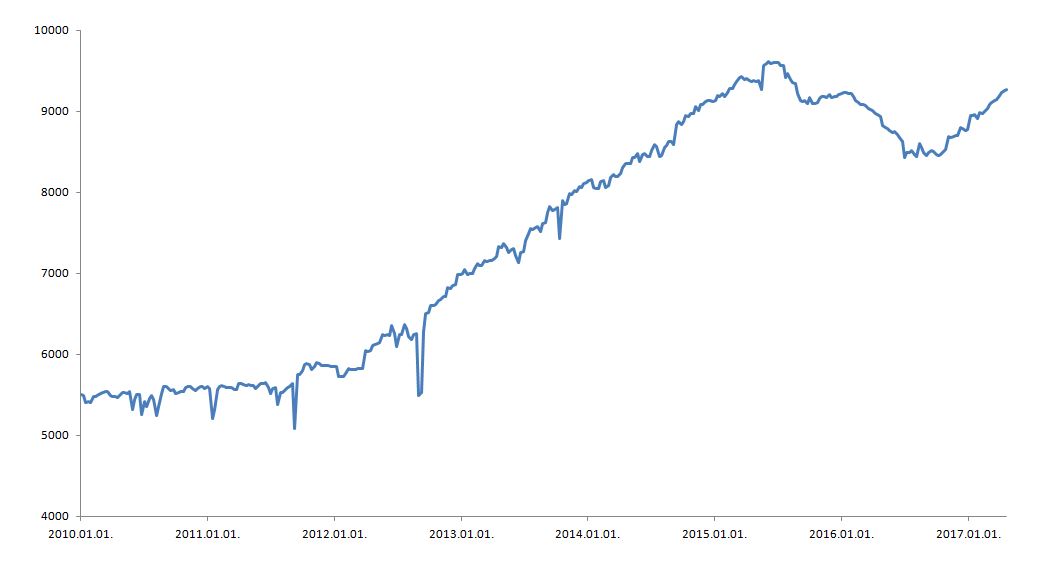

USA nyersolaj készletek csökkenése. Az elmúlt két hétben az USA nyersolaj készletei is elindultak lefelé, ami a legfontosabb bullish jel lehet a piacon. Mindenesetre a változás felemás, mivel a növekvő amerikai finomítói aktivitás miatt a csökkenő nyersolaj növekvő benzin és egyéb finomítói készletekkel párosult.

USA nyersolaj készletek alakulása (ezer hordó)

Forrás: Bloomberg

A kép tehát egyáltalán nem egységes. Ember legyen a talpán, aki innen kitalálja az irányt. A felfelé emelkedésnek talán nagyobb esélye van, főleg, ha félévvel meghosszabbodik a november végi OPEC-nem OPEC megállapodás. Másrészt a fedezeti alapok szeszélyesen változtathatják véleményüket, ami rövidtávon elmozdíthatja bármerre az árat. A kereslet idén masszív, ami talán segítheti a bull-okat. Az amerikai olajtermelők viszont mennek előre, talán csak a költségemelkedés és az alacsony olajárak foghatják meg őket. Ez pedig elég lehet arra, hogy az idén ne emelkedjenek mégse az árak a várakozások ellenére.

Pletser Tamás

EMEA Olaj-, és Gázipar Elemző, Erste Befektetési Zrt.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának