Jól ismerjük az agresszív kismalacos viccet, ami általában igaz a forintra is. Mármint az, hogy a kockázati étvágy csökkenésére a forint általában nagyobb mértékű mozgással, gyengüléssel reagál, mint a régiós társai. Úgy is...

Jól ismerjük az agresszív kismalacos viccet, ami általában igaz a forintra is. Mármint az, hogy a kockázati étvágy csökkenésére a forint általában nagyobb mértékű mozgással, gyengüléssel reagál, mint a régiós társai. Úgy is mondhatnánk, jó nagyot zakózik! Ezt az alábbi grafikon is jól mutatja.

A forint és más régiós devizák relatív mozgása az elmúlt napokban

Forrás: Bloomberg, Erste

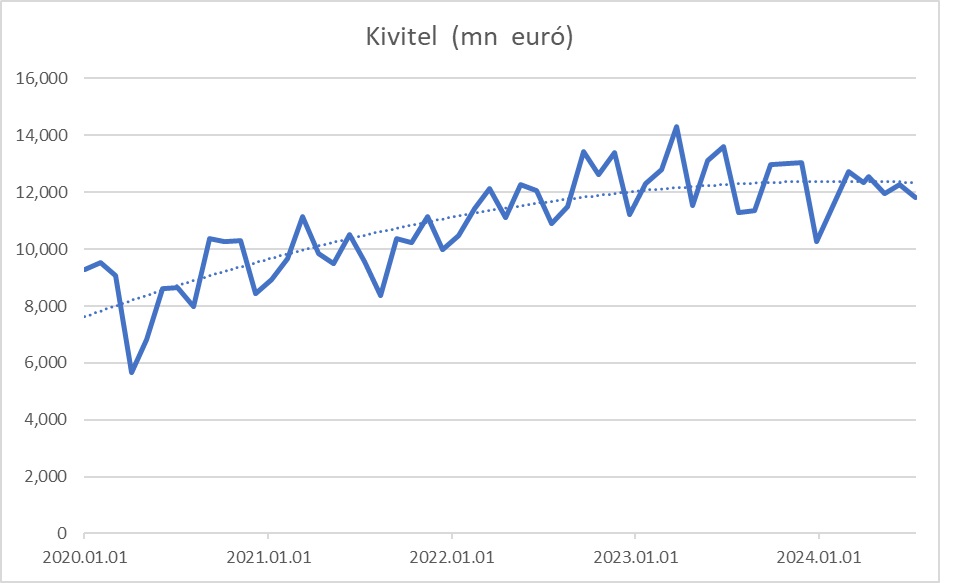

A forint tegnap is jóval nagyobb mértékben gyengült, mint a régiós devizák. Pedig, a költségvetés gyenge helyzetén kívül, amely nem csak magyar sajátosság (pl. Lengyelország), az infláció nagyjából rendben van, a GDP növekedés ugyan gyenge, de azért mégis inkább felfelé lóg ki az uniós átlagból. Szóval alapvetően nem lenne indokolt, hogy ilyen csúnyán viselkedjünk egy kis kockázati étvágy romlásra. Az ok valószínűleg abban keresendő, hogy a forint FX piac alapvetően vékony. Azaz kisebb tételekkel is nagyobb mozgást lehet előidézni, mert az exportőrök már jó ideje nem a „piac őrei”. Ennek szerintem két oka van: (i) Egyrészt az utóbbi időben, a kereskedelmi többlet úgy alakult ki, hogy a behozatal a fogyasztás visszaesése miatt nagyobb mértékben esett vissza, mint a kivitel. Ennek szemléltetésére álljon itt a kivitelünk havi értékének grafikonja millió euróban.

A kivitel alakulása az elmúlt négy évben

Forrás: KSH, Erste

Szóval kb. két éve csökken a kivitel, azaz kevesebb eurót kellene fedezni, miközben a gazdaság mérete nominálisan azért mégiscsak nagyot növekedett.

(ii) A forint eléggé kiszámítható trendben gyengül 2017 óta. Ez cirka évi 13 forinttal, azaz mintegy 3,0-3,5 százalékkal drágább eurót jelent a forinthoz képest. Mindeközben a magyar és az Eurózóna kamatkülönbözete is éppen 3 százalék. Szóval az exportőrnek, hacsak nincs valamiért szüksége a forintra, gyakorlatilag marginális különbség, hogy melyik devizában tartja a pénzét. Vesztesége nem keletkezik az elmaradt kamatokból.

Az EURHUF árfolyama az elmúlt években

Forrás: Bloomberg, Erste

Azt gondolom, hogy ez a két ok elég erős lehet, hogy a piac mélységét megszüntesse. Ez pedig sokkal inkább kiteszi a magyar fizetőeszközt a spekulánsok kénye-kedvének, amin nyilván például magasabb kamattal, erősebb exporttal, stb. lehetne segíteni. Ugyanakkor azért a piac vékonysága alapvetően inkább csak a volatilitást növeli. Hiszen azért a spekulatív pozíciókat is le kell zárni néha. Még valami. A fenti példa azért azt mutatja, hogy a jelenlegi magyar kamatszint mintha már kezdene túl alacsony lenni, ráadásul a gazdasági centrum további kamatcsökkentéseket szeretne a gazdasági növekedés elősegítésére. Éppen ezért a piaci várakozások is a forint gyengülésének irányába mutatnak.

Higgy magadban és indíts Erste Future befektetést!

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának