A részvénypiacok szempontjából jelenleg az egyik legnagyobb kockázatot az jelenti, ha a jegybankok a vártnál szigorúbbak lesznek és a jelenlegi relatíve magas kamatokat a vártnál tovább tartják fent, főleg, ha esetleg még további emelésre is kényszerülnek....

A részvénypiacok szempontjából jelenleg az egyik legnagyobb kockázatot az jelenti, ha a jegybankok a vártnál szigorúbbak lesznek és a jelenlegi relatíve magas kamatokat a vártnál tovább tartják fent, főleg, ha esetleg még további emelésre is kényszerülnek. Ezért érdemes olyan befektetésekben gondolkodni, amik képesek lehetnek profitálni az emelkedő hozamokból, így adott esetben kvázi hedge jelleggel működni.

A biztosítók számára az egyik legfontosabb jövedelemforrás a befektetési tevékenység eredménye, mely részben kamatbevételből, részben pedig a kereskedési tevékenység eredményéből tevődik össze. A kamatrész elég stabil, hosszú átárazódási időszakkal, az emelkedő hozamkörnyezet szépen lassan, de növeli ezt a bevételi sort. Ezen keresztül a magasabb kamatkörnyezet növeli a biztosítók eredményét, akárcsak a bankokét.

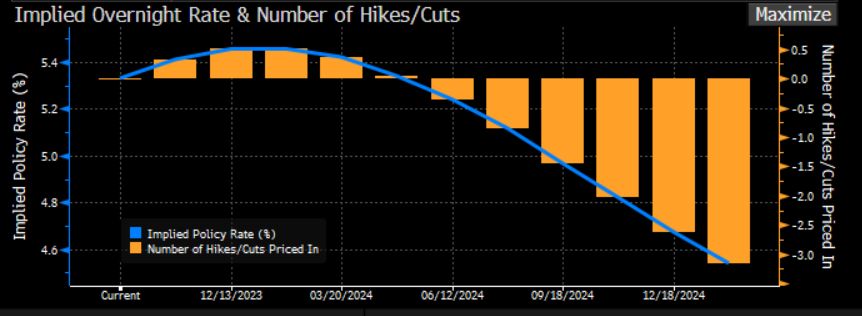

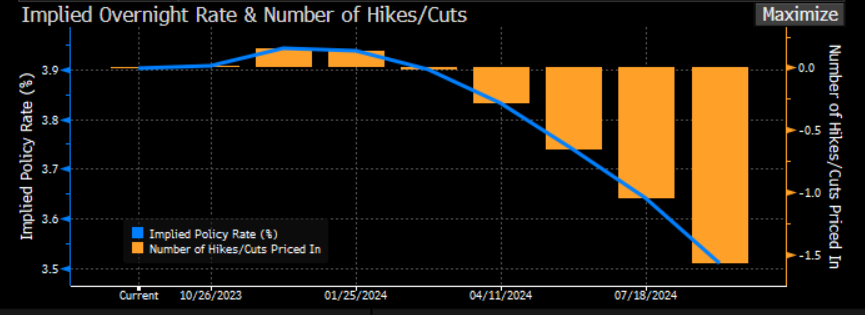

A vártnál később jöhet a kamatvágás?

A gyors kamatemeléseket követően a piac arra számít, hogy a jegybankok meglehetősen gyorsan megkezdik a kamatcsökkentési ciklust, azaz rövid lesz az úgynevezett plató időszak. A Fed és az EKB esetében is azt tükrözik a jelenlegi árazások, hogy jövő nyáron már megkezdik a kamatcsökkentési ciklust, pedig a Fed esetében még abban sem lehetünk biztosak, hogy a kamatemelési ciklus véget ért. Ezen várakozások kitolódása a piac egésze szempontjából negatív, de például a biztositok szempontjából pozitív lenne, ahogy azt az előbb említettük.

Fed kamatvárakozások

Forrás Bloomberg

EKB kamatvárakozások

Forrás Bloomberg

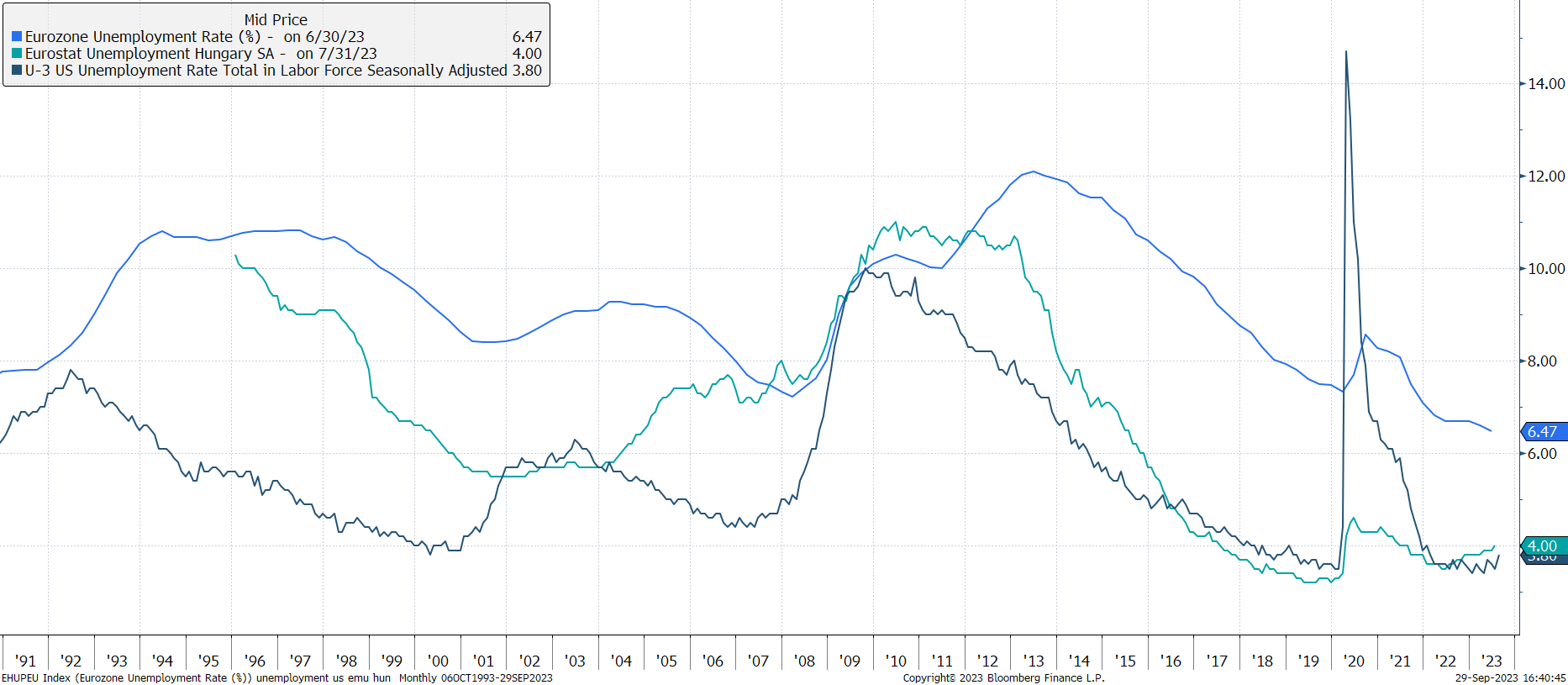

Munkaerőpiac mint fő veszélyforrás

Az inflációval kapcsolatos bizonytalanság elsősorban az ár-bér spirál kialakulásának veszélyéből adódik. Vagyis bár az infláció mindenhol csökkenő pályára állt, közben a munkaerőpiac rendkívül feszes maradt. Ahogy a lenti ábrán is láthatjuk, az Eurózónában 30 éves mélyponton, az USA-ban 30 éves mélypont közelében van a munkanélküliségi ráta, és nem mellesleg Magyarországon is rendkívül alacsonynak számít a jelenlegi 4,0%-os szint. Ez pedig meglehetősen szokatlan helyzetet eredményez, hiszen a gazdasági válságok tipikusan a munkanélküliség emelkedésével szoktak járni, ami nagymértékben hozzájárul a gazdaság kiigazodási folyamatához. Ez azonban a mostani inflációs válság esetében elmaradt. A feszült munkaerőpiaci helyzetben pedig bármikor könnyen újra felpattanhat az infláció, azt eredményezve, hogy a jegybankoknak fent kell tartania szigorú monetáris politikájukat. Nem véletlen, hogy az inflációs adatok mellett a munkanélküliségi adatokat figyelik leginkább a befektetők.

Forrás: Bloomberg, Erste

Gondolkodjunk indexben

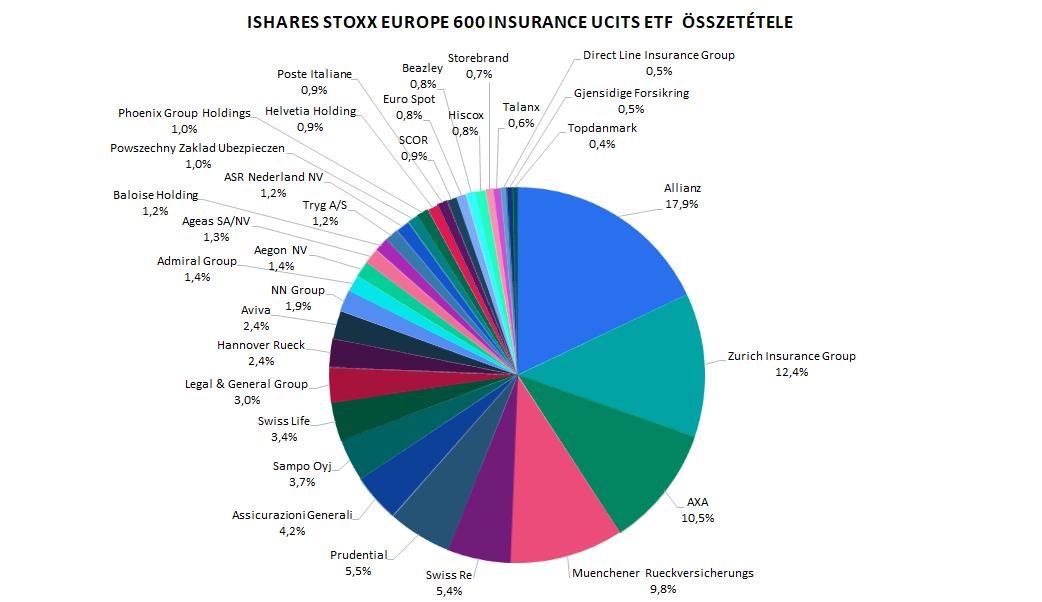

Mivel egy szektor egészét meghatározó trendről van szó, így egyedi részvények helyett jó választás lehet egy index megvétele, mondjuk ETF-en vagy szektor fókuszú befektetési alapon keresztül. Ezzel nagyrészt kiküszöbölhetővé vállnak az egyedi részvénykockázatok. Mi például a STOXX Europe 600 biztosítási alindexét követő iShares STOXX Europe 600 Insurance UCITS ETF-et (ISIN: DE000A0H08K7) ismertetjük most. Ez a termék Európa 31 legnagyobb, tőzsdén jegyzett biztosító társaságát fedi le. Az index, illetve az ETF összetételét a következő ábra szemlélteti, melyen jól látható, hogy a kitettség felét 4 nagy részvény, az Allianz, a Zurich Insurance Group, az AXA és a Muenchener RE adja.

Forrás: Bloomberg, Erste

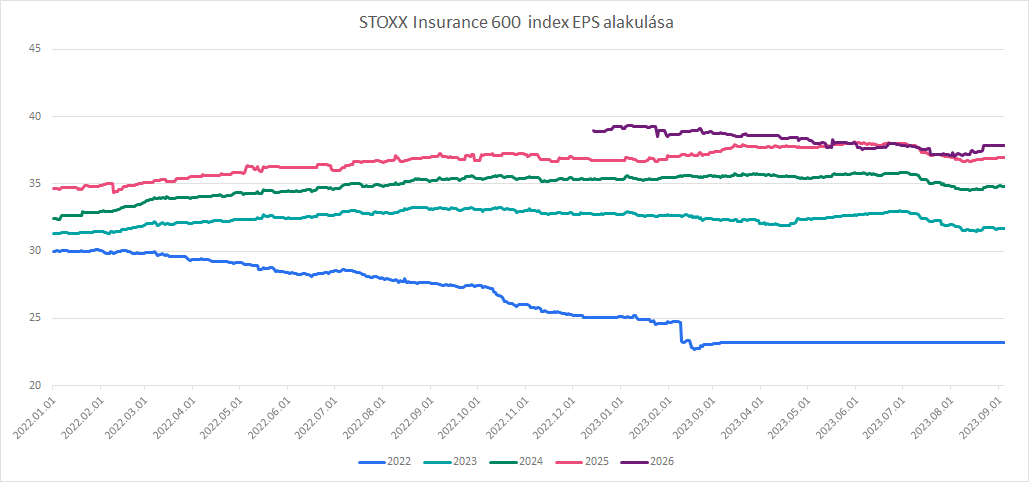

Javuló eredményvárakozások

Az indexre kalkulált eredményvárakozások a következő években emelkedhetnek. Az EPS a tavalyi gyenge, kötvényátértékeléssel sújtott eredményszintről idén 35%-kal emelkedhet. Jövőre további 11%, 2025-ben pedig további 6% lehet a növekedési ütem. Éven belül meglehetősen stabilan alakultak az eredményvárakozások, bár nyáron volt némi visszaesés, valószínűleg a hosszú kötvényhozamok emelkedése miatt.

Forrás: Bloomberg, Erste

Nem számít drágának a szektor

A biztosítási szektor egyike azon érték alapú szektoroknak, melyek meglehetősen nyomott árazással rendelkeznek. A Bloomberg alapján az idei évi eredményvárakozásokkal kalkulálva 10,4-es, a jövő évivel kalkulálva már csak 9,4-es előretekintő P/E rátán forog az index.

A többi értékeltségi mutató alapján is kedvező a helyzet, idén 5,6%-os, jövőre pedig 6%-os osztalékhozam várható az indextől, ami várhatóan pozitív reálhozamot jelent. Az ETF az osztalékot negyedévente fizeti ki.

Az indexet alkotó biztosítók átlagosan 15%-os saját tőke arányos jövedelmezőséget képesek elérni, amihez 1,6-os P/BV tartozik. Figyelembe véve a növekedési lehetőségeket és az átlagos 11% körüli tőkeköltséget, ezt fair értékeltségnek tartjuk.

Emelkedő trendben

Ha a STOXX Europe 600 Insurance indexet technikai szemmel nézzük, akkor rövidtávon az árfolyam oldalazása látható, míg hosszabb távon egy ékelődés figyelhető meg. Ennek tetővonala 342 eurónál húzódik, alsó, emelkedő (az ábrán zölddel jelölt) éléről pedig a napokban indult emelkedésnek az index.

Forrás: Bloomberg, Erste

a biztonságos befektetések

kedvelőinek.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében.