Az USA energiahivatalának (EIA) havi statisztikái ellentmondtak a heti becsléseknek, ami különösen szembeötlő volt az idei májusi USA olajtermelésre vonatkozóan. A múlt héten publikált havi statisztikák szerint ugyanis napi 30 ezer hordóval kisebb termelés volt idén májusban, mint a megelőző hónapban, míg a korábban közzétett heti statisztikák szerint április eleje és május vége között 244 ezer hordó/nappal nőtt a termelés. Mi okozza ezt a különbséget? Hihetünk-e a heti becsléseknek?

Az EIA kétszer jelenteti meg, hogy mekkora termelés volt egy időszakban. Egyrészt létezik egy heti adat, ami általában szerdán magyar idő szerint délután jelenik meg az előző hét aktivitásáról: a jelentés az USA kőolaj termelésétől kezdve a finomítói aktivitáson át az árakig sok adatot tartalmaz. Fontos azonban tudni, hogy ez az adat a termelésre vonatkoztatva jórészt becslésen alapszik, aminek a korrekciója hetekkel később, az ún. havi statisztikákban látszik csak.

Az idén májusra publikált havi statisztika 10,442 millió hordó/nap termelést mutatott a májusi hónapra, ami visszaesést jelent az áprilishoz képest (10,472 millió hordó/nap), míg az időszakra kimutatott heti statisztikák 10,619 és 10,769 millió hordó/nap heti termelési adatokat mutattak április vége és május vége között. A heti adatokból számított havi átlag 244 ezer hordó/nappal magasabb kihozatalt mutatott áprilisra, mint a végleges havi szám.

Ezek alapján különösen érdekes, hogy vajon hol áll most a termelés? A legfrissebb, július 27-i adat szerint az USA olajcégei 10,9 millió hordó nyersolajat termeltek naponta. A piac azonban nagyon szkeptikus, hogy valóban 11 millió hordó körüli lenne az USA termelése. A heti statisztika ugyanis valami rejtélyes ok miatt mindig felülbecsli a tényleges kihozatalt. Ennek az okát nehéz megmondani, valószínűleg a palaolaj termelőktől érkező becslések is túlzott optimizmust tartalmaznak vagy nem veszik figyelembe a hagyományos termelők (Mexikói Öböl, Alaszka) nyári leállításait. Emellett a fúrási aktivitás alapján is vannak termelési becslések, ami éppen azt is jelentheti, hogy az új kutak kihozatala alacsonyabb a valóságban, mint amivel a becslő EIA számol. A heti számokat mindenesetre mindenképpen fenntartással kell fogadni, nem is az adat nagysága érdekes, inkább az irány, amit az aktivitás és a bányászat alakulása mutat.

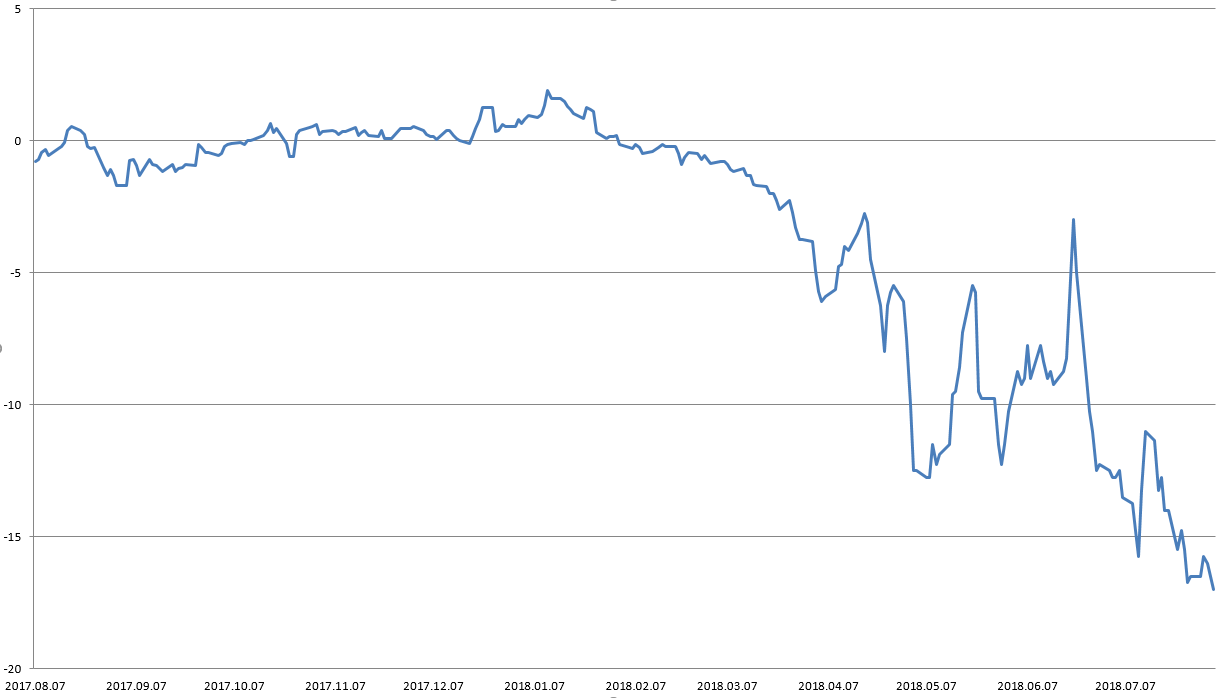

Az mindenesetre fontos fejlemény, ami látszik a havi statisztikából, hogy mintha megtorpant volna a nyár elejére az USA palaolaj termelése. Külön érdekessége a májusi számoknak, hogy a texasi termelés alig 20 ezer hordóval nőtt naponta. Az infrastruktúra hiánya valószínűleg látszik a számokon, mivel egyre nehezebb elszállítani a Permian mezőről a kitermelt kőolajat és földgázt. Szintén szembeötlő, hogy a WTI Midland és a West Texas WTI közti árrés 17 dolláros hordónkénti csúcsra ugrott, ami azt mutatja, hogy a Permian mezőn jelentősebb olcsóbb a kőolaj, mint a cushingi leszállítás után, vagyis az infrastruktúra hiánya valódi probléma. Ha az USA nyersolaj piaca szűkebb valóban, mint amire a piac gondol, az a globális árakra is komoly felhajtó tényező lehet. A következő havi adatok emiatt kulcsfontosságúak lehetnek.

WTI West Texas és a WTI Midland közti árkülönbség (USD/hordó)

Forrás: Bloomberg

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának