Az olajpiac drasztikus szakadáson van túl: úgy tűnik, minden tényező további esés irányába mutat. A sokévi tapasztalat azonban azt mondatja velem, hogy pont az ilyen pillanatok jelenthetik a legjobb vételi alkalmat. Magasabb olajárak mellett is vonzónak találtam a WTI-t, a mostani szintek még jobb belépést jelentenek véleményem szerint, mivel a realitástól kezd elszakadni a pesszimista piaci hangulat.

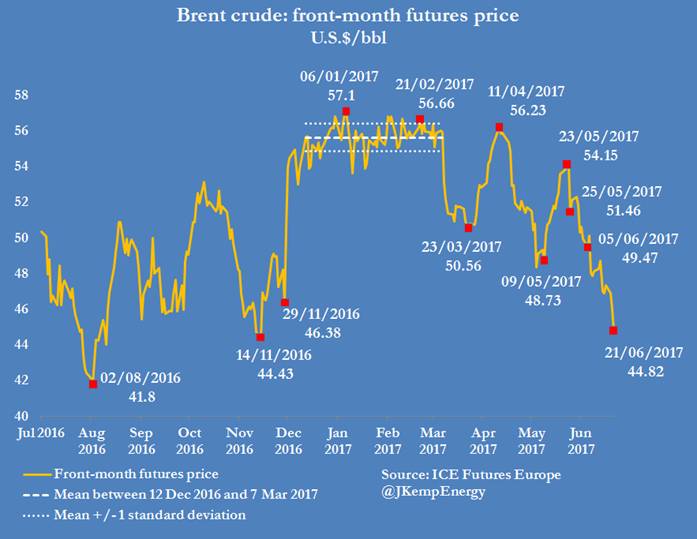

A Brent áralakulása az elmúlt 12 hónapban (legközelebbi határidő – USD/bbl)

Forrás: Reuters, John Kemp

Miben hisz a piac és mi lehet a realitás?

1. Az OPEC termeléscsökkentését ellensúlyozza Líbia és Nigéria felfutása.

A helyzet az, hogy az OPEC és a non-OPEC májusban túlteljesítette a termeléscsökkentési ígéretét (összesen 1,8 millió hordó/nap), amit valóban részben ellensúlyoz Líbia termelésnövekedése 500-700 ezer hordó/napról kb. 900-1000 ezer hordó/napra, és Nigéria mintegy 250-500 ezer hordó/napos termelésnövekedése. Ennél nagyobb mértékű felfutásra azonban nem kell számítani a két OPEC országtól, mert ahhoz további javulás szükséges a biztonsági helyzetben. Eközben a III. negyedévben a globális kereslet a legerősebb. Az IEA 97,19 millió hordó/nap keresletre számít júliustól októberig tartó időszakban, ami 1,69 millió hordó/nappal több, mint az első negyedév és 1,23 millió hordó/nappal erősebb, mint a második negyedév.

https://www.reuters.com/article/us-oil-opec-compliance-idUSKBN19B28J

2. Az EIA és az IEA is 700-800 ezer hordó/nap USA termelésnövekedést becsül előre 2018-ra.

A kérdés, hogy milyen árak mellett. A legfrissebb elemzés, mely a dallasi FED számára készült eközben 50 dolláros átlag WTI árat becsül, amely mellett elindulnak az USA-ban a termelő palaolaj beruházások. A mostani árak mellett előbb-utóbb elindul az iparági beruházások visszafogása. Érdekesség, hogy jelentősen nőtt a megfúrt, de nem repesztett kutak száma, az ún. fracklog. Ezek a befektetők az alacsony árak hatására vagy kivárnak (ha tudják finanszírozni) vagy sietve termelik ki ezeket a mezőket, ami rövidtávon túlkínálatot okoz. Eközben a szolgáltató cégek árat emelnek, mivel eddig inkább nullszaldó közelében értek csak el eredményt, ami nem tartható fenn örökké.

Szintén kiemelendő, hogy a fúróberendezés szám 22. hete nő (USA-ban most 933 berendezés üzemel). Ilyen felfutásra három évtizede nem volt példa. A kérdés, hogy ez a trend mikor fordul meg az alacsony olajárak hatásaként.

A WTI árfolyamára long és short irányba is egyszerűen, forint alapon spekulálhat a BÉT-en az Erste WTI Turbo Warrantokkal és Certifikátokkal!

3. A tartalékok továbbra is magas szinten vannak.

Az amerikai tartalékok valóban 100 millió hordó/nappal felette vannak a többéves átlagnak, azonban március vége óta 26 millió hordóval csökkent a készlet. Mindössze egyszer fordult elő azóta, hogy növekedés legyen a heti olajtartalékokban. Február közepe óta a benzinkészlet és a disztillátum készlet is 17-17 millió hordóval esett. Ami részben aggodalomra ad okot, hogy a tengeri készletek az idei csúcson vannak – ennek talán inkább történeti oka van, miközben az utánpótlás a termelők egy része felől csökken.

4. A piac továbbra is kontangóban van, ami azt jelzi, hogy nem számítanak a befektetők a túlkínálat megszűnésére.

A kontangó állapot továbbra is jellemzi a piacot, a legközelebbi augusztusi lejárat és december között 93 cent árkülönbség van, ennyivel drágább a későbbi határidő. Tehát a piac továbbra is rövidtávú túlkínálatot áraz, miközben ez a valóságban változik.

WTI és Brent határidős árkülönbségek alakulása

Forrás: John Kemp, Reuters

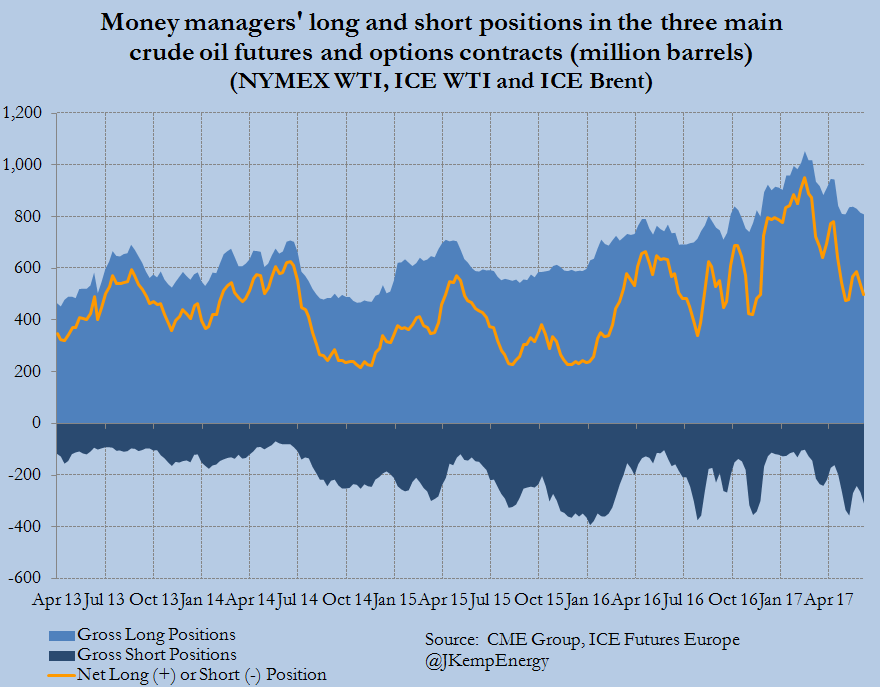

5. A nettó eladási pozíciók száma csúcson van.

A spekulánsok nem voltak túl szerencsések az olajjal. Eddig kétszer vásárolták meg nagyon az elmúlt fél évben a terméket: a novemberi OPEC találkozó után, majd idén május végén, szintén az OPEC bejelentést követően. Azonban mindkét esetben eladási hullám következett be márciusban, illetve most június közepén. A hedge fundok miért nem foghatnak harmadjára is mellé? A túlzott egyirányú pozícionáltság gyakran visszaüt, főleg ha a felek nem tudják sokáig finanszírozni egy veszteséges határidős terméket.

A fedezeti alapok short és long pozíciói a három fő olajtermékre a fő futures és opciós piacokon

Forrás: Reuters, John Kemp

Pletser Tamás

EMEA Olaj-, és Gázipar Elemző, Erste Befektetési Zrt.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának