Az NKBM konszolidációja is hozzájárult a várt feletti eredményhez Az OTP korrigált adózott eredménye az első negyedévben több mint kétszeresére, 187,1 milliárd forintra nőtt az előző év azonos időszakához képest, 11%-kal...

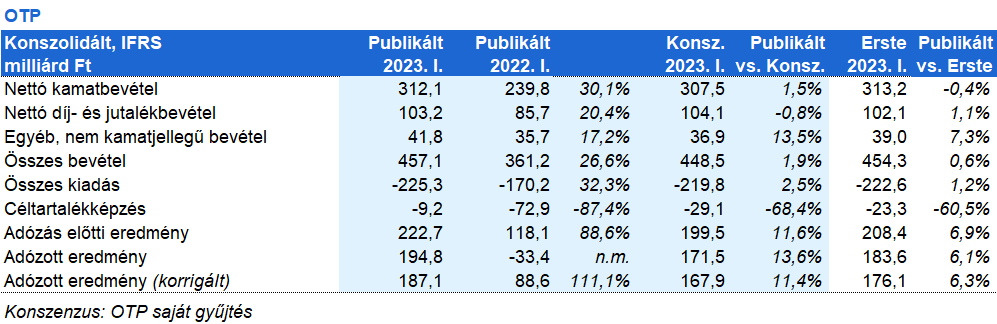

Az OTP korrigált adózott eredménye az első negyedévben több mint kétszeresére, 187,1 milliárd forintra nőtt az előző év azonos időszakához képest, 11%-kal felülmúlva a konszenzust. A számviteli adózott eredmény elérte a 195 milliárdot, ami 14%-kal van a konszenzus felett.

Az OTP számottevő, jórészt egymást ellensúlyozó egyszeri tételeket könyvelt el a negyedévben. A bankadó és az extraprofit-adó összesen 88 milliárd forint mínuszt jelentett, míg az akvizíciók pozitív hatása 85 milliárd forint (beleértve a +103 milliárd forint badwill az NKBM-től és némi mínuszt a korábbi akviziciók kapcsán), a Sberbank miatti rendkívüli befizetési kötelezettség visszatérítése pedig 10 milliárd forintos pozitív tétel volt.

A szlovén NKBM felvásárlása február 6-án lezárult. Ez minden eredménysort érintett mivel innentől konszolidálódik az eredménye. Az új szerzemény 13,5 milliárd forinttal járult hozzá a korrigált nettó nyereséghez.

A nettó kamatbevétel negyedéves és éves összehasonlításban is nőtt, és 312 milliárd forintra emelkedett (+5% negyedév/negyedév, +30% év/év), főként a NKBM konszolidálásának köszönhetően. A nettó kamatbevétel összhangban volt a várakozásokkal. A nettó kamatmarzs 3,66%-ra nőtt, ami 17 bázispontos növekedés negyedév/negyedév alapon. A magyarországi nettó kamatmarzs enyhe, 3 bázispontos javulást mutatott negyedéves összevetésben a negyedik negyedévben látott meredek esést követően. A legtöbb más leányvállalat nettó kamatmarzsa a magasabb EUR kamatlábakból profitált.

A nettó díj- és jutalékbevétel a becsléseknek megfelelően 20%-kal 103 milliárd forintra nőtt az előző év azonos időszakához képest. Az egyéb nem kamatjellegű bevételek 17%-kal, 45 milliárd forintra nőttek az előző év azonos időszakához képest. Az összes bevétel 1%-kal nőtt negyedéves összevetésben, de NKBM hatása nélkül csökkent volna.

A működési költségek meredeken emelkedtek (+32% év/év; +27% a NKBM nélkül) az első negyedévben. Az előző negyedévhez hasonlóan a növekedés nagyrészt az OTP valamennyi piacán tapasztalható erős inflációs nyomásnak köszönhető.

A kockázati költségek negyedéves és éves összehasonlításban is jelentősen csökkentek, mindössze 9 milliárd forint volt az összegük, ami alacsonyabb a vártnál. Az OTP csoport nem teljesítő hiteleinek aránya tovább javult, és az első negyedévben 4,7%-ra csökkent a negyedik negyedév végi 4,9%-ról.

Valamennyi leányvállalat nyereséget termelt, a szerb és a horvát egységek javultak a legjobban az előző negyedévhez képest.

Az árfolyamszűrt teljesítő hitelek organikus hitelnövekedése visszafogott maradt, mindössze 1% volt az előző negyedévhez képest. Az NKBM-et is figyelembe véve az akvizíciónak köszönhetően a negyedéves növekedés elérte a 11%-ot. Az árfolyamszűrt betétállomány negyedév/negyedév alapon szinten maradt az NKBM nélkül. A konszolidált nettó hitel/betét mutató 72%-ra csökkent.

A tőkemutatók jelentősen csökkentek az NKBM konszolidáció hatására. A CET1 mutató 14,4%-ra esett az idei első negyedévben az év végi 16,1%-ról.

2023-as kilátások: A korrigált ROE 2023-ban a 2022-es szint közelében lehet (18,8%). Változások a korábbi előrejelzéshez képest: A nettó kamatmarzs 2023-ban csökkenhet a tavalyi negyedik negyedéves szintről, míg korábban stabil marzsot vártak. Az Ipotheka akvizícióból származó egyszeri pozitív hatás (badwill) meghaladhatja a 200 millió eurót.

Véleményünk: A első negyedéves profit ismét nagyon erős volt, és a legtöbb eredménysor összhangban volt a becslésekkel. A kockázati költségeket alacsonynak feltételeztük, de még ennél is alacsonyabb lett, főként emiatt lett a vártnál jobb az eredmény. Az NKBM akvizícióból származó jelentős pozitív egyszeri tétel ellensúlyozta a jelentős negatív egyszeri tételeket, és lehetővé tette, hogy a számviteli adózott eredmény meghaladja a korrigált értéket. Az OTP azt is nyilvánosságra hozta, hogy további jelentős pozitív hatást (badwill) vár az üzbegisztáni akvizíció közelgő lezárására, ami hasonló nagyságrendű, mint az NKBM esetében. Emellett az extraprofit-adó számításának változása újabb pozitív egyszeri tételt jelent a második negyedévben. Tehát ha az Ipotheka akvizíció június vége előtt lezárul, a második negyedévi nyereség rendkívül erős lehet. A magyarországi nettó kamatmarzs továbbra is aggodalomra ad okot az első negyedévi enyhe javulás ellenére, de a második negyedévben ismét csökkenhet.

Az OTP a nettó kamatmarzs potenciális csökkenésére számít 2023-ban, nagyrészt a magyarországi alaptevékenységéhez kapcsolódóan. A CET1 ráta csökkenése várható volt, mivel ez nagyrészt az NKBM konszolidáció következménye volt. A portfólió minősége javulást mutatott 2023 első negyedévében. A hitelállomány növekedése már a tavalyi negyedik negyedévben megtorpant, és lassú maradt az első negyedévben is. A betétállomány az előző negyedévi szinten stagnált. Összességében az OTP eredménye kiváló, 23%-os (korrigált) ROE volt az idei első negyedévben. Az eredmények alátámasztják a részvényről alkotott pozitív véleményünket.

A Magyar Telekom ma tőzsdezárás után teszi közzé 2023. első negyedéves eredményét.

Az OTP újabb 100.000 darab saját részvényt vásárolt május 9-én 11.149 forintos átlagáron. A részvényeket a bank javadalmazási programjához használják.

A várakozások szerint 5% maradhatott az infláció mértéke az Egyesült Államokban éves szinten, míg havi szinten 0,4%-ra gyorsult, az éves maginfláció pedig 5,6-ról 5,5 százalékra mérséklődhetett. A magyar idő szerint ma 14:30-kor érkező áprilisi adat azért is fontos, mert a jegybank egyelőre nem zárta ki a kamatemelési ciklus esetleges folytatását. A Fed New York-i vezetője, John Williams arról beszélt, hogy nyitott a monetáris szigorítás szüneteltetésére, de ha az adatok indokolják a kamatemelést, akkor nem fognak tétovázni. Arra, hogy a kamatok idén csökkenjenek, nem lát okot.

Kevin McCarthy, a képviselőház republikánus elnöke szertefoszlatta az adósságplafon-tárgyalások gyors megoldásához fűzött reményeket, miután tegnap a kongresszusi vezetők találkoztak Joe Bidennel. Arról beszélt, hogy nem közeledtek az álláspontok, ugyanis Biden feltételek nélkül szeretné megemelni a plafont, a republikánusok pedig az állami kiadások csökkentéséhez kötnék a megegyezést. Az elnök ezzel szemben produktívnak nevezte a megbeszélést, melyet pénteken terveznek folytatni.

Isabel Schnabel, az EKB igazgatósági tagja szerint további kamatemelésekre van szükség annak érdekében, hogy a jegybank elérje 2%-os inflációs célját. Véleménye szerint addig kell emelni a kamatot, amíg nem látszik, hogy a maginfláció tartósan csökkenő pályára állna. A lett jegybankelnök még határozottabban fogalmazott, szerinte júliusban még nem fog véget érni a kamatemelés, vagyis szerinte a piac által várt két, egyenként 25 bázispontos kamatemelésnél többre van szükség az inflációs cél eléréhez. Szerinte nagyon túlzóak azok a piaci várakozások is, melyek szerint jövő tavasszal már megindulhatnak a kamatcsökkentések. Mindkét jegybankár héjának számít az EKB tagjai között, vagyis a szigorúbb monetáris politika hívei.

Olaszország jelezte, hogy kiléphet a Kínával kötött „Egy övezet, egy út” kezdeményezésből, melyre gyakran új selyemútként is szokás hivatkozni. Olaszország 2019-ben csatlakozott a kezdeményezéshez, ami jövőre automatikusan meghosszabbodna, kivéve ha Olaszország kilép abból. Bár hivatalos döntés még nem született az ügyben, de az USA felé már jelezte szándékát Olaszország. Az EU-n belül eleve ellentétes érzelmekkel fogadták a kínai kereskedelmi fejlesztési javaslatokat, de az elmúlt időszakban romlott is a viszony az EU és Kína között.

Egyre jobban látszik az Egyesült Államok azon törekvése, amivel korlátozná a Kína számára elérhető fejlett technológiát a félvezetőgyártásban és a chipek terén. Tajvan 151 millió dollár értékben exportált félvezető-gyártó eszközöket Kínába, ami 26 százalékos csökkenést jelent éves összevetésben. Ez sorozatban a tizedik hónap, amikor visszaesés mutatkozott. Magában a mikrochipekben is visszaesés tapasztalható, a 7,66 milliárd dolláros volumen 19 százalékos zsugorodást jelent, és sorozatban a hatodik mínuszos havi adatot jelenti.

a magyar, az amerikai, az osztrák

és a német piacokon.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek:Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében.