A tech szektor értékeltségét követő Nasdaq Composite ez év eleje óta nagyjából 20%-os esést szenvedett el, 30% körüli mélyponttal. Az ipari vállalatokat tartalmazó Dow Jones Index ezzel szemben „csak” 10%-os mínuszban van és az idei mélypontján is csupán 18%-kal volt lejjebb a tavaly év végi csúcsoknál. A különbséget több oldalról is lehet magyarázni, de a legkézenfekvőbb az a megközelítés, hogy a technológiai szektor érzékenyebb a kamatkörnyezet változására, ami viszont az infláció elleni küzdelem jegyében idén drasztikus emelkedésnek indult.

Ha meg akarjuk magyarázni a technológiai szektor fokozott érzékenységét a kamatokra, érdemes a fundamentumok oldaláról közelíteni: A klasszikus vállalatértékelési iskola azt mondja, hogy diszkontált cash-flow alapon egy cég annyit ér, amennyi az általa megtermelt szabad pénzáramok (FCFF, azaz leegyszerűsítve a bevételek és kiadások után fennmaradó összeg) jelenértéke. Igen ám, de a technológiai szektorban jellemzően olyan cégeket találunk, amelyek sokszor nem is termelnek pozitív eredményt. A vállalat értékét csak az adja, hogy a befektetők valamikor a távoli jövőben jóval átlag feletti megtérülésre számítanak. Azaz a piac által beárazott cégérték nagyja az időben távoli cash-flowkból tevődik össze. Ezen cash flowk becslésének a nehézsége adja a látszólag a valóságtól sokszor teljesen elrugaszkodott értékeltségeket.

Senki sem tudja megbecsülni mennyi eredményt fog termelni a Tesla, amikor majd 5-10 év múlva megjelenik olyan iparágakban, amelyek ma még nem is léteznek (AI alapú önvezetési szolgáltatások, robottaxik, általános energiatárolási technológiák, gyártástechnológiai licenszek stb), ez pedig – egzakt modellek hiányában - jelentős teret enged az álmodozásnak. Márpedig ezeknek a „virtuális” cash flowknak a jelenértéke adja a cég jelenből nézve valóban abszurd értékeltségét. (Bár az idei évben azért már jelentősen hűlt az árfolyam és az eredményesség is kezd látszani).

A tech szektor tehát azért forog jellemzően sokkal magasabb P/E szorzókon, mint más „klasszikus” iparágak, mert a befektetők nem a cég eredményességébe fektetnek, hanem abba az álomba, amit a cég jövőbeli növekedésként ígér. Az elmúlt évek alacsony kamatkörnyezete pedig két okból is táptalaja volt az ilyen álmok kergetésének: egyrészt a finanszírozás költsége elképesztően alacsony volt. Olyan pénzmennyiség kereste a helyét a gazdaságban, hogy már a magas kockázatú befektetések is mágnesként húzták magukhoz a tőkét, hiszen egy idő után már csak ezekben a papírokban lehetett szemmel látható hozampotenciált találni. Ezt katalizálta a részvénypiac robbanásszerű népszerűség növekedése a lakossági szegmensben. A kisbefektetők pedig jellemzően azokat a részvényeket vették meg, amiket ismernek és trendinek tartanak, tehát a nagy technológiai papírokat.

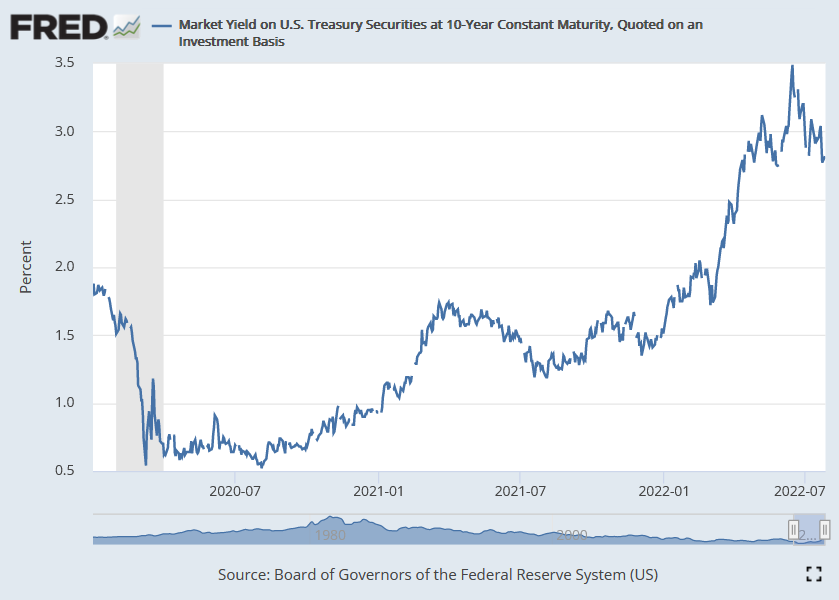

Ami viszont ennél lényegesen fontosabb, hogy az alacsony hozamgörbe miatt az időben távoli cash flow-k diszkontja elképesztően lecsökkent. Ha a 10 éves hozam évi 1% - mint mondjuk 2021 januárján volt -, akkor egy 10 év múlva esedékes cash flow jelenértéke, 1/(1+0.01)10, azaz kb 0,9. Tehát ilyen alacsony hozamszinteknél szinte minimálisan csökken a jelenérték. A jelenlegi amerikai 10 éves hozamszint már 3% körül jár, ami azt jelenti, hogy a 10 év múlva megteremtett 1 dollár, ma már csak 0,74-et ér, és a további kamatemelésekkel ez az érték még tovább csökkenhet. Leegyszerűsítve tehát a tartósan alacsony hosszú hozamszint felülsúlyozza a távoli cash flowkat, ami kedvez a szebb jövő ígéretét áruló cégeknek. A kamatemelési ciklus viszont automatikusan felfelé tolta a hozamgörbét, ami ezeknek a távoli pénzáramoknak - ahol ugyebár ezek a cégek az értékeltségük nagyját „hordozzák” - erodálja a jelenértékét. Ezért érzékenyebbek sokkal a tech cégek a monetáris környezetre, mint a klasszikus termelő vállalatok, amelyektől sokkal kisebb jövőbeli növekedést vár a piac, cserébe az értéket már a jelenben megtermelik. Ez tehát megmagyarázza, hogy miért estek ennyivel nagyobbat a Nasdaq részvények a klasszikus ipari vállalatokhoz képest.

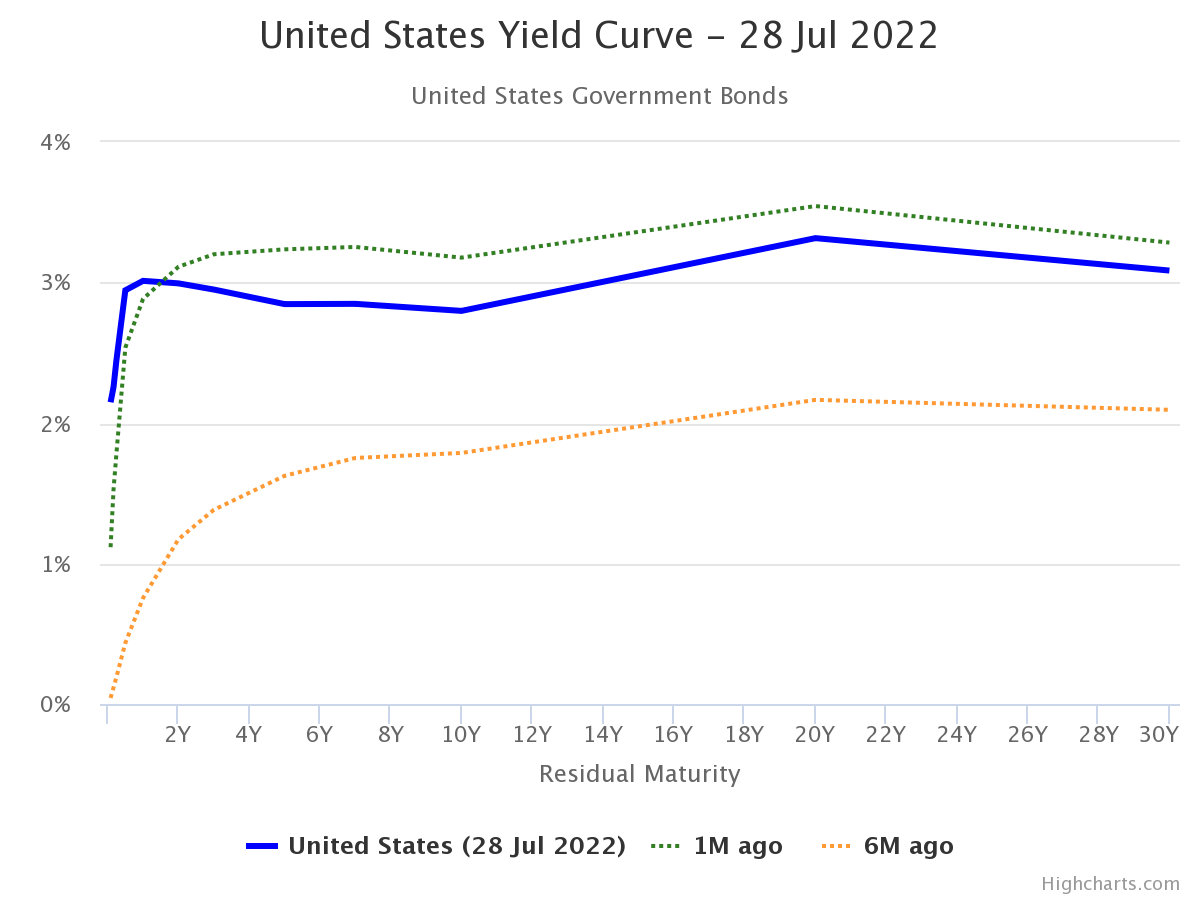

Ha azonban a technológiai cégek értékeltsége ennyire érzékeny a jövőre, akkor a hozamgörbének nem csak a mértéke, de az alakja is fontos lehet, az pedig mostanában messze van a normálistól. Nyugodt gazdasági körülmények között a hozamgörbe emelkedő, ami azt jelenti, hogy a hosszú hozamok magasabbak, mint a rövidek, hiszen a hosszútávú elköteleződésért cserébe prémiumot vár a piac. Ugyanakkor az amerikai hozamgörbe mostanában a recessziós félelmeknek köszönhetően inverz (tehát a közei hozamok magasabbak), ami viszont a vállalatértékelési modellekben használt diszkontrátákon keresztül hatással kell, hogy legyen a részvénypiacokra is. És éppen ezt látjuk, amikor arról beszélünk, hogy az inflációs félelmek miatt esnek a részvények.

Néhány napja például előállt olyan extrém helyzet, hogy a 3 éves hozamok magasabbak voltak, mint a 30 évesek (forrás). Az invertált hozamgörbe a gazdaságtörténet szemüvegén át nézve eddig az egyik legmegbízhatóbb recessziós indikátornak bizonyult.

Forrás: http://www.worldgovernmentbonds.com/country/united-states/

Mi van akkor, ha egy elhúzódó magas hozamkörnyezet következtében a hosszú hozamok elkezdenek arányosan „hozzáemelkedni” a rövidekhez, ezzel normalizálva a görbét? A jelenség a jegybankok inflációval történő iszapbírkózását látva egyáltalán nem elképzelhetetlen. Ha pedig megtörténik, akkor az a fentiek értelmében a technológiai cégeket a legérzékenyebb pontjukon fogja eltalálni: a jövőjüknél.

Ha tehát befektetőként a technológiai részvények felé kacsintgatunk, nem elég az általános tőzsdei hangulatot figyelnünk. Nem árt, ha a monetáris környezetet is szemmel tartjuk legalább a szemünk sarkából. Ha majd az általános tőkepiaci hangulat már javulni látszik is, egyáltalán nem biztos, hogy megint azoknak a cégeknek áll majd a zászló, amelyek végig dominálták az elmúlt 15 év QE-től fűtött hozamsivatagát.

A bejegyzésben foglaltak kizárólag az író személyes véleményét tükrözik és nem tekinthetőek az Erste Bank Hungary Zrt., az Erste Befektetési Zrt. vagy az Erste Alapkezelő Zrt. hivatalos szakmai álláspontjának. A bejegyzés tartalma nem minősül befektetési ajánlatnak, ajánlattételi felhívásnak, befektetési tanácsadásnak vagy adótanácsadásnak.

Címlapkép: Getty Images

a magyar, az amerikai, az osztrák

és a német piacokon.