Az OPEC egyre inkább finomhangolja az olajpiacot, és élvezi a visszanyert vezető szerepét a világ olajpiacán. Azonban a járvány alakulására és kereslet változására nekik sincs ráhatásuk, mely a leginkább meghatározó tényező lehet 2020 fennmaradó részében. Mi nem várjuk, hogy a jelenlegi 40-45 dolláros Brent ár változna az év végéig, de nő az esély arra, hogy lefelé tör ki az olajár ebből a sávból, ha a járvány és a politikai helyzet drasztikusan romlik.

Az OPEC ígéretének megfelelően havi rendszerességgel ül össze és dönt a következő időszak politikájáról. A múlt heti lépésük alapján az OPEC+ a tavaly októberben elfogadott kvótákhoz képest napi 7,7 millió hordóval kisebb termelést tervez augusztustól, vagyis a termelői kínálat az áprilisi döntéshez képest közel napi 2 millió hordóval lehet nagyobb. Szaúd-Arábia olajminisztere, Salman bin Abdulaziz szerint az elmúlt három hónap, és különösen a júniusi időszak masszív keresletnövekedése lehetővé teszi, hogy a kartell nagyobb nyersolajmennyiséggel árassza el a világot. Ráadásul ez az exportnövekmény meg kisebb is lehet, ha Irakot és Nigériát sikerül rávenni a termelési szintek csökkentésére. Ez a két ország ugyanis az előírthoz képest többet termelt eddig. Az augusztusi OPEC+ kínálatnövekedése kisebb lehet emiatt napi 2 millió hordónál, a becslések szerint inkább 1,4-1,6 millió hordó/napot tehet ki. Kedvező hír, hogy az augusztusi orosz kőolaj exportterv alig változott júliushoz képest, vagyis a fő szövetséges Oroszország betartja az egyezséget.

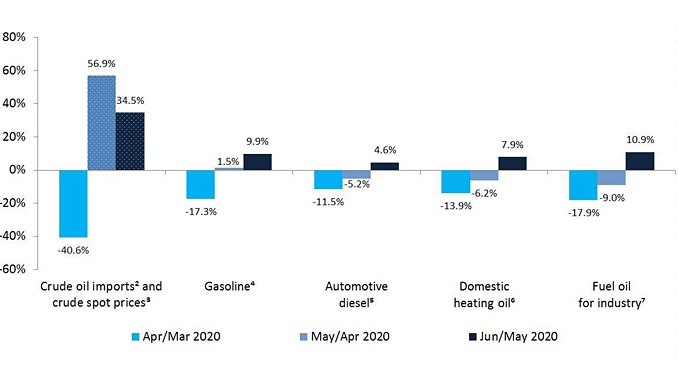

A keresleti oldal az idei évben 7,9 millió hordó/nappal csökkenhet átlagosan 2019-hez képest a Nemzetközi Energiaügynökség (IEA) legfrissebb, júliusi becslése szerint, de havi bontásban jelentős eltérések vannak. Az áprilisi közel 30 millió hordós napi olajfogyasztás csökkenés a tavaly év végi szinthez képest ugyanis júniusra jelentősen mérséklődött. A becslések szerint csak 5-7 millió hordó/nappal lehet a globális kőolaj kereslet alatta jelenleg a tavalyi decemberi szinteknek. A főbb termékek esetében - a repülőbenzint kivéve – egyszámjegyű százalékra mérséklődött a fogyasztás visszaesése elmúlt hetekben. Júniusban kimagasló volt Kína olajvásárlása – az ország napi 14 millió hordós napi finomítói termelése mindenkori csúcsot jelent. Úgy tűnik, hogy az ázsiai ország kihasználja a bőséges nyersolaj kínálatot és maximumra futtatja fel üzemeit és tárolóit.

A legfontosabb olajipari termékek kereslet változása az elmúlt hónapokban

Forrás: Nemzetközi Energiaügynökség

A legfőbb kérdés, hogy az év hátralévő időszakában fennmaradhat-e ez a kedvező keresleti növekedés. Az IEA szerint igen, sőt 2021-ben további 5,3 millió hordó/nap fogyasztás növekedés várható. Ezzel együtt nőnek a lefelé mutató kockázatok. Egyrészt a koronavírus járvány továbbra sem szűnt meg, sőt, az elmúlt hetekben, főleg az amerikai kontinensen a pandémia újabb lendületet kapott. A kínai-amerikai szembenállás a novemberi USA elnökválasztásig nem fog változni, sőt egyes vélemények szerint utána sem. Ez pedig a világkereskedelem hanyatlását hozhatja. Emellett a mostani krízis előhozta a szőnyeg alá söpört problémákat, a társadalmakban évtizedek óta gyűlő feszültséget és elégedetlenséget, a masszív jövedelmi különbségeket. Ez pedig nem sok jóval kecsegtet, hiszen az olaj kereslete igazából (a közvélekedéssel ellentétben) békeidőben és gazdasági prosperitás idején nő, nem polgárháborúk idején. Iparági oldalról pedig nagyon aggasztó a finomítói árrések világszerte tapasztalt gyengesége, ami előbb-utóbb az egységek kapacitáskihasználtságának mérsékléséhez vagy a finomítók bezárásához vezet, ami visszahat a nyersolaj keresletére. Az OECD termékkészletei 3.216 millió hordón álltak idén májusban, ami bőven felette van a szokásos 2.500-2.700 millió hordós szintnek. 2020 első öt hónapjában ráadásul napi 2 millió hordós növekedés volt a készletekben a becslések szerint, tehát egyáltalán nincs igény nagyobb finomítói aktivitásra.

A fő kérdés, hogy mennyire sikerül hatékonyan alakítania az OPEC-nek a kínálatot, és sikerül-e másodjára is rávenni a tagokat, hogy csökkentsenek a kínálaton, ha a piaci helyzet ilyen módon alakul. Ez nem lesz egyszerű, még akkor sem, ha az utóbbi időben jól vizsgázott a kartell. Mindenesetre látható, hogy az OPEC mindent megtesz, hogy finomhangolja a világ olajpiacát, miután az amerikai palaolaj szektor gyengülésével ez a szerep ismét visszahullik az 50 éves kőolaj kartell ölébe. A történelmi lehetőség adott, a befektetők kíváncsian várják, sikerül-e megtartani, vagy akár növelni a mostani kőolajárakat az év végéig.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának