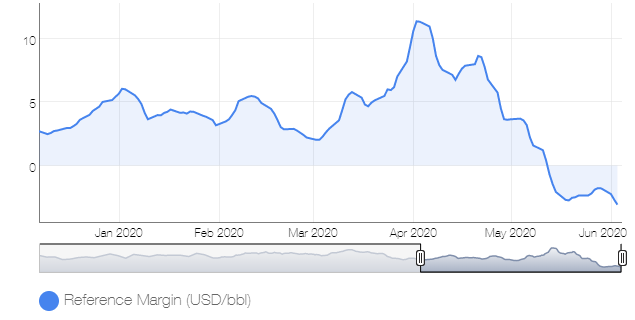

A rendkívül erős április után a válság májusban utolérte a finomítói szektort is Európában. A MOL áprilisi 9,1 dollár/hordó marzsa májusra 0,4 dollár/hordó szintre esett. A csökkenés főleg a magasabb olajáraknak és az eddig sztártermék, a dízel túlkínálatának köszönhető. Sajnos a rövidtávú kilátások sem kedvezőek, de az év második felében lehet némi enyhülés.

A finn Neste olajcég naponta követi az Ural típusú kőolajra vonatkozó finomítói marzsokat, melyek kiváló referenciát jelentenek a MOL-nak és a lengyel finomítói cégeknek is.

A Neste finomítói marzs alakulása az elmúlt 6 hónapban (dollár/hordó)

Forrás: Neste Oil, https://www.neste.com/corporate-info/investors/market-data/refining-margins

Forrás: Neste Oil, https://www.neste.com/corporate-info/investors/market-data/refining-margins

Jól látható, hogy május közepén a Neste által követett marzsok élesen zuhantak. Nézzük meg, mik voltak a fő okok.

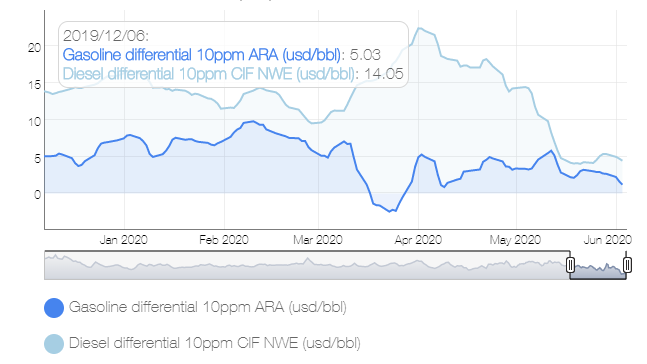

A Neste dízel és benzin árrésének alakulása az elmúlt 6 hónapban (dollár/hordó)

Forrás: Neste Oil, https://www.neste.com/corporate-info/investors/market-data/oil-product-margins

Tisztán látható a fenti ábrán, hogy a marzscsökkenés legjelentősebb oka a dízel árrések összeesése volt. A dízel marzs áprilisban még nagyon erős volt, de májusra ez masszívan lecsökkent. Ennek a következők az okai:

- Áprilisban a benzinkereslet visszaesése a válságot megelőző szintekhez képest 40-60%-os volt, a dízelé csak 15-20%. Májusban jelentősen nőtt a benzin kereslete a gazdaságok visszanyitásával, ezért a finomítók növelni tudták a kapacitás kihasználtságot. A dízel kereslete csak kismértékben nőtt ehhez képest. Ennek a hatása azonban az lett, hogy a dízel kínálat masszívan nőtt Európában, mivel a benzin mellett arányosan több dízel is a piacra jut. A korábbi dízelhiány megszűnt, sőt inkább túlkínálatossá vált a piac.

- Az ázsiai finomítók, főleg a kínai termelőegységek rákapcsoltak részben központi nyomásra is. Mivel az olajtermék-kereslet Ázsiában is 10-15%-kal csökkent, jelentős túlkínálat alakult ki finomított termékekből. Ennek hatására Ázsia növelni kezdte a dízel exportot Európa felé.

- A jet kereslet, mely 90%-kal zuhant áprilisra, továbbra is nyomott. A finomítók a repülőbenzin (jet) molekulákat elsősorban a dízel irányba tudják alakítani, így a korábbi 5-10%-os jet kihozatal jelentős része a dízel mennyiséget növelte.

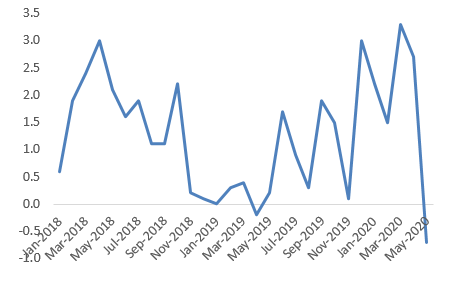

- Az olajár masszívan erősödni kezdett az elmúlt hetekben. Áprilisban a Brent átlagár 18,5 dollár volt, míg májusban az átlagár 29 dollárra ugrott hordónként. Ráadásul az OPEC+ megállapodás miatt a nehéz, kénes olaj kínálata leszűkült. Ennek eredménye az lett, hogy az Ural és a Brent közti árkülönbség mínusz 0,7 dollár/hordó értékre esett, vagyis az Ural drágább volt, mint a Brent ár. Erre tavaly április óta nem volt példa, általában a könnyű és alacsony kéntartalmú Brent 1-3 dollárral drágább, mint a közepes szénláncú és magasabb kéntartalmú Ural. A magasabb olajár önmagában is növeli a finomítási költséget, mivel a folyamat során 8-10%-át elégetik a finomítók a betáplált olajnak.

Észak-európai Brent és Ural közti árkülönbség (USD/hordó)

Forrás: PKN Orlen

A kisebb marzsok valószínűleg egy darabig velünk maradnak. A finomítók persze előbb-utóbb reagálnak majd a kapacitáskihasználtságok csökkentésével, és várhatóan az európai olajtermék kereslet is tovább kúszik felfelé. Azonban a mostani szituáció kihozta az évek óta lappangó problémát: Európában napi 2-2,5 millió hordó feles finomítói kapacitás van, ami nehezen állja a versenyt a hatékonyabb ázsiai és közel-keleti vetélytársakkal szemben. A megoldás a kapacitások végleges bezárása lenne, de ez politikailag nehezen keresztülvihető. Erre a legjobb példa a MOL: a cég évekig küzdött a sisaki finomító bezárásáért a horvát állammal. Ha az olajtermék keresleti/kínálati európai piaci helyzete nem javul, akkor a másik INA finomítónak, a Rijekának sincs igazából fényes jövője. A MOL többi egysége szerencsére jobb állapotban van, belső piacra termel, és jelentős petrolkémiával is rendelkezik, így azok túlélési esélyei jobbak. A végleges megoldás az lenne, ha a felesleges spanyol, olasz, francia, görög, és észak-kelet európai finomítókat bezárnák a tulajdonosok. Erre azonban még évekig várni kell.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának