Pénteken a MOL az elmúlt 6 év leggyengébb januári finomítói marzsáról adott számot. Van okuk a befektetőknek a pánikra vagy a helyzet csak ideiglenes és a finomítók nyeresége visszatér az elmúlt években jól megszokott, magasabb szintekre?

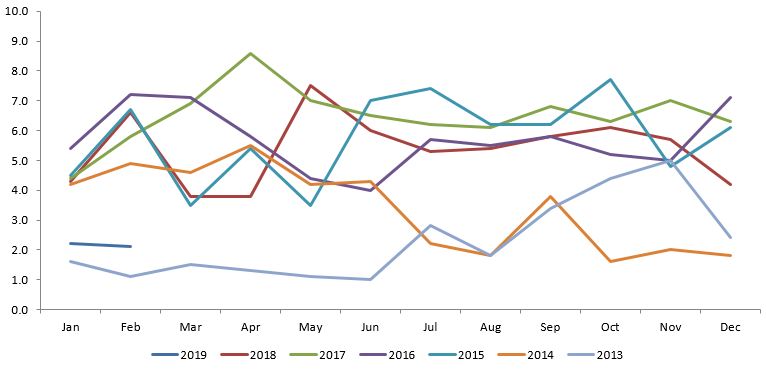

A MOL havi finomítói marzsai igencsak gyengén kezdték az évet: a januári 2,2 dollár/hordó marzshoz hasonló gyenge számot utoljára 2013-ban produkált az olajipari társaság. Az elmúlt évben a finomítói marzsok jellemzően a 4 és 8 dollár/hordó közti sávban mozogtak, általában a szezonálisan erős nyári hónapokban a legerősebbek.

A MOL éves finomítói marzsai (dollár/hordó)

Forrás: MOL Nyrt

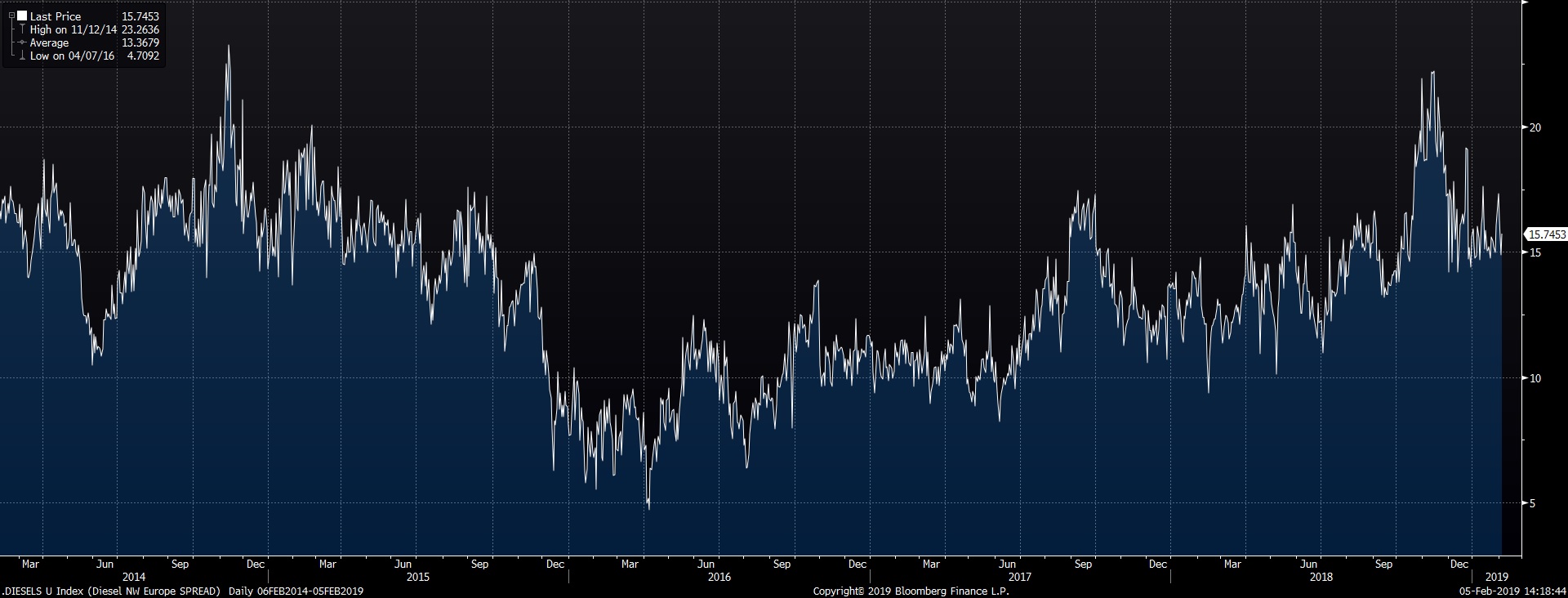

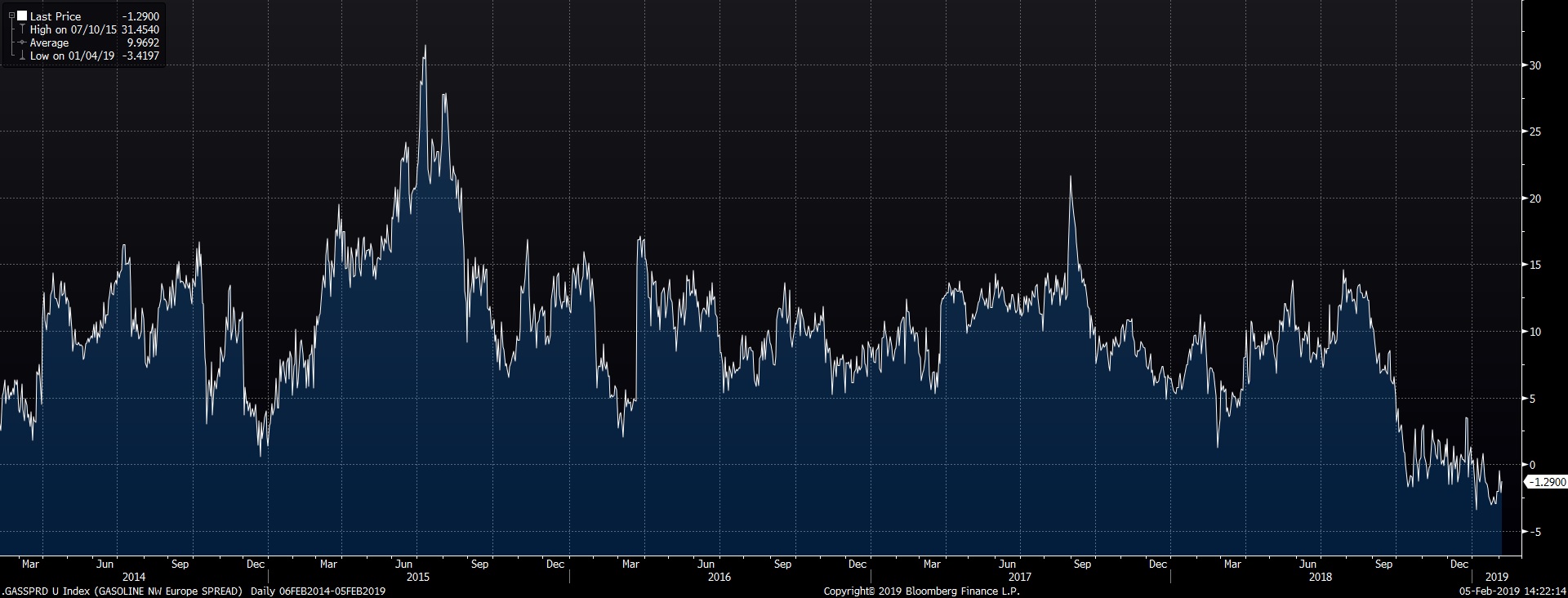

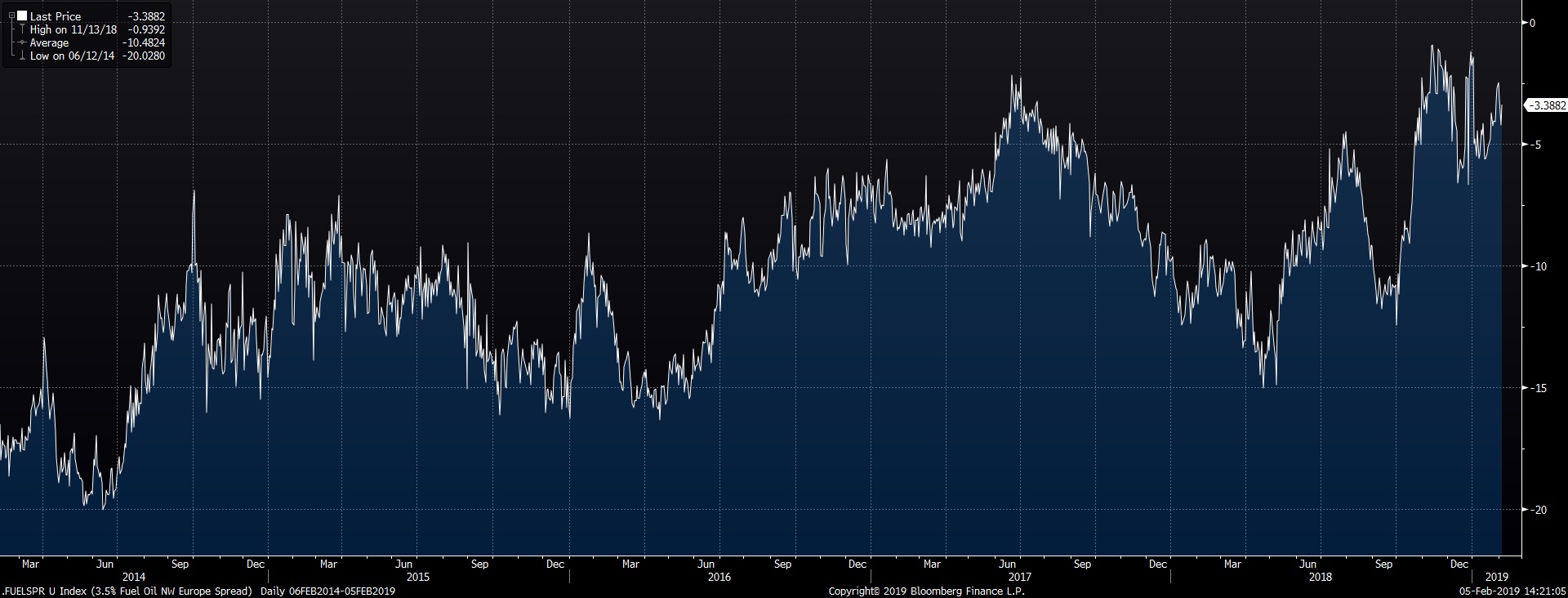

A fő „bűnös” a gyakorlatilag összeomló benzin árrések. A grafikonokon jól látszik, hogy a benzin árrése a tavaly év végén összeomlott, és január közepétől nulla alá esett. Gyakorlatilag ma egy hordó benzin olcsóbb, mint egy hordó nyersolaj. Az alacsony kéntartalmú gázolaj és a magas kéntartalmú fűtőolaj esetében nem tapasztaltunk ilyen drasztikus változást. Az előbbi még mindig 15 dollár/hordó közti nyereségtartalom mellett forog, az utóbbi negatív árrése stabilan 5 dollár/hordó körül van. A dízel árrése az elmúlt 3-4 évben egy növekvő trendet mutat és érdekes módon a magas kéntartalmú kőolaj negatív árrése is javult az elmúlt években, részben azért, mert a finomítók jobban igyekeztek megszabadulni ettől a negatív árrésű terméktől, mint amennyire a kereslet csökkent a HSFO iránt.

A rotterdami alacsony kéntartalmú dízel és északi-tengeri Brent típusú kőolaj közti árkülönbség (dollár/hordó, elmúlt 5 év)

Forrás: Bloomberg

A rotterdami 95-ös oktánszámú benzin és északi-tengeri Brent típusú kőolaj közti árkülönbség (dollár/hordó, elmúlt 5 év)

Forrás: Bloomberg

A rotterdami magas kéntartalmú (3,5%) fűtőolaj és északi-tengeri Brent típusú kőolaj közti árkülönbség (dollár/hordó, elmúlt 5 év)

Forrás: Bloomberg

A változás nem jó az európai finomítóknak, hiszen hiába nyernek a dízel értékesítésen, ha a finomítói kihozatal 20-25% a most már negatív árrésű benzin és 5-15%-a pedig magas kéntartalmú fűtőolaj. A MOL annyiban szerencsésebb a többieknél, hogy az utóbbi aránya csak 4%-ék köszönhetően főleg a gyengébb képességű INA finomítóknak, míg a benzin esetében az arány valamelyest csökkenthető, ha több nafta kerül a petrolkémiai irányba.

Azt gondolom, hogy ez az alacsony teljes finomítói marzs javulni fog az év vége felé, főleg a masszív dízel kereslet és növekvő árrések miatt, viszont a benzin kálváriája folytatódni fog. Az okok a következőek:

A keresleti oldalon a benzin iránti kereslet látványosan lelassult az Egyesült Államokban, ami a világ benzinkeresletének közel 35%-át adja. Amíg 2014-2016-ban évente 106 és 274 ezer hordó/nap közti mértékben nőtt az USA benzinkereslete (EIA adatai), addig ez a növekedés lényegében nulla volt 2017-2018-as időszakban. A fejlődő piacok egyelőre tovább nőnek, de összességében a dízel iránti kereslet így is nagyobb volt az elmúlt időszakban. 2017-ben a globális benzinkereslet napi 270 ezer hordóval, míg a dízel kereslet 430 ezer hordóval nőtt a Mckinsey szerint, a trend pedig hasonló volt tavaly is. Az IMO2020 standard bevezetése pedig 2020-ban ismét drasztikus dízelkereslet növekedést okozhat.

Több dízelt viszont csak úgy lehet előállítani, ha a benzin kínálata is nő, legalább is rövidtávon, ha technológiai beruházások nem történnek a szektorban. Ennek ráadásul még tovább akadálya, hogy a világ olajkínálata is a könnyebb kőolajok felé mozdult el: 2018-ban az amerikai palaolaj, ami könnyű és alacsony kéntartalmú, termelése 2,1 millió hordó/nap mértékben nőtt. Ezzel szemben a nehéz kőolajat termelő Venezuela exportja zuhant, a szintén nehéz olajat termelő Iránt szankciókkal sújtották az amerikaiak, míg kanadai Alberta csökkentette a kvótákat. Ráadásul, ha az OPEC termelésvágásról dönt, az is jellemzően a nehezebb kőolajfajtákat érinti, mivel jellemzően ezek alacsonyabb áron forognak a piacon. A kínálat ezekből a kőolajféleségekből legalább 2 millió hordó/nap mértékben zuhant az elmúlt időszakban. Könnyen előfordulhat ilyen marzsok mellett, hogy a nehéz, dízelben gazdag kőolajak fognak prémiummal forogni a jövőben a könnyű olajokkal szemben.

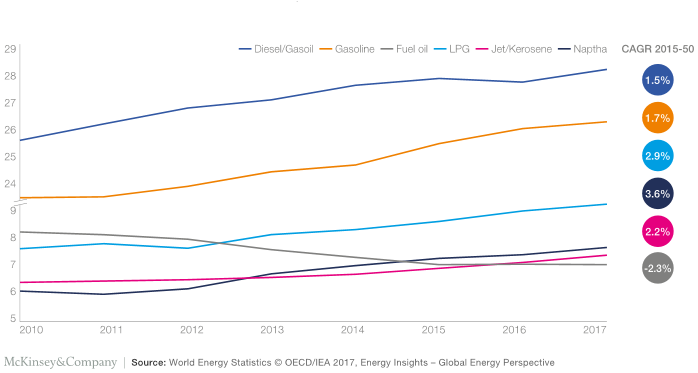

A Mckinsey előrejelzése 2015 és 2050 között az olajszármazékokra. Érdekesség, hogy az elmúlt 6-8 évben egyértelműen a dízel tört előre, de a jövőben inkább a vegyipari alapanyag nafta és az LPG játszhatja a legfontosabb szerepet, igaz továbbra is dízelből fogy majd a legtöbb.

Forrás: Mckinsey&Company

Könnyen elképzelhető, hogy ezen hatások eredőjeként a magyar kutakon is 60-80 forintos literenkénti árkülönbséget látunk a kiskereskedelmi árakban a benzin és a dízel között egy év múlva.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának