Az energiaszektor az elmúlt években nem tartozott a befektetők kedvencei közé. A FAANG és technológia elvitte az érdeklődést. Az emelkedő olaj és gázárak azonban könnyen átértékelődéshez vezethetnek a hozamra éhes közönség körében.

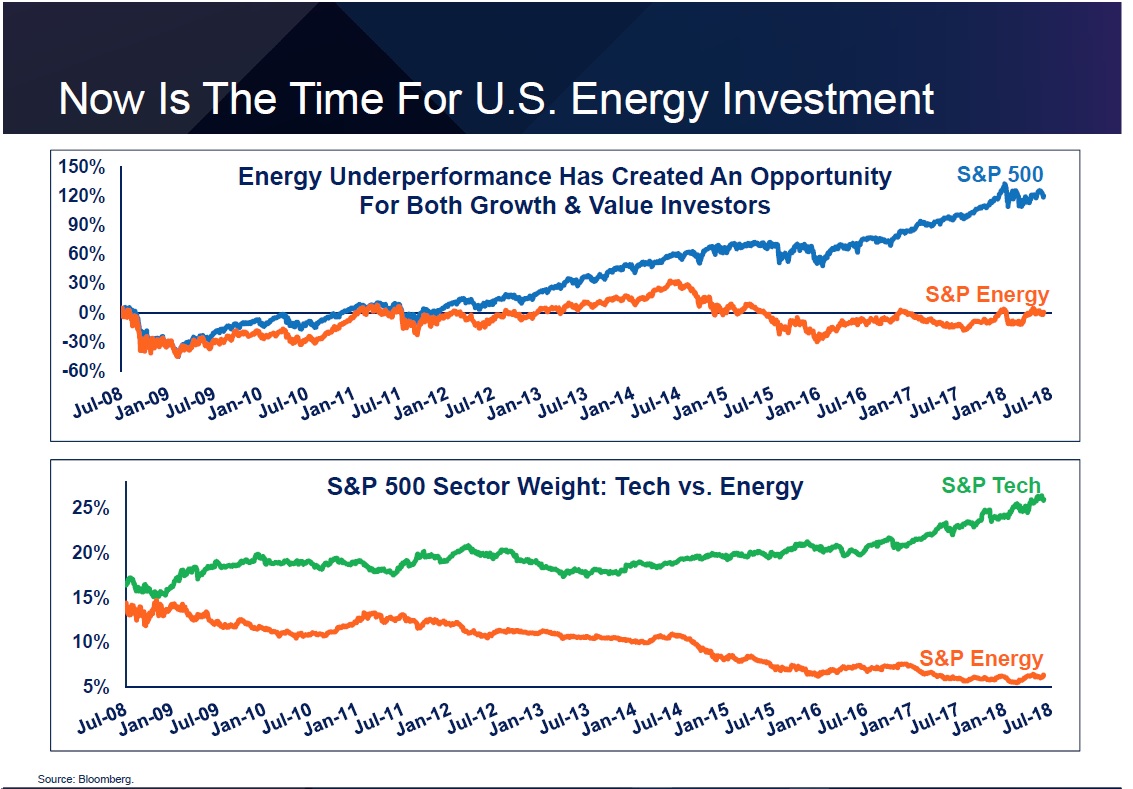

Azt alábbi ábrát Harold Hamm legfrissebb prezentációjában találtam. Az úr az egyik legnevesebb olaj és gázipari cégvezető, a Continental Resources vezetője és alapítója. Hamm arra szeretné felhívni a figyelmet, hogy a befektetők leértékelik az energetikát, mint befektetési területet. Pedig egyes sikersztorik – az úr által gründolt Continental Resources részvényára 10-szeresére nőtt 2007 óta – ennek ellentmondanak. Ráadásul a sokévi alulteljesítmény után most lehet a legfőbb ideje, hogy lépjenek az invesztorok.

Continental Resources: itt az ideje befektetni az USA energetikai részvényeibe

Forrás: Continental Resources, 2018. Szeptemberi Barclays konferencia

A hirtelen emelkedő olaj és gázárak ugyanis átértékelhetik a befektetői szemléletet, ami arról szólt eddig, hogy az olajcégek nyeresége ugysem nő, mert az árak nem fognak nőni, ráadásul ezek a cégek drágán termelnek, környezetszennyezőek és egyébként is a valódi növekedés a technológiában van. A helyzet viszont az, hogy ezen vállalatok jelentős költséghatékonysági javulást értek el, a kereslet az elmúlt években drasztikusan nőtt az olaj és gáz iránt, az árak pedig könnyen akár tartósan is átértékelődhetnek a masszív kereslet és a geopolitika okozta kínálatcsökkenés (Irán, Líbia, Venezuela) miatt.

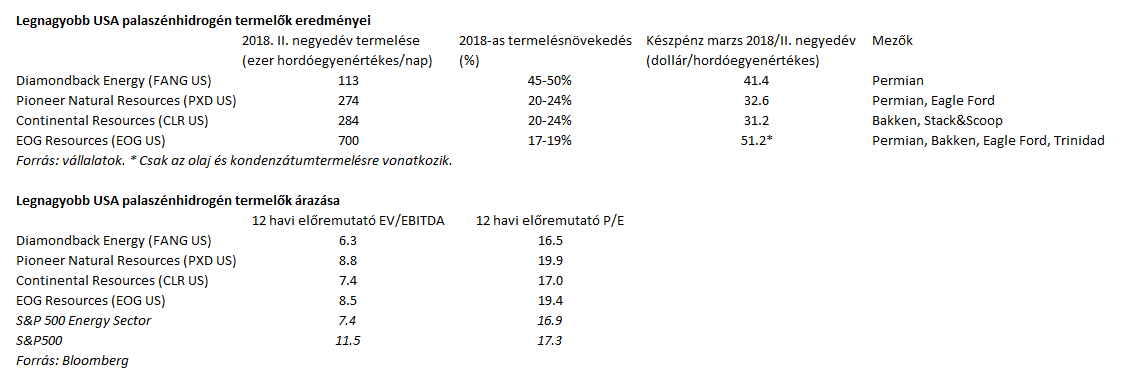

Az alábbi ábra mutatja négy, talán legsikeresebb amerikai palaolaj termelő cég jelenlegi helyzetét és árazását.

Ami érdekes, hogy ezen vállalatok termelése továbbra is nő, a II. negyedév 68 dolláros hordónkénti WTI és 2,83 USD/MMBTu spot gázárai mellett komoly, 30-50 dolláros hordónkénti készpénz nyereséget értek el. Árazásban pedig alatta vannak EV/EBITDA alapon a piac egészének, míg P/E mutatóban nincs komoly eltérés az energetika és az egész piac között.

Tehát meg van a fundamentális alapja egy jókora átértékelődésnek, főleg ha a befektetői tudatban eltűnik az összeomló árak okozta félelem és a kapzsiság kerül előtérbe.

Az elmúlt öt évben igazából csak a Diamondback Energy tudott jelentősen emelkedni a fenti részvények közül, a S&P500 Energy index teljesítménye lényegében nulla volt

Forrás: Bloomberg

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának