Gloster: A magasabb marzsú üzletágak gyengébb teljesítménye húzta vissza az eredményt

| Gloster | technológia | ||

| Célár: | 1183 | Ajánlás: | Vétel |

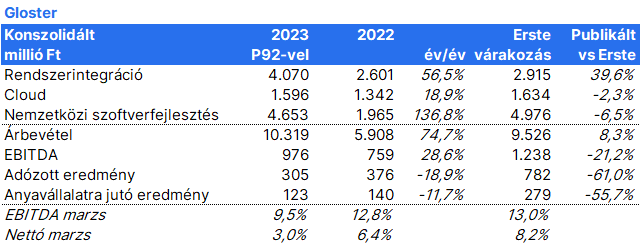

A Gloster 10,3 milliárd forintos korrigált árbevételről és 976 millió forintos korrigált EBITDA-ról számolt be 2023-as pénzügyi eredménykimutatásában. Ez kedvezőbb ugyan, mint az

A Gloster 10,3 milliárd forintos korrigált árbevételről és 976 millió forintos korrigált EBITDA-ról számolt be 2023-as pénzügyi eredménykimutatásában. Ez kedvezőbb ugyan, mint az előzetesen közölt 10,2 milliárdos árbevétel és a 885-940 millió közötti becsült EBITDA, de utóbbi tekintetében még így is elmaradt az 1,2 milliárdos várakozásunktól.

Az eltérés fő oka, hogy a magasabb profitmarzsú cloud, valamint a nemzetközi szoftverfejlesztés is a vártnál kisebb mértékben bővült csak, viszont az alacsonyabb profittartalmú rendszerintegrációs üzletág közel 40%-kal a várakozások felett növekedett. Így a csoportszintű árbevétel felülmúlta a várakozásunkat, de az alacsonyabb marzs miatt az EBITDA elmaradt a várakozásunktól, mivel az eladott áruk és szolgáltatások, valamint az igénybe vett szolgáltatások aránya is magasabb volt az általunk vártnál.

Az alacsonyabb EBITDA hatással volt az adózott eredményre és az anyavállaltra jutó eredményre is, melyek jelentősen elmaradtak a várakozásunktól. Sőt, az egyszeri költségek (akvizíciók, IFRS átállás, BÉT kategóriaváltás) miatt még vissza is estek 2022-höz képest.

Az adózott eredmény kapcsán két érdekességet érdemes megemlíteni. Egyrészt az adózott eredmény 60%-a jutott a külső (kisebbségi) tulajdonosokra és 40% maradt az anyavállalatnál. Másrészt az effektív adókulcs rendkívül magas, csoportszinten 22% volt. Az ok mindkét esetben azonos, a központi költségek felosztásának részleges hiánya. Ugyanis ezek a központot, az Nyrt-t terhelik, és csak részben kerülnek felosztásra a leányvállalatok között. Így aránytalanul nagy költség jut az Nyrt-re, ráadásul ez a cég veszteséges, ami nem állítható szembe a leányvállalatok nyereségével, így adófizetési szempontból is hátrányos ez a felállás.

A közeljövőben részben a hatékonyságnövelő Gloster Level UP program, a nagyobb centralizáció, részben pedig a leányvállalatokban tervezett tulajdonrész növelés enyhíteni fogja ezeket a problémákat.

Az első negyedév végi 3,5 milliárd forintos nyitott rendelésállomány alapján a társaság jó úton halad a felé, hogy elérje a 2024-re általunk várt 11,2 milliárdos árbevételt. Ahogy azonban a 2023-as eredmény is rávilágított, az árbevétel szerkezete nagyon nem mindegy a nyereségesség szempontjából, erre való indikációt pedig a nyitott rendelésállomány jelentés sem tartalmaz.

A 2023-as eredményt csalódásként értékeljük, bár az előzetes eredmény közzétételét követően erre már számítottunk. 2024-ben a Gloster fő célkitűzése a marzsok emelése lehet. Ehhez nem csak a hatékonyságnövelő programok sikeres végrehajtása kell, de a magasabb hozzáadott értékű (felhő, szoftverfejlesztés) üzletágakban is szükséges az erős növekedés, hogy idei 1,7 milliárdos EBITDA várakozásunk teljesíthető legyen.

Fenntartjuk 1.183 forintos célárunkat és vételi ajánlásunkat a részvényre.

a biztonságos befektetések

kedvelőinek.

A jelen összefoglalót (a továbbiakban: Dokumentum) az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) készítette. A Társaság felügyeleti szerve a Magyar Nemzeti Bank (1054 Budapest, Szabadság tér 9., Tel.: +36 (1) 428 2600, E-mail: info@mnb.hu, Levélcím: Magyar Nemzeti Bank, 1850 Budapest, honlap: www.mnb.hu) A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. Jelen Dokumentum alapjául szolgáló befektetési elemzés elkészítéséért a Társaság a kibocsátó Vállalattól díjazásban részesült. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében.