Érdekes piaci forgatókönyveket tartogathat az előttünk álló időszak, aminek fő kérdése még mindig az, hogy mi lesz az amerikai kötvényhozamokkal és ezek mikor és milyen csatornákon fognak lecsapódni a vállalatok értékeltségében.

Nagyjából egy évvel ezelőtt írtam egy cikket „Merre tovább, Nasdaq? A technológiai szektor esete a hozamgörbével” címmel, amiben felvázoltam egy lehetséges szcenáriót, miszerint elhúzódó inflációs környezetben fennáll a veszélye annak, hogy a hosszú hozamok emelkedésével az időben távoli cash-flowk egyre magasabb diszkontjai visszahúzzák a technológiai részvényeket (és minden olyan befektetést, aminek a duration-je relatíve magas).

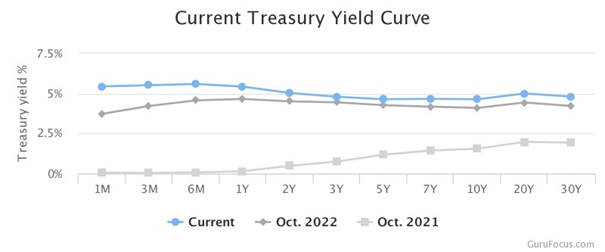

Az akkor vázolt forgatókönyv részben megvalósult: a hosszú hozamok lassan, de biztosan megemelkedtek. A 20 éves amerikai állampapír nominális hozama a cikk írásának pillanatában átlépte az 5%-os lélektani határt, ami már bőven pozitív reálhozamot jelent.

Ábra: Az invertálódott amerikai hozamgörbe, és az azóta is emelkedő hosszú hozamok.

Forrás: GuruFocus

De van itt egy furcsaság: Mintha ez a hozamnövekedés már nem hatna a technológiai részvények értékeltségére. A logika azt diktálná, hogy ezen vállalatok különösen érzékenyek a hosszú hozamok változására, hiszen a növekedési részvények értékeltsége az időben távoli cash flowkon alapul. Ez a hatás diktálta a 2020-as év narratíváját, amikor is megkezdődött az a máig tartó, meredek kamatemelési ciklus, aminek köszönhetően a Nasdaq 30% körüli zuhanást szenvedett el szűk fél év alatt.

A hozamkörnyezet azóta nem változott érdemben, sőt, a hosszú hozamok emelkedésével csak tovább romlott. Ami viszont az idei év eleje óta történik az nem más, mint a Nasdaq történetének legnagyobb féléves emelkedése. De akkor mégis mi folyik itt?!

A narratíva a minden

Egy lehetséges magyarázat, hogy egyrészt 2023-ban, ha nem is lehetünk benne teljesen biztosak, de nagyjából már látszik a FED kamatemelési ciklusának a vége, amiről 2020-ban még fogalmuk sem lehetett a befektetőknek. Ez az akkori pánikreakcióhoz képest valamennyire biztosan megnyugtatta a piacokat.

Másrészt viszont megjelent a ChatGPT, ami elképesztően gyorsan behozta a mesterséges intelligencia, és azon belül is a nagy nyelvi modellek (LLM) koncepcióját a befektetői mainstreambe. Hirtelen azoknak is világossá vált a technológiában rejlő potenciál, akik nem követik árgus szemekkel a témában folyó kutatásokat.

A fő üzenet valami olyasmi lehet, hogy nem az a lényeg, mi történik a világban, hanem hogy a piac mire figyel. Mintha mindig lenne egy uralkodó narratíva, ami elfoglalja a befektetők kognitív kapacitását – ami értelemszerűen véges. Befektetőként is elsősorban emberek vagyunk, tehát együtt kell élnünk az alábbiakkal:

- A figyelem korlátozott erőforrás, és nem vagyunk képesek ugyanakkora fókuszt helyezni több dologra egyszerre.

- Az agyunk hajlamos az új és izgalmas ingereket priorizálni a megszokottal szemben. Az új témák elvonják a figyelmet a korábbiakról, mégha sokszor nem is tűnnek olyan fontosnak (novelty bias).

- Szociális lények vagyunk, aminek egyik következménye, hogy az egyének csoportban vagy tömegben hajlamosak követni a többiek viselkedését, véleményét vagy döntéseit anélkül, hogy átgondolnák a saját preferenciáikat vagy értékítéleteiket. A csoportnyomás, a konformitás és a kollektív viselkedés kulcsszerepet játszik a narratívák árfolyamokban történő manifesztálódásában is.

Elég csak arra gondolnunk, hogy milyen gyorsan változik a közgondolkodás például a klímaválságról egy világjárvány, vagy háború kitörésének hatására. A probléma nem válik kevésbé fontossá, mégis pillanatok alatt eltűnik róla a fókusz.

Egyszerűen mindig van egy uralkodó narratíva, amely befolyásolja, hogy hogyan látjuk és értelmezzük a világot, a társadalomban zajló eseményeket és azok piacokra gyakorolt hatásait. A tőzsdéken éppen ezért nem ritkán a kontrariánus hozzáállás a kifizetődő, bár ez egy különösen nehéz műfaj.

Az igazi vesztesek az osztalék részvények

Van viszont egy szegmens, ahol egyértelműen működik a tankönyv, ezek pedig az osztalékpapírok, amiket igencsak megviselt a hosszú hozamok emelkedése.

A magyarázat triviális: Az osztalékfókuszú befektetők a kiszámítható és stabil kifizetések miatt tartják ezeket a papírokat, amik ennek köszönhetően kvázi felfoghatóak egy örökjáradék-kötvény analógiájaként. De miért tartson valaki 4-5%-os osztalékhozammal egy olyan eszközt, ahol kockázatokat kénytelen futni egy olyan környezetben, ahol már kockázatmentesen is megkaphatja ugyanezt a hozamot akár 20-30 évre államkötvényben?

Még az olyan osztalék arisztokraták (azon részvények, amelyek legalább 25 éve folyamatosan emelik a kifizetett osztalékot) is megérezték a hozamok emelkedését, mint a Coca-Cola, Johnson & Johnson, vagy a Realty Income REIT.

Ezen részvények árfolyamainak addig kell esniük, amíg az osztalékhozamuk nem emelkedik arra a szintre, ami a piacnak már vonzó alternatívát jelent a futott kockázatokért cserébe.

Valaki téved

Összegezve a fentieket, elmondható, hogy vannak olyan szektorok, melyek értékeltsége elszakadni látszik a valóságtól. Vagy a technológiai részvények befektetőinek van igaza, és vége a kamatemelési ciklusnak, valamint az AI térnyerésének köszönhetően elképesztő hatékonyságnövekedés indul be, ami soft landing kíséretében visszaszorítja az inflációt és lehozza a reálhozamokat, – vagy a kötvénykereskedők gondolkoznak jól, akik szeme előtt az infláció elhúzódó réme lebeg. Bárhogy is lesz, az szemmel látható, hogy a két befektetői csoport egészen egyszerűen másra figyel, máshogy súlyozza az elérhető információk fontosságát. Előbb-utóbb viszont mindig szembe jön a valóság.

Az október hónap statisztikailag nem egyszer lepte már meg a piacon aktív szereplőket. Ha azok közé tartozunk, akik hisznek a történelem tanításában, érdemes lehet óvatosabban követni hátralevő hetek eseményeit.

A bejegyzésben foglaltak kizárólag az író személyes véleményét tükrözik és nem tekinthetőek az Erste Bank Hungary Zrt., az Erste Befektetési Zrt. vagy az Erste Alapkezelő Zrt. hivatalos szakmai álláspontjának. A bejegyzés tartalma nem minősül befektetési ajánlatnak, ajánlattételi felhívásnak, befektetési tanácsadásnak vagy adótanácsadásnak.

Címlapkép: Shutterstock

a magyar, az amerikai, az osztrák

és a német piacokon.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében.