Tovább emelkedtek az amerikai hosszú hozamok. Az elmúlt két napban megint belehúzott a 10 éves állampapír, s 4,57 százalékról 4,8 százalék fölé emelkedett a hozam, amelyben szerepet játszhatott a tegnapi erős munkapiaci adat is. (9,6 millió betöltetlen...

Tovább emelkedtek az amerikai hosszú hozamok. Az elmúlt két napban megint belehúzott a 10 éves állampapír, s 4,57 százalékról 4,8 százalék fölé emelkedett a hozam, amelyben szerepet játszhatott a tegnapi erős munkapiaci adat is. (9,6 millió betöltetlen álláshely a várt 8,8 millióval szemben)

Forrás: Bloomberg, Erste

Így egyre közelebb kerül az 5,25 százalék környékén levő ellenállás szinthez. Az elmúlt napok mozgása, „ceteris paribus” már ((4,3+5,2)/(4,8+5,2)-1) 5 százalék leértékelődést hozott a részvényekben. Ezekről korábban az alábbi cikkekben írtunk: itt, itt és itt.

Különben a szeptember 19-i 4,3 százalékos szint áttörése óta, az S&P500 index 4,9 százalékot esett, azaz az elmúlt hetek árfolyamcsökkenése alapvetően és nagy valószínűséggel az alternatíva költség emelkedésének tudható be. Egyelőre nincs ebben semmi csoda.

A 10 éves hozam esetében a technikai szint 5,25 százalék, ott viszonylag nagyobb a valószínűsége a hozamemelkedés megállásának. Ez viszont már 9 százalékos leértékelődést hozna magával, azaz ez kb. a 4.050 pontos szintet jelöli ki az S&P500 esetében.

Forrás: Bloomberg, Erste

Viszont a technikai kép egy kicsit trükkösebb. Erős támaszt 4.200 pont környékén láthatunk, ahol a 200 napos mozgóátlag is húzódik. Ugyanakkor 4.050 pontnál is találunk egy támaszt, ami viszont gyengébb a 4.200 pontnál levőnél. Ebből úgy tűnik, hogy ha az első szint elesik, akkor a második szint már nagy valószínűséggel megállítja a csökkenést, hacsak nem hoz magával hasonló eseménysort az erős hozamemelkedés, mint amit idén márciusban láthattunk az SVB csődje kapcsán.

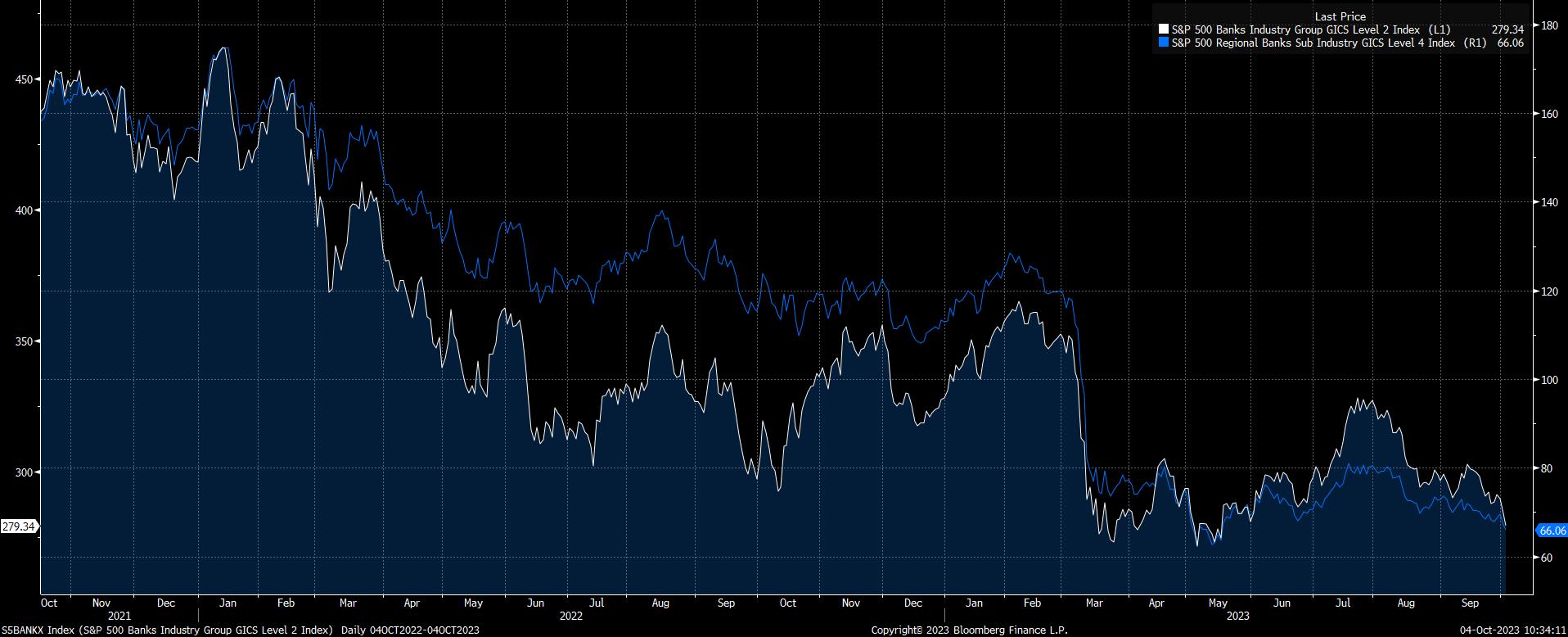

Az látszik, hogy a piac egyértelműen ettől fél. Ugyanis az S&P500 bankindex mintegy 7 százalékot esett, amíg az S&P500 „csak” 5 százalékot. (Lásd az alábbi ábrán az S&P500 bankindex, és annak alindexének, a regionális bankok indexének mozgását.)

Forrás: Bloomberg, Erste

Az S&P500 bankindex(ek) egyre közelebb kerülnek a márciusi mélyponthoz, ami egy természetes ellenállás mind a bankindex, mind a regionális bankindex kapcsán. Az előbbi 5, míg a második 10 százalékra van ettől a szinttől. Miközben van egy olyan félelem a piacon, amire számos nagy bankház is felhívta a figyelmet, hogy lehet olyan bank, amelynél a hosszú eszközök átértékelődése gondot okozhat. Ha viszont ez nem következik be, akkor valószínűleg a mostani teszthelyzetet megúszhatják a bankok, s az említett technikai okok miatt jöhet egy fordulat a piacokon.

A kérdés, hogy megússzák-e. Erre a választ a Fed márciusban indított, Bank Term Funding Program-jában kereshetjük. Ez az egy olyan pénzügyi segítségnyújtás, amelyért a bankok hetente folyamodhatnak, hogy az estelegesen csökkenő likviditásukat (pl. betétkivonás miatt) helyre tudják állítani. A Fed mérlegéből pedig azt látjuk, hogy szeptemberben a program keretében nyújtott hitelek állománya nem változott jelentősen. Picivel 108 milliárd dollár alatt volt. Különben az állomány a májusban elért 90 milliárd dollár környékéről kúszott fel erre a szintre a nyár folyamán. Vagyis összességében a bankok likviditása nem romlott számottevően az elmúlt hónapokban, hetekben. Persze ez sem garancia semmire, de mivel a befektetők most már árgus szemekkel figyelik a banki mérlegeket, ha probléma lenne valahol, akkor az nagy valószínűséggel már látható lenne ebben az aggregátumban is. Viszont a heti 100 millió dollár körüli változás elhanyagolható. (Ezen persze változtathat a ma napvilágot látó adat.)

Összességében úgy tűnik, hogy ha a mostani hozamemelkedés nem reccsent meg egy bankot sem az USA-ban a hosszú eszközök átértékelésén elszenvedett veszteségek miatt, akkor a most látható csökkenő trend belátható időn belül megállhat. Ez eljöhet az S&P500 index 4.200-as erős szintjénél, vagy a 4.050 pontos gyengébb szintnél is, amelyet viszont a 10 éves hozam „ehhez tartozó” szintje erősít.

a magyar, az amerikai, az osztrák

és a német piacokon.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának