Erste kommentár Az Erste szektorelemzője a ma reggel közzétett elemzésében a korábbi 12 000 forintról 13 000 forintra emelete az OTP-re vonatkozó 12 hónapos célárat. A korábbi vételi ajánlás...

Az Erste szektorelemzője a ma reggel közzétett elemzésében a korábbi 12 000 forintról 13 000 forintra emelete az OTP-re vonatkozó 12 hónapos célárat. A korábbi vételi ajánlás felhalmozásra módosult. Nem csak az eredményvárakozást, hanem az osztalék előrejelzést is jelentősen megemelte.

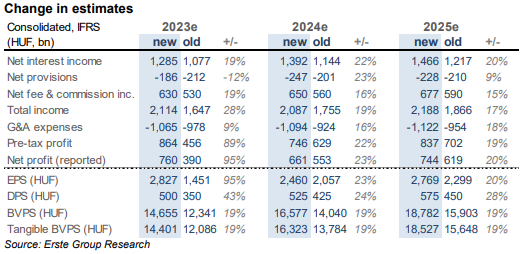

Az eredményvárakozások elég nagyot ugrottak, elsősorban az akvizícióknak köszönhetően. Ugyanis a modellbe beépítésre került a szlovén Nova KBM és a második negyedév végétől az üzbég bank megvásárlása. Az első esetben 103 milliárd forint badwill került elszámolásra, míg a második esetben – várhatóan a második negyedévben – 200 millió euró pozitív hatásra számíthatunk. Így az a furcsa helyzet áll elő, hogy a különböző banki és extraprofitadók ellenére az idei évben a számviteli profit jelentősen ugrik az előrejelzésében, mégpedig 760 milliárd forintra a tavalyi 347 milliárdról. Ugyanakkor a tisztított eredmény is emelkedik: a tavalyi 593 milliárdforintról 671 milliárdra. (lásd lenti táblázatunkat) Ugyanakkor az organikus növekedés nagyon lelassul, a hitelállomány alacsony egyszámjegyűre lassult növekedésének és nettó kamatmarzs kismértékű javulásának ellenére is. Szerencsére az akvizíciók kisegítik a bankot a profitbővülésben, hiszen nem csak a badwill átértékelések, hanem az új szerzemények profitja is segíti az eredménybővülést. Hiszen pl. az NKBM akár a nettó eredmény több mint 10 százalékát is hozhatja az idei évben. A tisztított ROE 18,5 százalék, míg a számviteli ROE 20,9 százalék körül alakulhat idén, miközben a versenytársak átlaga 14-15 százalék lehet. Mindeközben az OTP 0,7-0,8 könyv szerinti értéken forog a 2023-as és 2024-es előrejelzés alapján, miközben a versenytársak inkább 0,8-0,9-es értéken forognak. Vagyis ez alapján 10-15 százalékos felértékelődési potenciál van a részvényekben. Ugyanakkor, ha a P/E rátát hasonlítjuk össze, ami az OTP esetében 5 alatt, míg a versenytársak esetében inkább 6 körül alakul az idei és jövő évi várakozásokkal, akkor már 20 százalék fölötti értékelési különbséget láthatunk.

A különbség abban rejlik, hogy Magyarország esetében nem csak a hozamok magasak relatíve, hanem a kockázatok is megnövekedtek az utóbbi időben. Így a tőkeköltség nagyon magas, 16,9 százalék, ami nagyon rombolja ezen szép eredmények, vagy éppen a magas várható osztalékok jelenértékét. Ezért makrogazdasági oldalról (pl. vitás kérdések lezárása az EU-val, kiszámíthatóbb makrogazdasági pálya, ad-hoc intézkedések, különadók megszűnése, stb.) bekövetkező pozitív változások tudnának komoly felértékelődési potenciált hozni a részvény fair értékében.

a biztonságos befektetések

kedvelőinek.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek:Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében.