Az Erste 20.500 forintra emelete meg az OTP célárfolyamát és továbbra is felhalmozásra ajánlja a részvényt a ma közzétett angol nyelvű elemzésében. A céláremelésben számos tényező játszik szerepet. A tőkeköltség a javuló...

Az Erste 20.500 forintra emelete meg az OTP célárfolyamát és továbbra is felhalmozásra ajánlja a részvényt a ma közzétett angol nyelvű elemzésében. A céláremelésben számos tényező játszik szerepet.

- A tőkeköltség a javuló környezetnek köszönhetően a korábbi 16,3 százalékról 15,3 százalékra csökkent az előrejlezett „explicit” periódusban és 13 százalékról 12,6-ra a terminál érték számításban.

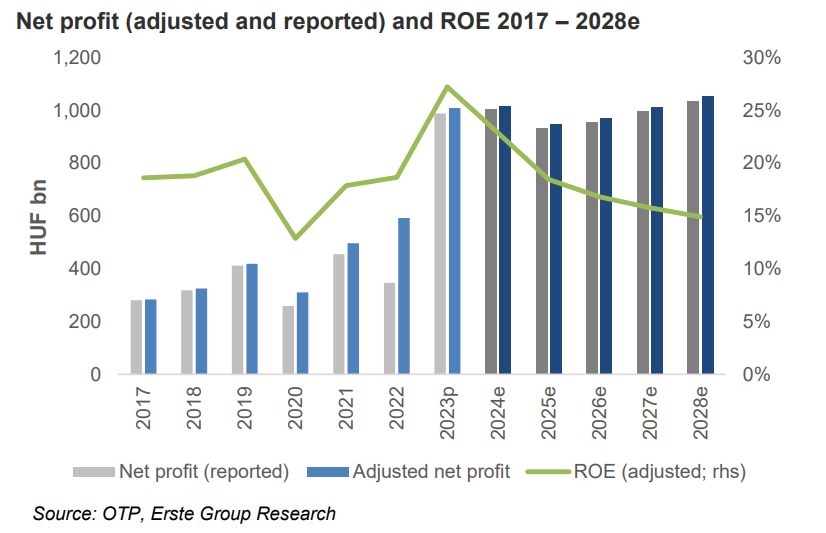

- Az eredményelőrejelzés is megemelésre került. A korábban várt 700 milliárd (2024), 826 milliárd (2025) és 914 milliárd (2026) forinttal szemben a frissített modell alapján rendre 1.006 milliárd, 931 milliárd és 955 milliárd forint a várakozás. Az új előrejelzések rendre 3.763 forint, 3.573 forint és 3.769 forint EPS-t jelentenek.

A tavalyi évben az egyszeri tételek úgy alakultak, hogy végül csak egy kis mínuszt hoztak magukkal (-18,1 milliárd forint), s a céltartalék képzés is sokkal jobban alakult (-38.5 milliárd forint). Míg az előbbiben kisebb növekedés a várakozás idénre, az utóbbi is emelkedhet, de a hitelállomány jó minősége miatt fokozatosan emelkedhet az elkövetkező években a korábban látott szokásos mértékre a kockázati költség (~150-200 milliárd forint).

Az Erste várakozása szerint:

- A hitelállomány bővülése növekedhet idén (~6 százalék) és az elkövetkező években.

- A nettó kamatmarzs stabilizálódhat a tavaly elért 4 százalék körüli szinten.

- A rossz hiteleken képzett céltartalék fokozatosan emelkedhet vissza a sokéves átlagra.

- A tőkeáttátel és így a ROE az elkövetkező években fokozatosan csökkenhet.

Így az eredmény és a tőkemegtérülés az alábbiak szerint változhat az elkövetkező években:

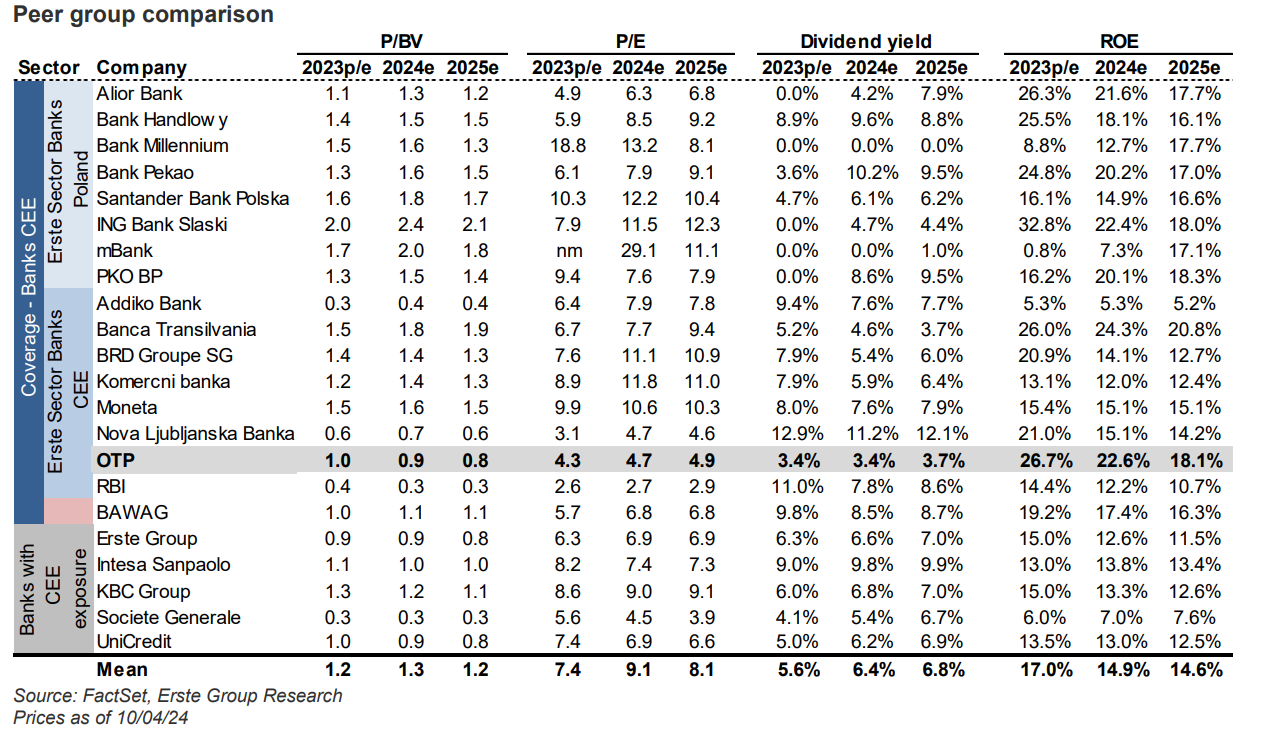

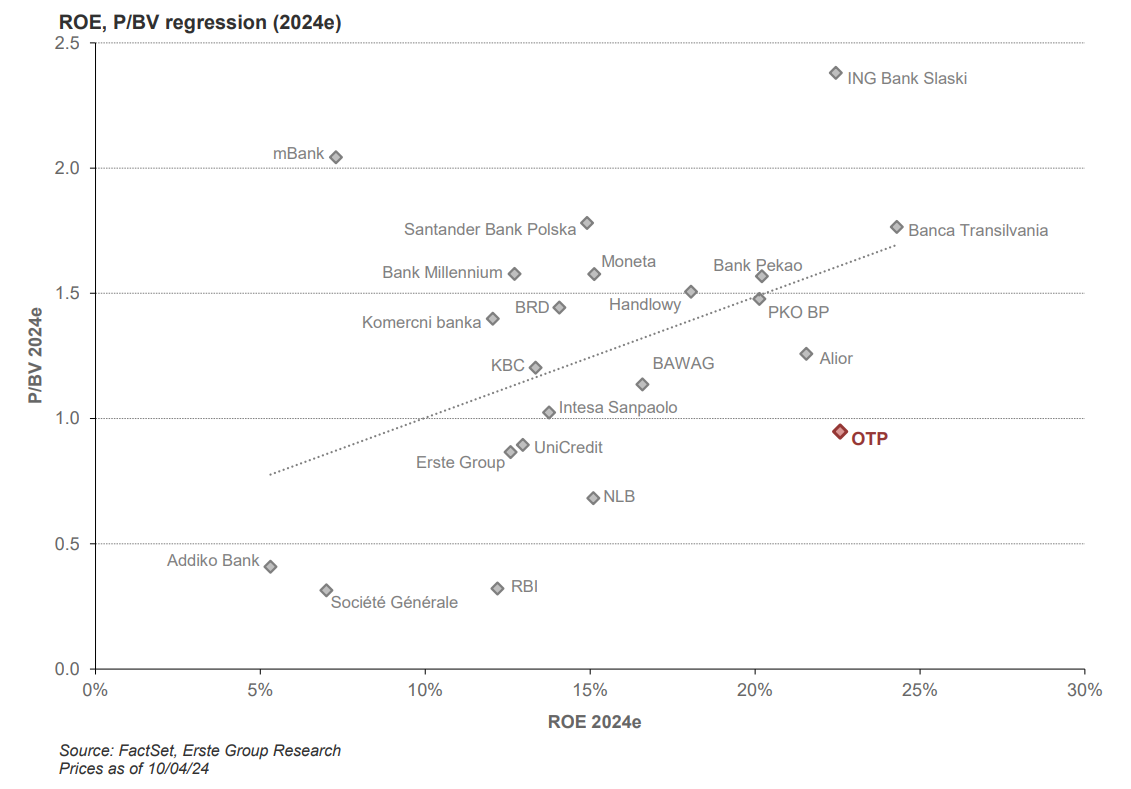

Ha pedig az értékeltségre tekintünk, akkor a szektortársakkal való összehasonlítás alapján, eléggé olcsónak tűnik a részvény.

Összegzésképpen az 5 alatti P/E ráta olyan árazást jelent, mintha a cég egy ciklus tetején lenne, miközben, úgy tűnik, hogy egy új stabil eredményszintet ért el a bank. A P/BV arányszám pedig 1 alatt van, miközben a tőkemegtérülés szignifikánsan magasabb, mint a tőkeköltség, ami szintén magasabb szorzószámokat, azaz részvényárfolyamot indokolna. Ráadásul a szektortársak esetében már jobban árazzák az „új normalitást” a korábban várt ciklikussággal és ciklus tetővel szemben.

a magyar, az amerikai, az osztrák

és a német piacokon.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának