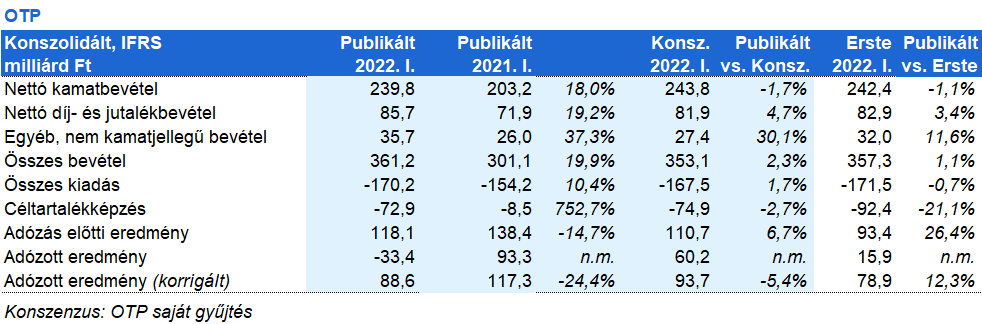

Erste kommentár Az OTP ma tette közzé első negyedéves eredményét, ami a számviteli nettó eredmény szintjén negatív lett. Ilyenre csak néhányszor volt példa az OTP életében, a -33,4 milliárd...

Az OTP ma tette közzé első negyedéves eredményét, ami a számviteli nettó eredmény szintjén negatív lett. Ilyenre csak néhányszor volt példa az OTP életében, a -33,4 milliárd forint a bank történetében a harmadik legnagyobb negyedéves veszteség. Ugyanakkor az egyszeri tételektől tisztított eredmény 88,6 milliárd forint volt, ami azt mutatja, hogy az alapvető folyamatok továbbra is jók. A 122 milliárd forintos „egyszeri” negatív tétel alapvetően az 56 milliárd forintos orosz goodwill leírásból, a hitelminősítés lerontása miatt az orosz kötvények 34,5 milliárd forintos leértékeléséből, a szokásos 20,2 milliárd forintos éves bankadó egész évre történő elszámolásából és a MOL-lal kötött swap megállapodásból adódó 8,5 milliárd forintos veszteségből tevődik össze. Ugyanakkor a céltartalékképzés is megugrott. Miközben az orosz és az ukrán operáción kívüli területeken céltartalék visszaírás volt, s így pozitív lett volna ez a sor, a jelentős várható ukrán (30 százalék) és orosz (8 százalék) GDP romlás miatt a nettó céltartalékképzés 72,9 milliárd forintra ugrott, amiből Oroszország 33 milliárd forintot, Ukrajna pedig 49 milliárd forintot vitt. Mindeközben a hitelállomány továbbra is növekszik, hiszen negyedév per negyedév alapon 3 százalék volt a bővülés, miközben a nettó kamatmarzs az orosz operáció visszafogott tevekénységének köszönhetően kicsit visszaesett, 19 bázisponttal 3,43 százalékra. A magyar, a bolgár, a horvát, a szerb és a szlovén operációk eredménye dinamikusan, 15 és 116 százalék közötti bővülést mutatott. Így talán nem meglepő, hogy a bank továbbra is fenntartja a korábban közölt éves prognózisát, mely szerint az orosz és az ukrán operációt leszámítva (i) a hitelbővülés 10 százalék lehet, (ii) a kamtmarzs stabilizálódhat, (iii) a hitelkockázati ráta a tavalyi szint körül alakulhat, s (iv) a korrigált jövedelmezőségi mutató 18 százalékos tőkearányos megtérülést mutathat. A leírások után egyébként Oroszországban az év hátralévő részében már profitot vár a bank, s ha netán le kellene építenie az ukrán és az orosz operációt, akkor azok rendre 0 és 30 bázispontos csökkenést hoznának a 16,2 százalékos tőkemegfelelési mutatóban (CET1), amelynek a törvényi minimuma 8,8 százalék, míg a Tier1 esetében (ami a SREP többlet tőketartalékot is figyelembe veszi), 10,7 százalék. Különben a Tier1 mutató is 16,2 százalékon áll.

Mit is jelent mindez? Az OTP alapvető tevékenysége továbbra is magas megtérüléssel működik. A 18 százalékos várható ROE 1,8-as P/BV rátát indokolna, amit csökkenteni kell az egyszeri negatív tételekkel. Ez pedig 10.190 forint (BVPS az év végén) szorozva 1,8-cal és csökkentve 122 milliárd per részvénynek megfelelő, mintegy 500 forinttal, ami 17.800 forintos értéket ad. Persze csaltunk, hiszen a jelenlegi helyzetben az elvárt hozam valószínűleg jóval nagyobb, mint a fenti számításban használt 10 százalék. Ha a ma délelőtti részvényárra nézünk, akkor az árfolyam alapján az elvárt részvényesi hozam valamivel 17 százalék fölé adódik, ami extra nagy értéknek tűnik, hiszen 10 százalék körüli kockázati prémiumot jelent, mivel a hosszú kockázatmentes hozam 7 százalék körül van!

Gyorsan visszatértek az infláció és a növekvő kamatok jelentette kockázatok a részvénypiacokra, ami főleg a ciklikus papírokat és a technológiai részvényeket húzta le.

Az európai részvénypiacok tegnap reggeli optimizmusa hamar szertefoszlott, és a nyitáskor látott 2-3%-os emelkedések mínuszba fordultak. A DAX 0,5%-ot, az Euro Stoxx50 0,8%-ot csökkent, míg a FTSE100 0,1%-ot emelkedett.

Amerikában is beszakadtak az indexek. A Dow 3,1%-ot, az S&P 3,6%-ot, a Nasdaq pedig 5%-ot esett.

Japánban az újranyitó Nikkei 0,6%-ot emelkedett, de a Hang Seng 3,5%-ot, a CSI300 pedig 2,2%-ot esett.

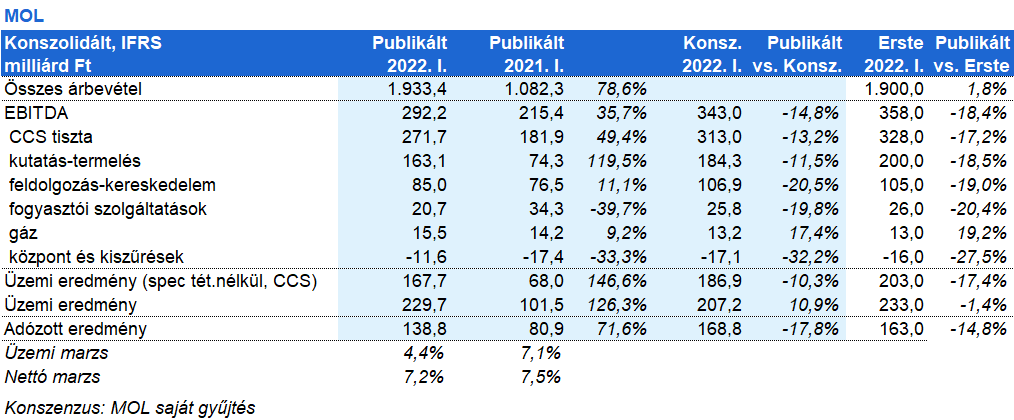

A MOL 271,7 milliárd forint első negyedéves tisztított CCS alapú eredményt ért el, ami alatta maradt a piaci 313 milliárdos várakozásnak és a mi 328 milliárd forintos becslésünknek. A szegmensek közül a kutatás-termelés számai elmaradtak a várttól: a 163,1 milliárd forintos EBITDA alatta maradt a 184,3 milliárd forintos piaci várakozásoknak, főleg amiatt, mert a cég eladta az Egyesült Királyságban lévő eszközeit, így a termelése napi 94 ezer hordóegyenértékesre esett vissza. A cég realizált szénhidrogén ára viszont 93,6 dollár/hordóegyenértékes szintre emelkedett, míg tavaly az első negyedévben a MOL 45,2 dollár/hordóegyenértékes árat tudott elérni. A feldolgozás-kereskedelem tisztított CCS alapú EBITDA-ja is gyengébb lett a várakozásnál. Az eredmény 85 milliárd forint lett, míg a piac 100 milliárd forint feletti EBITDA-t várt. A MOL finomítói marzsai márciusban felrobbantak, mivel az orosz-ukrán háború miatt az Ural/Brent árrés kitágult és a dízel árrések is szétnyíltak. A cég 12 dollár első negyedéves finomítói marzsról adott számot, aminek a döntő többsége márciusban realizálódott (33,9 dollár/hordó volt a havi marzs). Másik oldalról viszont a magyar és a horvát kormány árbefagyasztási politikája miatt a MOL nem tudta ezt az árrést megkeresni, főleg a februári magyarországi nagykereskedelmi árbefagyasztás érintette rosszul a céget. A magasabb márciusi volumenen ezért inkább veszteség volt, ami tükröződik a számokban. A petrolkémia visszaesett, amit jól jelez, hogy az indikátor árrés 488 euró/tonna volt csak az idei első negyedévben szemben a tavalyi 688 euró/tonna szinttel. A fogyasztói szolgáltatások szegmens gyengébb negyedéve szintén az árbefagyasztással indokolható. A 20,7 milliárd forint EBITDA ebben a negyedévben elmaradt a piaci várakozásoktól. A nem üzemanyag értékesítés a vártnak megfelelően 8%-kal nőtt év/év alapon, viszont a magyar és a horvát üzemanyag árbefagyasztás visszavette a nyereséget. A MOL gázüzletága a becsléseknek megfelelő számokat hozott. Véleményünk: A MOL ebben a negyedévben elmaradt a várakozásoktól mind a három fő üzletágban (kutatás-termelés, feldolgozás-kereskedelem, fogyasztói szolgáltatások). A gyengébb eredmény részben az egyesült királyságbeli eszközök eladásából, részben az árbefagyasztásból származott, ami sújtotta mind a feldolgozás-kereskedelem, mind a fogyasztói szolgáltatások szegmenst. A MOL nem árulta el, mennyi lehet az intézkedés miatti elmaradt nyereség, de szemmel láthatóan jelentősen ellensúlyozta a javuló környezet hatásait. A részvényárra a mai eredmény kevésbé hat, sokkal fontosabb lesz, hogy kap-e mentességet a cég az összeurópai orosz olajembargó alól, illetve hogy a magyar vagy a szlovák állam szeretné-e a jövőben külön adóztatni a MOL-t. Mi erre jó esélyt látunk.

A MOL közzétette az osztalékfizetés menetrendjét. A kifizetés 2022. július 28-án kezdődik, osztalékszelvénnyel 2022. július 19-én forog utoljára a részvény. A egy részvényre jutó osztalék 300 forint körül lesz, a pontos összeget később hozzák nyilvánosságra.

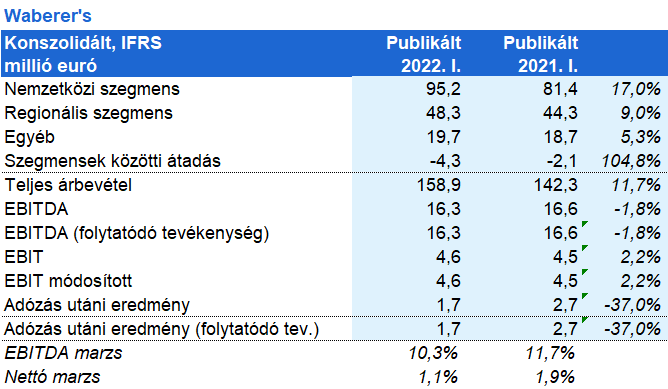

A Waberer’s 2022. első negyedévében 1,7 millió eurós nettó nyereséget produkált a 2021. első negyedévi 2,7 millió euróhoz képest. A növekvő munkaerő- és üzemanyagköltség részben áthárult az ügyfelekre, de a marzsok szűkültek. Az üzemi eredmény 4,6 millió euróra nőtt az egy évvel ezelőtti 4,5 millió euróhoz képest. A nettó eredmény a devizaköltségek 2 millió euróra történő megugrása miatt csökkent az egy évvel ezelőtti 0,7 millió euróról. A nettó adósságállomány 6,6 millió euróval 126,5 millió euróra nőtt éves összehasonlításban, de az eladósodottság (nettó adósság/EBITDA) 1,7-re csökkent az egy évvel ezelőtti 2,1-ről. A társaság az év első negyedévében 270 darab járművet cserélt újra 19,9 millió euró értékben, és további 1242 darabot tervez a jövőben lecserélni 82,5 millió euróért. Ezeket lízingből finanszírozzák. A társaság áprilisban 111 millió eurónyi kötvényt bocsátott ki és 43,5 millió euró bankhitelt törlesztett. A fennmaradó pénzt új járművekre, akvizíciókra és új raktár építésére kívánja fordítani. 80 új alkalmazottat vettek fel Indiából, a két diszpécser és 78 sofőr az év második felében kezd dolgozni. Ha az új modell jól fog működni, akkor további embereket vesznek fel Indiából.

Az Adidas az első negyedévben 5,3 milliárd eurós árbevételt ért el, ami lényegében stagnálást jelent a tavalyi évhez képest, ugyanakkor az 5,2 milliárd eurós várakozáshoz képest pozitív meglepetésnek számít. Földrajzilag jelentős különbségek láthatók. Észak-Amerika 21%-kal, Latin-Amerika 41%-kal, Európa, Közel-Kelet és Afrika 9,3%-kal bővült. Kína viszont 28%-kal, Ázsia pedig 16%-kal csökkent. A 437 millió eurós operatív profit szintén pozitív meglepetést jelentett a 392 millió eurós várakozáshoz képest. Az operatív marzs előrejelzést a korábbi 10,5%-11%-ról 9,4%-ra csökkentették. A társaság az éves előrejelzését a korábbi sáv alsó felére módosította a kínai lezárások miatt, az adózott eredmény előrejelzést pedig a korábbi 1,8-1,9 milliárd eurós sáv aljára vágták vissza.

Elon Musk Twitter-felvásárlása nyomán trösztellenes felülvizsgálatot tart a Szövetségi Kereskedelmi Bizottság. A vizsgálat oka az, hogy Musk túl nagy kontrollt gyakorolna a kommunikációs platformok felett, ugyanis a Space X-en keresztül Musk a Starlink internetszolgáltató tulajdonosa is. A hatóság ezzel egyidőben nyomoz azzal kapcsolatban is, hogy Musknak nyilvánosságra kellett volna-e hoznia az „eredeti”, 9%-os részesedésszerzését a közösségi hálózatban.

Az amerikai Szövetségi Kereskedelmi Bizottság vizsgálatot indított a Bungie játékfejlesztő cég Sony általi 3,6 milliárd dolláros felvásárlásával kapcsolatban. A trösztellenes vizsgálat akár hat hónappal is késleltetheti a tranzakció lezárását, ami így 2023 elejére tolódhat.

A szerdai forinterősödés átmenetinek bizonyult, és tegnap ismét gyengült a magyar deviza. A nyitó 375,7-ről zárásra 380,9-re emelkedett az EURHUF devizapár. A mai nyitásban továbbra is 380 felett áll a kurzus. Az egyhetes betéti ráta szinten tartására (6,45%-on) nem reagált érdemben a piac; a ráta egyébként várhatóan a májusi kamatdöntő ülést követő csütörtökig ezen a szinten is marad. Inkább a nemzetközi hírek vannak fókuszban: a hazai devizának nem tesznek jót az orosz olajembargó körüli bizonytalanságok illetve a dollár újabb erősödése sem.

A nemzetközi devizapiacon tegnap mintegy 0,8%-kal erősödött a dollár az euróval szemben, s az euró gyengülése a mai nyitásban is folytatódott. A jegybankárok megszólalásai nyomán továbbra is elsősorban a két régió kamatpályája közötti különbség van a fókuszban. Rövid távon a devizapiac is a mai USA-beli áprilisi átfogó munkapiaci adatokra figyelhet, ami várhatóan a feszített amerikai munkapiaci helyzet némi enyhülését jelzi majd.

A WTI 109,4, a Brent 112 dollár volt ma reggel a piacon a júniusi határidőre, így növekedéssel zárhatják a hetet, miután az OPEC csak a korábban meghatározott mértékben, napi 432 ezer hordóval fogja növelni a kitermelést júniusban is. Az EU által tervezett orosz olajembargó hatására, amelyet jelenleg úgy tűnik, hogy Magyarország megvétózhat, a kínálat még inkább beszűkülhet, viszont az OPEC stratégiájának módosításához Oroszország beleegyezésére is szükség lenne, ők azonban aligha mennének bele a többi ország kitermelésének növelésébe. Az is kérdéses, hogy OPEC+ országai egyáltalán képesek lennének-e a jelenleginél nagyobb mértékben növelni a kitermelésüket, a Bloomberg adatai alapján ugyanis már most is kapacitásproblémáik lehetnek. A kínai lezárások miatti keresletcsökkenés sem tudta ellensúlyozni a kínálat szűkösségét, ezért egyelőre magas olajárakra számíthatunk. Az olajpiac továbbra is a backwardation állapotában van, melynek mértéke a Brent 2022. decemberi és 2023. decemberi ára között 7,50 dollárról 13 dollárra nőtt egy hét alatt. Ez is mutatja a jelenlegi óriási olaj keresletet.

Az arany árfolyama sorozatban harmadik hete csökkenhet, amennyiben a ma reggeli 1876 dolláros szintjéről már nem erősödik érdemben a nemesfém. Az aranynak nem tesznek jót a magas kötvényhozamok, amelyek most már három százalék fölé emelkedtek az Egyesült Államokban (10 éves államkötvény). A Bank of England recessziót és 10% feletti inflációt is elképzelhetőnek tart a szigetországban, ezzel tovább erősítve a dollárt, ami szintén lefelé nyomja az arany keresletét. Ugyan a kelet-európai háborús helyzet továbbra is részben a biztonságot nyújtó eszközök felé tereli a befektetőket, az elszabaduló infláció okozta szigorú monetáris politika és az azzal járó kamatkörnyezet emelkedés már kezd visszás lenni a nemesfém számára, ugyanígy az euróval szemben öt éve nem látott szinten lévő dollár is.

Higgy magadban és indíts Erste Future befektetést!

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek:Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében.