Sokan jönnek azzal a kérdéssel, hogy „Miért olyan olcsó a Richter?”. Egyáltalán tényleg olcsó? S ha igen, akkor miért? Ha a szektortársakhoz hasonlítjuk, akkor az idei és az elkövetkező néhány év tekintetében is nagyon alacsony P/E és EV/EBITDA...

Sokan jönnek azzal a kérdéssel, hogy „Miért olyan olcsó a Richter?”. Egyáltalán tényleg olcsó? S ha igen, akkor miért?

Ha a szektortársakhoz hasonlítjuk, akkor az idei és az elkövetkező néhány év tekintetében is nagyon alacsony P/E és EV/EBITDA számokon forognak a Richter részvényei, hiszen az idei várható eredményekkel 7,4-es míg például a 2026-ra a piac által (Bloomberg konszenzus) becsült értékkel is éppen csak 5-ös P/E ráta fölött forog. Ezzel gyakorlatilag a részvényt lefokozzák a problémákkal küzdő Teva vagy Bayer szintjére. Ha pedig az EV/EBITDA értékeltségeket nézzük, akkor a helyzet még rosszabb. Ugyanis míg a Richter 4,6-os értékeltségen forog az idénre várható (Bloomberg konszenzus) számok alapján, addig a két említett problémás cég inkább 6-os és 7-es szorzószámokon forog, s az elkövetkező években még rosszabb a helyzet. Ha pedig az elemzők által inkább használt peereket, a Hikma-t és a Krka-t nézzük, akkor hatalmas alulértékeltséget látunk, hiszen azok 11-12-es előremutató P/E és 7-8 körüli EV/EBITDA rátán forognak. Ez a különbség ráadásul az elkövetkező években még tovább nyílik, s a mutatószámok alapján a 2027-re vonatkozó várakozások szerint fele akkora a Richter értékeltsége, mint a vetélytársaké. Ráadásul mindezt úgy, hogy az elkövetkező évekre az elemzői konszenzus (Bloomberg) véleményem szerint elég visszafogottnak tűnik a Richter esetében.

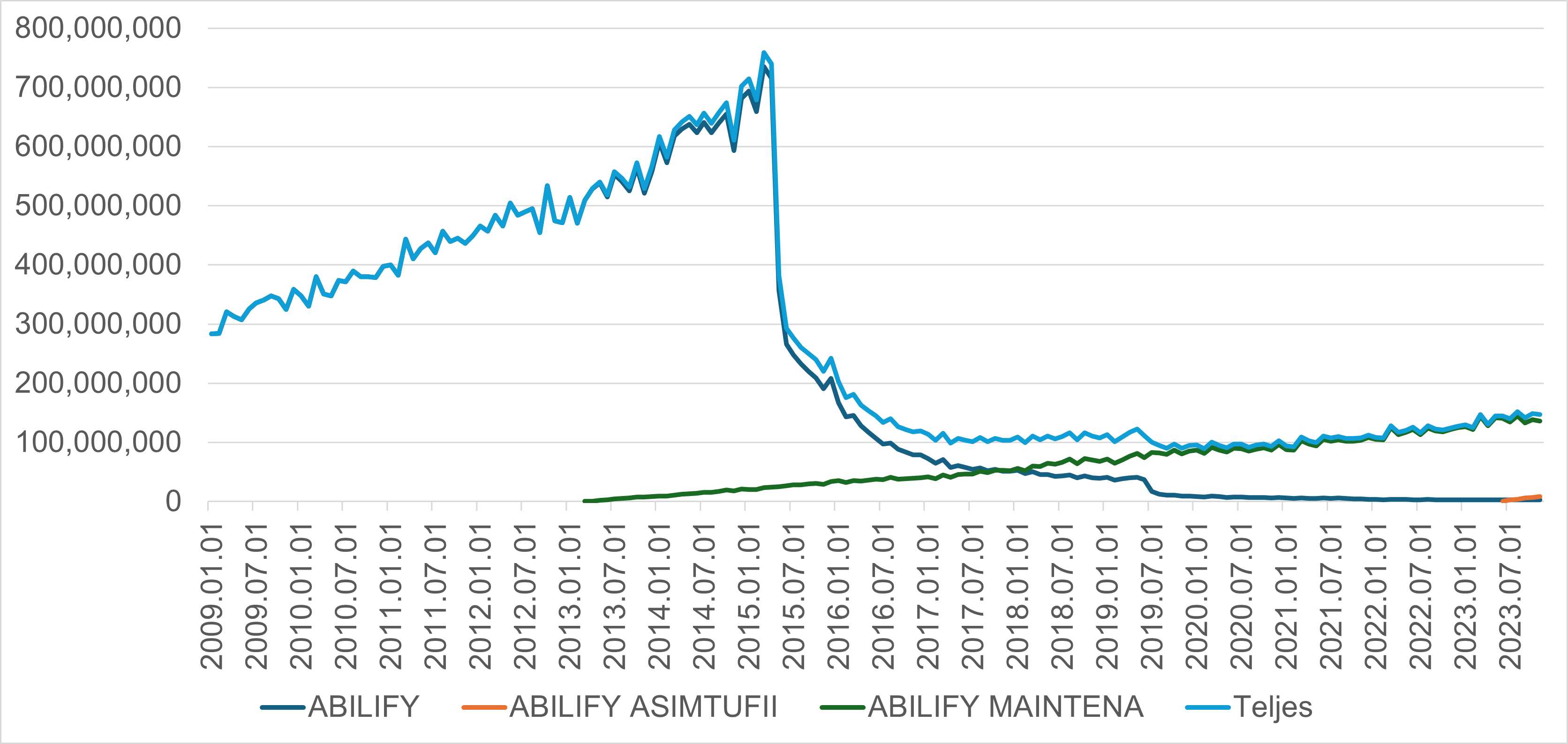

Az okot pedig abban kell keresni, hogy a Vraylar szabadalmi védettsége 2028 szeptemberében lejár. Az pedig a generikus verziók megjelenését hozza magával, azaz komoly értékesítés visszaesésére lehet számítani. Hogy mi történhet, azt például az Otsuka gyógyszergyártó Abilify (aripiprazol) nevű antipszichotikus készítményének (bipoláris zavarok, szkizofrénia, depresszió) példája mutatja. A gyógyszert 2002-ben vezették be az USA-ban, s az utolsó szabadalommal védett teljes évében 7 Mrd dollár árbevételt ért el. Aztán ez történt:

Abilify és annak szabadalommal védett verzióinak árbevétele havi bontásban (USD)

Forrás: Bloomberg, Erste

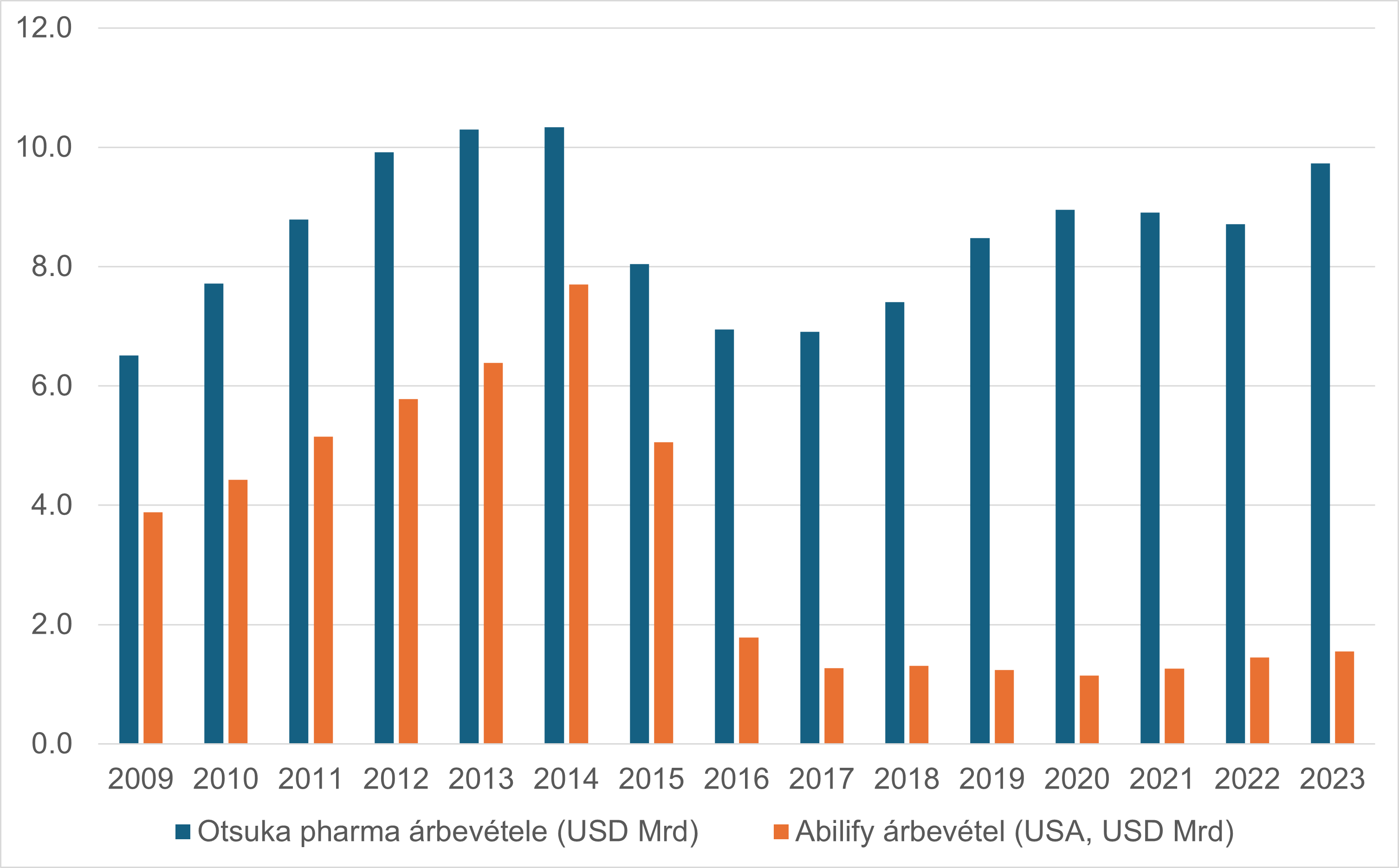

A 2015 áprilisi szabadalmi lejáratot követően igen rövid idő alatt, az első hónapban felére, majd egy év távlatában mintegy ötödére csökkent az értékesítés bevétele. Mivel az Otsuka készült erre az eseményre, ezért (i) 2013-ban elindította egy új szabadalommal védett verzióját az gyógyszernek Abilify Maintena néven, s (ii) új fejlesztésekkel próbálta pótolni a kieső árbevételt. Az előbbi, mint a fenti ábrán is jól látszik, sikeresen stabilizálta az árbevételt a csúcs érték 20-25 százalékán az elkövetkező cirka 10 évre (idén jár le a szabadalom). S éppen ezért tavaly elindított egy újabb verziót Abilify Asimtufii néven, amely az idéntől várható további csökkenést lassíthatja majd. (Különben az aripriprazol hatóanyagú készítmények azóta is újabb csúcsokat döntögetnek, havi 1,5 Mrd dollár körül van a teljes értékesítés.) Új gyógyszerek bevezetésével is sikerült az árbevétel csökkenését részben kompenzálni.

Az Otsuka aripiprazine (Abilify) és teljes győgyszer bevétele (milliárd USD)

Forrás: Bloomberg, Erste

Szóval a Richter árfolyama és értékeltsége valószínűleg ezért olyan nyomott. A fentebbi példa alapján a Vraylar árbevétel 1 Mrd dollár körül alakulhat 2028 után, s kérdés, hogy akkor ebből mennyi fogja a Richtert illetni majd. Addig viszont sok pénzt fog keresni, amelyet új gyógyszerek akvizíciójára, s új készítmények kifejlesztésére fordíthat, illetve üzletfejlesztésre. Ennek egyik lépéseként értékeljük a Formyconba való bevásárlást, illetve a Helm vállaltokban levő kisebbségi részesedések kivásárlását, s a biogenerikus üzlet felfutásának felgyorsítást (további tartályok üzembe állítása, denosumab idei engedélyeztetése és a tocilizumab harmadik kísérleti fázisa). S persze folyamatban van a Vraylar 2, ami jelentsen bármit is, illetve a csőben vannak új készítmények is. Persze ezekből vagy lesz valami vagy nem, s ráadásul nehéz hasonló nagy dobást piacra hozni, mint a cariprazine.

Szóval egy szó mint száz, az alacsony értékeltség a hosszú távú eredményességben levő bizonytalanságok miatt van. Viszont, ahogy ezek a bizonytalanságok részben vagy egészben remélhetőleg eltűnnek, vagy csökkenek az elkövetkező évek során, úgy a Richter részvények értékeltsége is javulhat, amely túlzóan alacsonynak tűnik még a fentebbiek tükrében is.

a biztonságos befektetések

kedvelőinek.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának