Ma jön az amerikai inflációs adat, ami akár komolyabb árfolyammozgásokat is okozhat a tőzsdén. Az elemzők mind a fő, mind a maginflációban csökkenést várnak, rendre 0,1 és 0,2 százalékponttal, 3,56 és 4,1 százalékra. De ma nem erről akarunk írni, hanem a...

Ma jön az amerikai inflációs adat, ami akár komolyabb árfolyammozgásokat is okozhat a tőzsdén. Az elemzők mind a fő, mind a maginflációban csökkenést várnak, rendre 0,1 és 0,2 százalékponttal, 3,56 és 4,1 százalékra.

De ma nem erről akarunk írni, hanem a régiós árszínvonalról, illetve a vásárlóerő-partiás és a devizaárfolyamok kapcsolatáról.

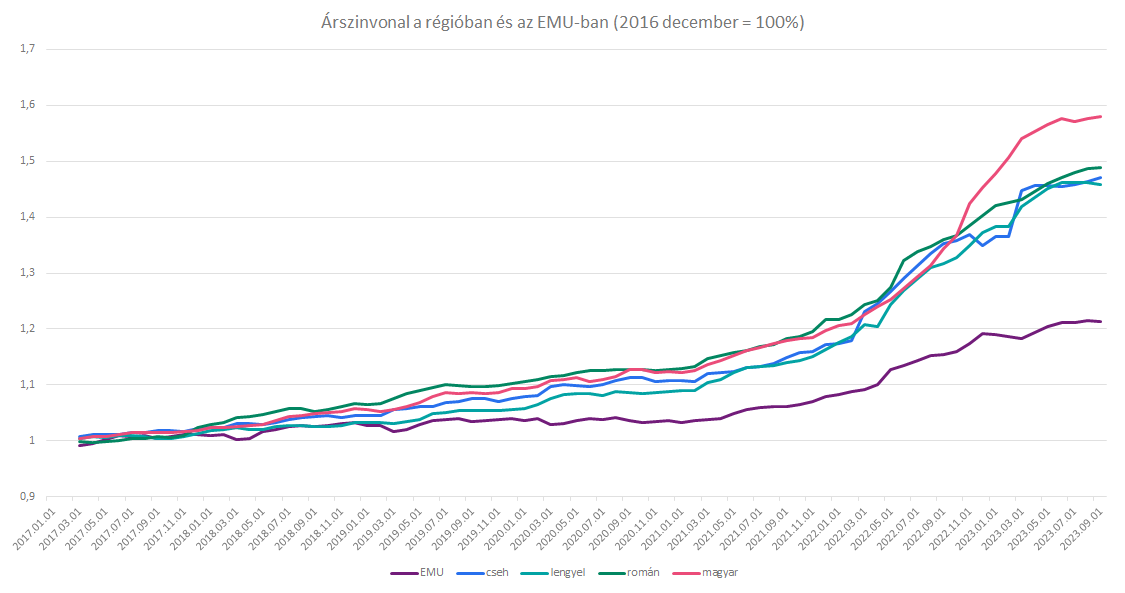

A 2016. decemberi árakat és a decemberi végi árakat tekintve bázisnak, az alábbi relatív árszinteket láthatjuk most a régióban, a havi árváltozások alapján.

Forrás: Erste, Bloomberg

Az ábrán jól látszik, hogy a magyar fogyasztói kosár árszínvonala tavaly ősszel vált le a régiós szintről, s mutatott nagy emelkedést. Ez a gyorsuló emelkedés szeptember-november között alakult ki, ami nyilván összefüggésben van pl. az energiaárak emelkedésével is. Így idén szeptemberre itthon 58 százalékkal kerül többe a fogyasztói kosár, mint 2016 decemberében. Ezzel szemben a régióban 46 és 49 százalék között áll a mutató, míg az EU-ban 21 százalékon. Ugyanakkor úgy tűnik, hogy az árak emelkedése megállni látszik június óta, hiszen júliusban kis csökkenést láthattunk, s azóta enyhe emelkedés van, ami valószínűleg az üzemanyagárak emelkedésének tudható be.

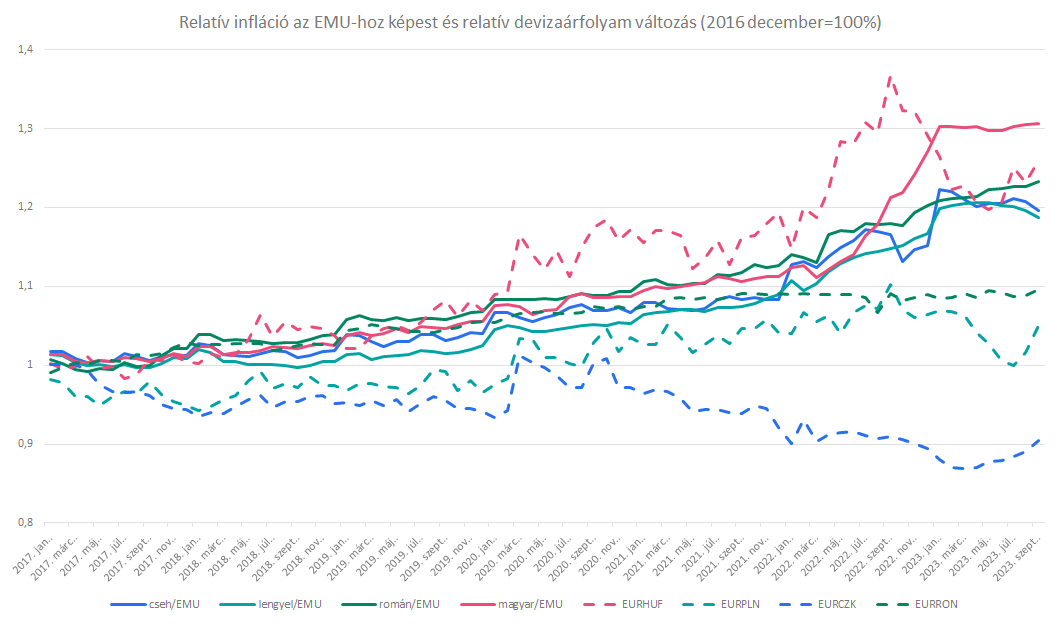

Ha az Eurózónához képest nézzük az árakat (ország árszínvonal/EMU árszínvonal), akkor szebb képet láthatunk. Gyakorlatilag idén január óta a magyar fogyasztói kosár ára is hasonlóan változott, mint az EMU-ban. Viszont ez is relatív, hiszen a lengyeleknél és a cseheknél már relatív árcsökkenés volt megfigyelhető az elmúlt hónapokban.

Forrás: Erste, Bloomberg

S ha már a relatív árszinteket nézzük, akkor adja magát, hogy a devizaárfolyamok relatív mozgását is összehasonlítsuk a relatív árváltozásokkal, azaz egy esetleges vásárlóerő paritásos árfolyamvizsgálatot végezzünk. Itt meg kell jegyezni, hogy ez csak egy hozzávetőleges vizsgálat, hiszen a fogyasztói kosár tartalmaz nem „tradeable” pl. szolgáltatói termékeket is, ráadásul az adók, szállítási költségek is befolyásolják a kereskedhető áruk árát az egyes országokban. Viszont azért nagy vonalakban jól látszik a fenti ábrából is, hogy a magasnyomású gazdaság (alacsony kamatszínvonal…stb.) időszakában a forint folyamatosan relatíve gyenge volt vásárlóerő-paritáson számítva, míg most inkább erősnek mondható. Ez alapvetően a magas effektív kamatszintnek tudható be. A kamatcsökkentésekkel viszont megindult egy visszatérés a vásárlőerő-paritás által meghatározott szint felé, ami valamivel 400 forint fölötti árfolyamot jelentene. Igen ám, de a jegybank az alapkamat és az egynapos gyorstender kamatának összezáródásával relatíve szigorúbb kamatpolitikát hirdetett meg. Törekedni fog a pozitív reálkamatra, így folytatva az infláció letörésére irányuló harcot, hiszen az infláció csökkenésében lassulás várható a jövő év folyamán. Azaz nem kellene visszatérnünk a vásárlóerő-paritás által meghatározott szintre, amíg a szigorúbb monetáris politika fennáll. Ha netán időközben bekövetkezne egy gazdaságpolitikai fordulat, ami elmozdulást jelentene a termelékenység növelésének irányába, akkor pedig ráléphetnénk arra az útra, amely jól látszik a környező országok esetében is. Legfőképpen Csehországnál, ahol a termelékenység növekedése masszív reálfelértékelődést hozott a cseh koronában az euróhoz képest, na meg a régiós devizákhoz képest is. Ez – ugyan kisebb mértékben, de – igaz a lengyel és a román fizetőeszközre is. Mindenesetre a Lengyelországban megindult kamatcsökkentés nem csak a lengyel zlotyit gyengítette, hanem a cseh korona és a forint is megérezte azt. Különben a forint esetében talán kisebb volt most ez a hatás. Mindenesetre a CEE devizák az elmúlt hónapokban gyengülő pályára léptek a korábbi erőteljes relatív felértékelődést követően.

Egy szó, mint száz, úgy tűnik, hogy a forint árfolyama nagyjából jó helyen van. Ez így is maradhat addig, amíg relatíve szigorú kamatpolitikát folytat a jegybank. Ha közben érkezik egy gazdaságpolitikai fordulat a termelékenység növelésnek irányába – amire kis esélyt látunk – akkor itthon is elkezdődhetne egy relatív felértékelődés. Ebben különben segíteni tudna az uniós pénzek folyósításának megindulása is. Pláne akkor, ha azt termelékenység növelő beruházásokra költenénk, s nem vasba és betonba öntenénk.

a magyar, az amerikai, az osztrák

és a német piacokon.

A jelen dokumentumban foglalt információk az Erste Befektetési Zrt. (székhely: 1138 Budapest, Népfürdő u. 24-26.; tev. eng. szám: E-III/324/2008 és III/75.005-19/2002; tőzsdetagság: BÉT Zrt.; a továbbiakban: Társaság) által hitelesnek tartott forrásokon alapulnak, de azokért a Társaság szavatosságot vagy felelősséget nem vállal. A jelen dokumentumban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak. Felhívjuk szíves figyelmét arra, hogy a múltbeli teljesítmények, illetve jövőbeli becslések nem nyújtanak garanciát a jövőbeli teljesítményre nézve. A tőkepiaci és makrogazdasági helyzetet, a befektetések és azok hozamai alakulását olyan tényezők alakítják, melyre a Társaságnak nincs befolyása, a befektető által hozott döntés következményei a Társaságra nem háríthatók át. A jelen dokumentumban foglaltak – teljes vagy részleges – felhasználása, többszörözése, publikálása, átdolgozása, terjesztése kizárólag a Társaság előzetes írásos engedélyével lehetséges. A jelen dokumentumban foglaltak kiadásuk időpontjában érvényesek. További részletek: Erste Market Dokumentumok – Erste Market oldalon, illetve a Társaság ügyletek előtti tájékoztatásról szóló hirdetményében. A jelen dokumentumban foglaltak kizárólag a szerző személyes véleményét tükrözik és nem tekinthetőek az Erste Befektetési Zrt. hivatalos szakmai álláspontjának