Amikor először regisztrálunk egy kereskedési platformra, előfordulhat, hogy teljesen idegennek érezzük a környeztet és nem tudjuk, hogy mi, mit jelent. Ez egy teljesen normális folyamat, minden kezdővel, minden szakmában megtörténik. Itt szokott kiderülni, hogy az emberben valóban meg van-e a kíváncsiság utána járni minden apró információnak vagy inkább össze-vissza döntéseket hoz, míg végül feladja. Ha az előbbi embertípushoz tartozunk akkor az első fontos kérdés, hogy vajon milyen eszközöket látunk a képernyőn.

Részvény

A részvény egy társaságban való tagsági jogot és különböző jogokat megtestesítő értékpapír. A részvény tulajdonosa a részesedésének arányában résztulajdonosává válik az adott cégnek, és jogosult a jövedelem és a szavazati jogok arányos részére is. Magyarországon a felnőttkorú magánszemélyek, jogi személyek, és jogi személlyel nem rendelkező szervezetek adhatják, vehetik, birtokolhatják ezen értékpapírokat.

A fejlettebb nyugati országokban a társadalom előrehaladottabb pénzügyi kultúrával rendelkezik, ezért ott jóval gyakoribb a részvények közvetlen birtoklása. Ez főleg a közép és felsőbb osztályokban jellemző, mivel jelentős, nem ritkán elsődleges jövedelemforrást jelenthet. Ahhoz, hogy részvényalapú befektetéseink lehessenek, szükségünk van szabad tőkére, amely a biztonsági megtakarításunk felett rendelkezésre áll.

Hazánkban a lakosság csekélyebb részének van nagyobb megtakarítása, és ennek is csak töredékét teszi ki a közvetlen részvénytulajdon. Az “újracsomagolt” termékek, például befektetési életbiztosítások, befektetési alapok, nyugdíj célú megtakarítások által – közvetve – a magyar lakosságnak is van egy mérhető részvényvagyona. Pontosabban a 6000 milliárd forintból nagyjából 900 milliárdnyi.

ETF

Az ETF alapok egy passzív befektetési eszköznek számítanak, és évről évre egyre nagyobb összeg fordul meg bennük.

Az ETF-ek tőzsdéken kereskedhető befektetési alapok. Angolul az „exchange traded fund” megnevezés rövidítése. Ez egy olyan értékpapír, melynek alkotó elemei szintén más értékpapírokból áll össze. Az eredeti cél az indexbe való befektetés megteremtése volt, de ma már különböző szektorokra különböző stratégiákat követő alapokról van szó. Nagy hasonlóság van a befektetési alapok és az ETF-ek között, azonban ezeket lehet napközben is kereskedni a tőzsdén is és aki tulajdonossá válik, az minden (az alapot képző) vállalatnak tulajdonosává válik. Ma már természetesen vannak olyan ETF alapok is, melyek meghatározott faktorok alapján megpróbálják a piaci hozamokat felülmúlni. Ilyenek például a tőkeáttételt magukba építő ETF-ek.

Forex

Egyszerűen, a forex – más néven deviza vagy devizatőzsde – egy adott deviza felváltása egy másikra, egy olyan áron, melybe mind a két fél beleegyezett. Ez egy decentralizált piac, ahol a világ fizetőeszközeit tőzsdén kívüli piacon kereskedik, ami nagyjából azt jelenti, hogy a kereskedelem gyors, olcsó és a csere konkrét hely nélkül történik.

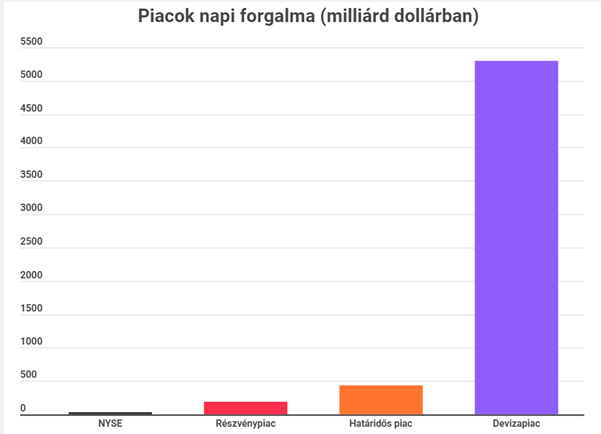

A forex a világ legnagyobb piaca, amelynek átlagos napi forgalma meghaladja az 5 trillió dollárt. Ezt sok esetben magyarázatként használják arra, hogy miért annyira jövedelmező befektetési eszköz a forex. A valóságban azonban nagyon magas a kockázat és csak nagyon aktív kereskedés mellett érhető el valós siker.

A kockázatot emeli, hogy a kis mozgások miatt nagyon magas tőkeáttétellel kell kereskedni, így egy nagyobb mozgás esetén a pozíció elviheti akár a teljes portfoliónk értékét is. Sok kisbefektető kezdi ezzel a kereskedést, mielőtt részvény szektorra váltanának.

Forrás:Forexlive.com

Commodities / Árutőzsde

A világ különböző pontjain elérhető árutőzsdéken jellemzően nyersanyagokkal, mezőgazdasági termékekkel lehetséges a kereskedés. Az említett felsorolás tagjai tehát az olaj, földgáz, búza, kukorica, kávé, pamut, cukor és ehhez hasonló termékek. Az árutőzsdei kereskedésnek egyik fontos sajátossága, hogy jellemzően a kontraktus méretek nagyok, így a legkisebb kötésegység is több millió forintos (gyakran 10 – 20 millió forintos) pozíció felvételét eredményezheti.

Emiatt az átlagos kisbefektető számára problémás, kockázatos lehet az árupiaci kereskedés. Ugyanakkor ma már több olyan termék is van, melynél csökkentett kontraktus mérettel (mini és mikro) kontraktusokkal lehet kereskedni. A fentiek mellett számos olyan termék is elérhető, melyek az árupiaci termékek árfolyamát követik, de az ügyletet nem a határidős tőzsdét kötjük, hanem a hagyományos tőzsdei kereskedésben, vagy tőzsdén kívül, OTC piacon. Ezek a termékek azért előnyösek, mert a kontraktus méret kisebb, és akár hosszabb időtávú befektetést is lehetővé tesznek.

Futures / Határidős ügyletek

A tőzsdei ügyletek egyik szegmense továbbá a határidős és az opciós ügyletek egyaránt. A határidős ügyletek két csoport szerint oszthatjuk fel: a tőzsdén megkötött ügyleteket futures, a tőzsdén kívülieket forward ügyleteknek hívjuk. A forward és a futures ügyleteknél mindkét félnek joga és kötelezettsége is van az adott szerződés teljesítésére.

Futures ügyleteknek hívjuk a tőzsdei határidős ügyleteket, ilyen például az olaj árfolyama, vagy az indexekre épített futures termékek. A futures szerződések meglehetősen szigorú szabályok mentén működnek, csak meghatározott termékekre, lejáratokra, mennyiségekre köthetők a szerződések.

Forward ügyletek a tőzsdén kívüli ügyletek és a szabályokat pontosan figyelembe véve bármilyen személlyel köthetők, és tematikája állhat bármiből. Jellemzően nem az ügylet lejáratának napját, hanem a hosszát határozzák meg (általában 1 hónapos, negyedéves, fél éves vagy akár éves léptékekben is). Ezek a szerződések végső esetben magánjogi megállapodások, amelyeknek a nagy előnye a rugalmasság és a szabadság.

Opció

Az opciós ügyletnek olyan szerződéseket nevezünk, melyek csak az egyik félnek biztosítanak vételi vagy eladási jogot egy értékpapír kereskedésére. A tényállást leegyszerűsítve: az opció a vásárlójának jogot ad, míg az opció eladóját kötelezettséggel terheli.

Két fajta opció létezik: a Call (vételi) opció, valamint a Put (eladási) opció. A vételi opció vételi jogot biztosít jogosultjának (vevőjének), míg az opció kiírója (eladója) kötelezettséget vállal az eladásra. Ezzel szemben az eladási opció eladási jogot biztosít jogosultjának, míg az opció kiírója kötelezettséget vállal a vételre. Fontos figyelembe venni az idő tényezőt, mely jelentősen befolyásolja az opció árfolyamát, hiszen a lejárathoz közeledve egyre nagyobb vagy kisebb a szerződésben szereplő árfolyam bekövetkezésének esélye.

Az opcióknak két típusát különböztetjük meg: az európait és az amerikait. Az európai típusú opciók esetében a joggal csak egyetlen időpontban, az opciók lejáratakor lehet élni. Míg az amerikai típusú opciók esetében a joggal az opciók lejáratakor bármikor élni lehet.

Forrás:

https://elemzeskozpont.hu/befektetes-kezdoknek-befektetesi-lehetosegek

https://penzugyi-tudakozo.hu/befektetesek-tipusai-kockazatai-jellemzoi/

https://www.investopedia.com/articles/basics/11/3-s-simpleinvesting.asp

https://www.investopedia.com/trading-instruments-4427763

A cikk első alkalommal az Capitalblog oldalán jelent meg.

A bejegyzésben foglaltak kizárólag az író személyes véleményét tükrözik és nem tekinthetőek az Erste Bank Hungary Zrt., az Erste Befektetési Zrt. vagy az Erste Alapkezelő Zrt. hivatalos szakmai álláspontjának. A bejegyzés tartalma nem minősül befektetési ajánlatnak, ajánlattételi felhívásnak, befektetési tanácsadásnak vagy adótanácsadásnak.

Címlapkép: GettyImages

a biztonságos befektetések

kedvelőinek.